|

Giao dịch trên diễn ra vào ngày 19/2. Cũng trong phiên đó, cổ phiếu BHI ghi nhận khối lượng giao dịch cao nhất kể từ khi lên sàn (ngày 21/7/2023) tới nay, với 75 triệu cổ phiếu được giao dịch thỏa thuận với khối ngoại.

Giá trị giao dịch là hơn 1,628 tỷ đồng, tương ứng 21,708 đồng/cp. Nhờ thanh khoản tăng đột biến, giá cổ phiếu BHI phiên đó cũng tăng mạnh 14,9% và đóng cửa ở mức 23.900 đồng/cp.

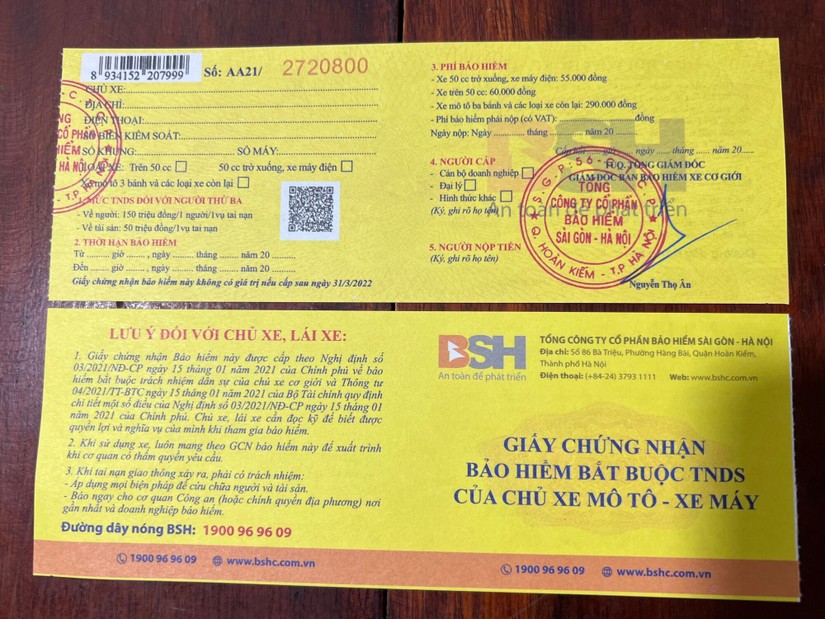

Trước đó, hồi giữa tháng 6/2023, BSH đã ký kết hợp đồng chuyển nhượng 75% cổ phần cho DB Insurance - doanh nghiệp bảo hiểm phi nhân thọ hàng đầu của Hàn Quốc.

Nhóm cổ đông chuyển nhượng gồm 2 cổ đông lớn là CTCP Chứng khoán Sài Gòn - Hà Nội (sở hữu 9,98 triệu cổ phiếu, tương ứng 9,98% vốn điều lệ) và CTCP Đầu tư và Tư vấn tài chính quốc tế (nắm giữ 9,83 triệu cổ phiếu, tương ứng 9,83% vốn điều lệ) cùng với 19 cá nhân khác, với tổng cộng gần 55,19 triệu cổ phiếu.

Tới đầu tháng 1/2024, Bộ Tài chính đã có văn bản chấp thuận về nguyên tắc để BSH chuyển nhượng cổ phần theo đề nghị của công ty cho DB Insurance và Tổng công ty Rau quả, Nông sản - CTCP.

Sau khi có văn bản chấp thuận của Bộ Tài chính, hồi 7/2/2024, CTCP Đầu tư và Tư vấn Tài chính Quốc tế và CTCP Chứng khoán Sài Gòn - Hà Nội đã đồng loạt đăng ký bán ra toàn bộ cổ phiếu đang sở hữu, tương ứng là 9,83 triệu cổ phiếu (tỷ lệ 9,83%) và 9,98 triệu cổ phiếu (tỷ lệ 9,98%), trong thời gian dự kiến từ 16/2 - 15/3.

Đây là 2 trong số các cổ đông ký kết chuyển nhượng cổ phần cho DB Insurance, do đó, giao dịch của DB Insurance cũng sẽ bao gồm phần mua vào từ hai công ty này.

CTCP Chứng khoán Sài Gòn - Hà Nội (SHS) cũng đã có báo cáo đã bán hết số cổ phiếu đăng ký. Sau giao dịch này, SHS không còn là cổ đông của BSH, chỉ còn ông Lê Đăng Khoa, là thành viên HĐQT của cả SHS và BSH đang nắm giữ gần 4,29 triệu cổ phiếu BHI (tương ứng 4,29% vốn điều lệ của BSH).

Trước DB Insurance, Tổng công ty Rau quả, Nông sản - CTCP (Vegetexco) - công ty lần đầu tiên được nhắc tới trong thương vụ chuyển nhượng cổ phần của BSH, đã mua vào 10,1 triệu cổ phiếu BHI, tương ứng 10,1% vốn điều lệ và trở thành cổ đông lớn của công ty.

Giao dịch được thực hiện vào ngày 29/1, theo hình thức thỏa thuận. Vegetexco đã chi khoảng 191,9 tỷ đồng để sở hữu 10,1 triệu cổ phiếu của BHI, tương ứng giá trung bình 19.000 đồng/cp. Phiên 29/1, cổ phiếu đóng cửa ở mức 20.000 đồng/cp.

Cùng thời gian này, CTCP Tập đoàn T&T (T&T Group) cũng đã bán toàn bộ 9,95 triệu cổ phiếu nắm giữ, tương đương 9,95% vốn điều lệ của BSH nhằm thu hồi vốn đầu tư. Vì vậy, khả năng cao T&T đã chuyển nhượng toàn bộ cổ phần của mình cho Vegetexco và thu về hơn 189 tỷ đồng từ thương vụ này.

Theo Vegetexco, kể từ năm 2016, T&T Group và BSH đã trở thành cổ đông chiến lược và là đối tác quan trọng của công ty. Do đó, dù T&T đã thoái toàn bộ vốn tại BSH nhưng có thể công ty này sẽ vẫn nằm trong hệ sinh thái của T&T Group.

Về tình hình kinh doanh, quý 4/2023, Bảo hiểm BSH ghi nhận doanh thu thuần đạt gần 643 tỷ đồng, giảm 8% so với cùng kỳ năm trước (YoY), doanh thu phí bảo hiểm gốc đạt hơn 764 tỷ đồng, giảm 19%. Doanh thu hoạt động tài chính cũng chỉ bằng 17% cùng kỳ, đạt hơn 31 tỷ đồng.

Trong quý đó, nhờ tiết giảm mạnh chi phí hoạt động kinh doanh bảo hiểm và chi phí hoạt động tài chính, giảm lần lượt 37% và 74% YoY, lợi nhuận trước thuế của BSH vẫn tăng 43% YoY, đạt gần 20,5 tỷ đồng.

Lũy kế cả năm 2023, Bảo hiểm BSH ghi nhận doanh thu phí bảo hiểm gốc đạt 2.974 tỷ đồng, giảm nhẹ 3% so với năm trước, lợi nhuận trước thuế đạt 29 tỷ đồng, giảm 12%.

Năm 2023, Bảo hiểm BSH đặt kế hoạch doanh thu bảo hiểm gốc đạt 3.700 tỷ đồng, tăng 21,6% so với thực hiện năm 2022. Trong khi đó, mục tiêu lợi nhuận trước thuế lại giảm một nửa so với kết quả của năm 2022, từ gần 27 tỷ đồng xuống còn hơn 13 tỷ đồng. Như vậy, hết năm 2023, công ty mới hoàn thành 80,4% kế hoạch doanh thu và vượt 123% kế hoạch lợi nhuận.