|

Tại báo cáo tài chính quý 4/2023 của Ngân hàng TMCP Á Châu (ACB, mã: ACB) ghi nhận, khoản lãi từ chứng khoán đầu tư đạt hơn 1.358 tỷ đồng trong khi cùng kỳ năm ngoái (YoY) lỗ hơn 2,7 tỷ đồng, giúp "gánh" cả quý 4 của ngân hàng khi hầu hết các nguồn thu đều sụt giảm.

Trong kỳ, thu nhập lãi thuần tại ACB giảm nhẹ 3% YoY, đạt hơn 6.289 tỷ đồng. Các khoản thu ngoài lãi khác cũng kém khả quan như lãi từ dịch vụ và kinh doanh ngoại hối giảm lần lượt 22% và 94% YoY, đạt 727 tỷ đồng và 28 tỷ đồng. Ngân hàng cũng ghi nhận 2 khoản lỗ hơn 13 tỷ đồng từ mua bán chứng khoán kinh doanh và hoạt động khác.

Chi phí hoạt động tiết giảm hơn 26% so với năm ngoái, còn hơn 3.013 tỷ đồng. Do đó, lợi nhuận thuần từ hoạt động kinh doanh tại ACB đạt hơn 5.365 tỷ đồng, tăng 39% YoY. Ngân hàng này dành hơn 321 tỷ đồng để trích lập dự phòng rủi ro tín dụng, do đó lợi nhuận trước thuế quý 4/2023 đạt 5.048 tỷ đồng, tăng 40% so với quý 4/2022.

Lũy kế cả năm 2023, hoạt động chính của ACB chỉ tăng 6% so với năm trước, đạt 24.960 tỷ đồng thu nhập lãi thuần.

Đáng chú ý, hoạt động mua bán chứng khoán kinh doanh chuyển từ lỗ sang lãi hơn 168 tỷ đồng. Hoạt động mua bán chứng khoán đầu tư cũng ghi nhận khoản lãi đột biến hơn 2.647 tỷ đồng, trong khi năm trước chỉ thu được gần 21 tỷ đồng.

Mặc dù trong năm, ACB dành ra đến 1.804 tỷ đồng để dự phòng rủi ro tín dụng, trong khi năm trước chỉ trích 71 tỷ đồng, nhưng lãi trước thuế của ngân hàng này vẫn tăng 17% so với năm trước, đạt trên 20.068 tỷ đồng - gia nhập "câu lạc bộ" ngân hàng có lợi nhuận trước thuế trên 20.000 tỷ đồng.

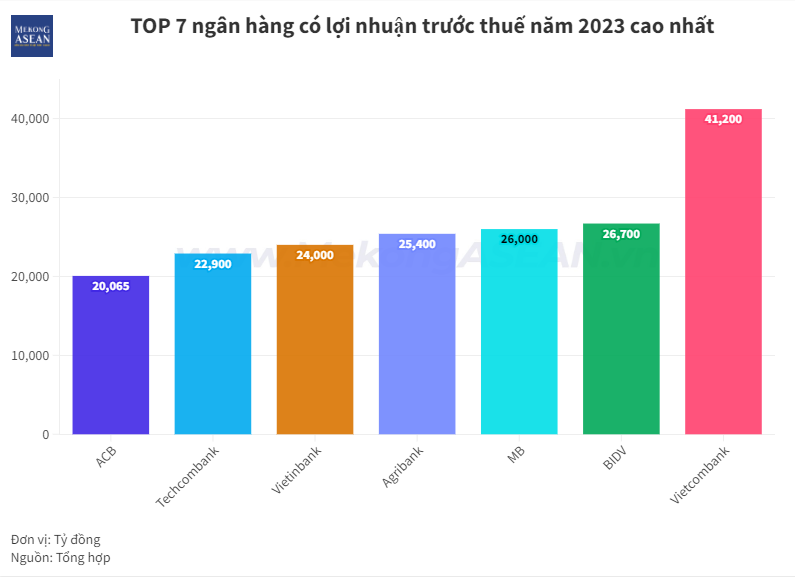

Ngoài ACB, tính đến thời điểm hiện tại có 6 ngân hàng có lợi nhuận đạt trên 20.000 tỷ đồng, bao gồm nhóm Big 4 (Vietcombank, BIDV, Agribank, VietinBank) và MB (hơn 26.000 tỷ đồng); Techcombank (gần 22.900 tỷ đồng).

Tại ngày 31/12/2023, tổng tài sản của ACB mở rộng 18% so với đầu năm, lên mức 718.794 tỷ đồng. Quy mô tín dụng đạt gần 488.000 tỷ đồng, tăng 18% và quy mô huy động đạt gần 483.000 tỷ đồng, tăng 17% so với đầu năm.

Tuy nhiên, chất lượng tài sản của ACB lại kém khả quan hơn so với đầu năm. Nếu không tính gần 4.575 tỷ đồng cho vay giao dịch ký quỹ của ACBS, tính đến cuối năm 2023, tổng nợ xấu của ACB ghi nhận 5.887 tỷ đồng, tăng tới 93% so với đầu năm. Trong đó, nợ dưới tiêu chuẩn và nợ nghi ngờ tăng tới 113% và 140%. Kết quả, tỷ lệ nợ xấu trên dư nợ vay tăng từ 0,74% đầu năm lên 1,22%.