|

| Ảnh minh họa |

Là “hoa tiêu” của thị trường nên khi VN-Index hồi phục, nhóm cổ phiếu chứng khoán đã tăng rất mạnh. Nếu tính từ thời điểm tháng 11/2022 đến nay (khi thị trường chạm đáy), hầu hết các cổ phiếu chứng khoán đều đã tăng giá bằng lần. Thậm chí có nhiều mã vượt đỉnh, như BSI tăng gấp 5 lần, FTS tăng gấp 4,5 lần, CTS tăng gấp 4,2 lần; MBS tăng 3,3 lần; VIX tăng gấp 4 lần.

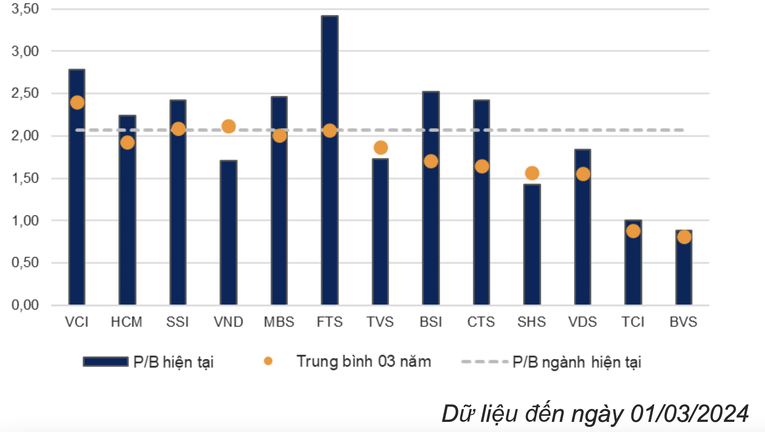

Trong báo cáo triển vọng ngành chứng khoán vừa cập nhật, VNDirect cho biết, P/B trung bình ngành chứng khoán hiện nay xấp xỉ 2 lần, cao hơn mức trung bình 3 năm, thậm chí 5 năm. Điều này thể hiện triển vọng tăng giá dài hạn đã được phản ánh. Vì vậy, sự tăng giá của cổ phiếu ngành này sẽ đến từ động lực ngắn hạn và trung hạn.

Theo VNDirect, hiện có nhiều yếu tố hỗ trợ tính minh bạch của thị trường chứng khoán và qua đó trở thành kênh huy động vốn dài hạn cho doanh nghiệp. Đó là các chính sách hỗ trợ của Chính phủ; việc xử phạt các tổ chức và cá nhân có hành vi thao túng giá cổ phiếu.

Đồng thời cũng có nhiều yếu tố hỗ trợ VN-Index tăng điểm và kết quả kinh doanh của các công ty trong ngành, bao gồm: Yếu tố nhân khẩu học thuận lợi (62,2% dân số trong độ tuổi lao động); thu nhập khả dụng của người Việt Nam cải thiện; các tiến bộ công nghệ như KRX, ứng dụng dịch vụ đầu tư tích hợp hỗ trợ thanh khoản thị trường. Tuy nhiên, những yếu tố này đã được phản ánh qua sự tăng điểm của VN-Index cũng như giá cổ phiếu trong năm 2023.

Với việc lộ trình cắt giảm lãi suất của Fed không đạt kỳ vọng, VNDirect dự báo trong kịch bản thận trọng, VN-Index đạt 1.350 điểm, tương ứng với P/E quanh mức 14.x lần (với tốc độ tăng trưởng EPS vào khoảng 16%-18%) là phù hợp.

|

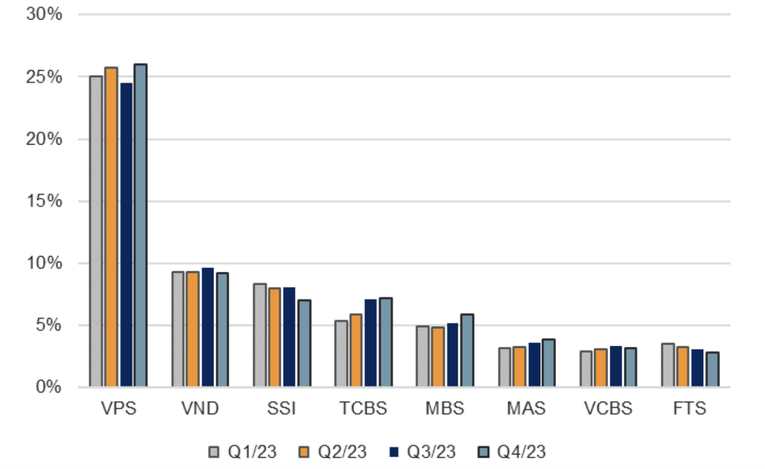

| Thị phần cho vay ký quỹ trên sàn HoSE năm 2023. Nguồn: VND |

Trong ngắn hạn, đơn vị phân tích cho rằng, kết quả kinh doanh sẽ là động lực thúc đẩy giá các cổ phiếu chứng khoán tăng trong năm 2024, tuy nhiên sẽ có sự phân hóa. Những cổ phiếu có mức định giá thấp hoặc hợp lý, được kỳ vọng mang lại kết quả kinh doanh khả quan, sở hữu mô hình kinh doanh được nhà đầu tư nước ngoài ưa chuộng sẽ có triển vọng tăng giá tốt hơn so với các cổ phiếu khác.

Thực tế, hầu hết các công ty chứng khoán đều ghi nhận mức tăng đáng kể lợi nhuận ròng trong năm 2023 từ mức nền thấp năm 2022 và sự phục hồi của thị trường chứng khoán. Tổng lợi nhuận ròng của ngành đạt 16.175 tỷ đồng (0,66 tỷ USD) vào cuối năm 2023 (tăng 30% so với cùng kỳ). Các công ty chứng khoán cũng ghi nhận sự cải thiện về ROE trong năm 2023. Các công ty có ROE cao nhất ngành trong năm ngoái là TCBS, VND và VCBS. Tuy nhiên, những công ty ổn định nhất là MBS, SSI, BSI, BVS, HCM và CTS.

Cổ phiếu vốn hoá lớn vẫn có cơ hội tăng giá

Trong bối cảnh nền kinh tế trì trệ, lãi suất tiền gửi thấp và thị trường bất động sản đóng băng, dòng vốn đổ mạnh vào thị trường chứng khoán. Nhờ đó, đa số các cổ phiếu của công ty chứng khoán đều diễn biến tích cực hơn thị trường chung, với mức tăng trưởng hơn 50%. Đáng chú ý là sự tăng tốc mạnh mẽ đến từ nhóm cổ phiếu vốn hóa trung bình và nhỏ như VIX, BSI, FTS... Điều này phản ánh nhu cầu giao dịch nhanh của nhà đầu tư trong giai đoạn tích lũy của thị trường.

|

| P/B hiện tại của các cổ phiếu tài chính hầu hết đều cao hơn hoặc bằng trung bình 3 năm. Nguồn: VND |

VNDirect cho rằng thời gian tới, cổ phiếu vốn hóa lớn sẽ có nhiều cơ hội tăng giá hơn (so với các cổ phiếu khác trong ngành) vì hai yếu tố chính: Hoạt động kinh doanh của nhóm này sẽ tương đối tốt hơn so với các công ty vốn hóa vừa và nhỏ - đây là yếu tố hấp dẫn dòng vốn đầu tư trong năm nay; và vẫn còn tiềm năng tăng giá đáng kể vì mức tăng giá trong năm 2023 không quá mạnh so với cổ phiếu vốn hóa vừa và nhỏ.