|

| Phối cảnh Dự án Hội An D'Or. Ảnh: BCG Land |

3% vốn điều lệ trao tay qua 2,5 phiên

Cổ phiếu BCR của CTCP BCR Land lên sàn UPCoM vào ngày 8/12 và nhanh chóng thu hút sự chú ý của giới đầu tư, khi đây là một doanh nghiệp bất động sản hiếm hoi đưa cổ phiếu lên sàn trong vòng 2 năm trở lại đây.

Sự chú ý còn tới từ việc đây là doanh nghiệp phụ trách mảng bất động sản của CTCP Bamboo Capital (HoSE: BCG) - một trong những tập đoàn tư nhân đa ngành lớn ở Việt Nam, và đặc biệt là ở diễn biến của những phiên giao dịch đầu tiên.

Trong phiên giao dịch đầu tiên ngày 8/12, cổ phiếu BCR có lúc tăng đến 25% lên mức 15.000 đồng/CP. Tuy nhiên, dưới áp lực bán ra lớn, cổ phiếu này dần lùi về tham chiếu trước khi tăng lên mức 13.500, tương đương tăng 12,5% vào cuối phiên.

Sang phiên thứ hai (11/12), diễn biến có phần tương tự khi BCR tiếp tục tăng lên mức cao nhất 15.300/CP vào đầu phiên. Tuy nhiên sau đó BCR nhanh chóng giảm sâu và có lúc giảm tới 11% về 12.000 đồng/CP. Đây cũng là mức giá được giao dịch nhiều nhất của BCR với 2,65 triệu cổ phần.

Diễn biến này được lặp lại trong phiên sáng 12/12. Cổ phiếu BCR tiếp tục tăng 1,5% lên 13.200 đồng/CP sau 30 phút đầu phiên, trước khi giảm mạnh với áp lực bán ra liên tục. Chốt phiên sáng, cổ phiếu này giảm gần 7% về còn 12.100 đồng/CP. Thanh khoản ở mức 1,34 triệu đơn vị được giao dịch, với gần 90% trong số đó giao dịch dưới ngưỡng 12.100 đồng/CP.

Tổng cộng trong 2,5 phiên đầu tiên, có gần 13 triệu cổ phiếu BCR được giao dịch, tương đương 2,8% vốn điều lệ công ty. Cần lưu ý, trong 2,5 phiên đầu tiên, nhà đầu tư mới chưa thể giao dịch bán cổ phiếu do quy định T+2,5 và chỉ được bán ra trong buổi chiều của phiên thứ 3.

Nhóm cổ đông hiện hữu của BCR qua đó ước tính đã thu về 169 tỷ đồng từ việc bán ra cổ phiếu BCR chỉ trong 2,5 phiên giao dịch kể từ khi lên sàn.

Tính đến cuối tháng 7/2023, BCG Land có 356 cổ đông, với 2 cổ đông lớn là CTCP Bamboo Capital và một thành viên khác của BCG là CTCP Đầu tư và Phát triển Công nghiệp Vận tải (Tracodi), sở hữu lần lượt 62,1% và 9,43% vốn điều lệ công ty.

Ngược về năm 2018, chiến lược tách riêng và đại chúng hóa mảng bất động sản của Bamboo Capital được cụ thể hóa khi thành lập CTCP BCG Land với vốn điều lệ ban đầu 600 tỷ đồng, trong đó Bamboo Capital trực tiếp nắm giữ 62,5%, Tracodi sở hữu 36,66%, Phó Chủ tịch HĐQT và Phó Tổng giám đốc BCG Nguyễn Thanh Hùng đứng tên 0,83% còn lại.

BCG Land nhanh chóng trở thành doanh nghiệp hạt nhân phụ trách mảng bất động sản của Bamboo Capital. Tập đoàn này cũng thể hiện nhiều kỳ vọng vào BCG Land khi liên tục dồn vốn và dự án cho công ty con.

Mạnh mẽ huy động vốn

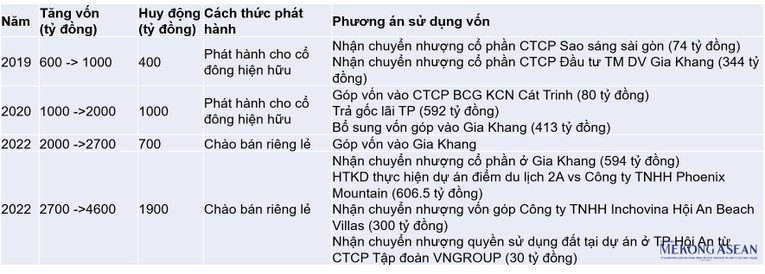

Trong 4 năm từ 2019 – 2022, BCG Land có 4 lần tăng vốn, đưa vốn tăng gấp 8 lần lên 4.600 tỷ đồng, vượt xa nhiều tên tuổi cùng ngành trên sàn chứng khoán như Văn Phú – Invest hay Hà Đô Group.

Một lượng lớn số tiền thu về được công ty này thuyết minh là để mua lại cổ phần các doanh nghiệp sở hữu loạt dự án bất động sản, trong đó, không ít các dự án mục tiêu của BCR vốn đã nằm trong hệ sinh thái Bamboo Capital.

|

| Chi tiết các đợt tăng vốn của BCG Land. Ảnh: Võ Quyền |

Trong số 4.000 tỷ đồng thu về từ các đợt tăng vốn, hơn một nửa được sử dụng để nhận chuyển nhượng/tăng vốn góp tại CTCP Đầu tư thương mại dịch vụ Gia Khang – chủ đầu tư dự án King Crown Infinity rộng 1,3ha tại 218 Võ Văn Ngân, phường Bình Thọ, TP Thủ Đức, TP HCM.

Doanh nghiệp này được thành lập vào năm 2016 với vốn điều lệ 100 tỷ đồng, trong đó ông Nguyễn Khánh Duy nắm giữ 65%. Ông Nguyễn Khánh Duy hiện là Thành viên HĐQT BCG Land, đồng thời đứng tên tại nhiều doanh nghiệp khác như CTCP Bamboo ID, CTCP Đầu tư thương mại dịch vụ An Khang Land.

Tương tự là trường hợp của Công ty TNHH Indochina Beach Villas - chủ đầu tư dự án Malibu Hội An diện tích 10,3 ha, tổng mức đầu tư 3.167 tỷ đồng. Vào tháng 3/2022, BCG Land tiến hành nhận chuyển nhượng 89% vốn góp của công ty này từ chính Bamboo Capital, tổng giá trị phần vốn góp theo mệnh giá là 502,5 tỷ đồng.

Bên cạnh đó là trường hợp của CTCP Sao Sáng Sài Gòn - chủ đầu tư dự án King Crown Village, diện tích 0,4ha tại Thảo Điền, Quận 2, TP HCM.

Giai đoạn 2019 - 2021 cũng là khoảng thời gian BCG Land đẩy mạnh huy động vốn từ trái phiếu. Từ tháng 11/2019 – 7/2021, BCR có tổng cộng 9 đợt phát hành với tổng giá trị hơn 4.200 tỷ đồng dưới sự thu xếp của CTCP Chứng khoán Tiên Phong (TPS). Các lô trái phiếu có thời hạn từ 1 - 6 năm, lãi suất 11-12%/năm.

Doanh nghiệp mà BCG Land liên tục tăng vốn nhằm tăng sở hữu/góp vốn - CTCP Đầu tư Thương mại Dịch vụ Gia Khang trong năm 2021 phát hành 2 lô trái phiếu với tổng giá trị theo mệnh giá 2.500 tỷ đồng.

Toàn bộ số tiền thu về được sử dụng để tăng sở hữu tại CTCP Đầu tư thương mại Dịch vụ An Khang Land – chủ dự án Khu phức hợp kết hợp thương mại dịch vụ văn phòng Giga City, dự án có diện tích hơn 4ha tại phường Linh Tây, TP Thủ Đức, TP HCM.

Vào giữa năm 2021, BCG Land đứng ra bảo lãnh cho lô trái phiếu CBECH2123001 của công ty con là Công ty TNHH Du lịch Sinh thái Cồn Bắp và lô trái phiếu HISCH2124001 trị giá 3.000 tỷ đồng của CTCP Đầu tư và Dịch vụ Helios - pháp nhân có nhiều liên hệ với hệ sinh thái Bamboo Capital.

Tăng vốn mạnh mẽ, kết quả kinh doanh của BCG Land cũng tăng trưởng phi mã. Trong năm 2019, công ty ghi nhận lợi nhuận sau thuế 1,5 tỷ đồng, con số này tăng hơn 70 lần lên 107,5 tỷ đồng năm 2020 nhờ doanh thu tài chính tăng mạnh. Các năm 2021 và 2022, BCG Land báo lãi lần lượt 660 tỷ đồng và 316 tỷ đồng, trong đó doanh thu tài chính tiếp tục góp công lớn giúp công ty cân bằng chi phí.

Lũy kế 9 tháng đầu năm 2023, BCG Land ghi nhận doanh thu 583 tỷ đồng, lợi nhuận sau thuế 136 tỷ đồng, giảm lần lượt 32% và 76% so với cùng kỳ năm ngoái.

Sau giai đoạn tăng vốn mạnh mẽ, việc lên sàn được kỳ vọng sẽ giúp cổ phiếu BCR tiếp cận rộng rãi hơn với nhà đầu tư đại chúng. Một cái nhìn cận cảnh về sức khỏe tài chính của BCR sẽ được Mekong ASEAN đề cập ở bài viết tiếp theo.