|

| Ảnh minh họa. |

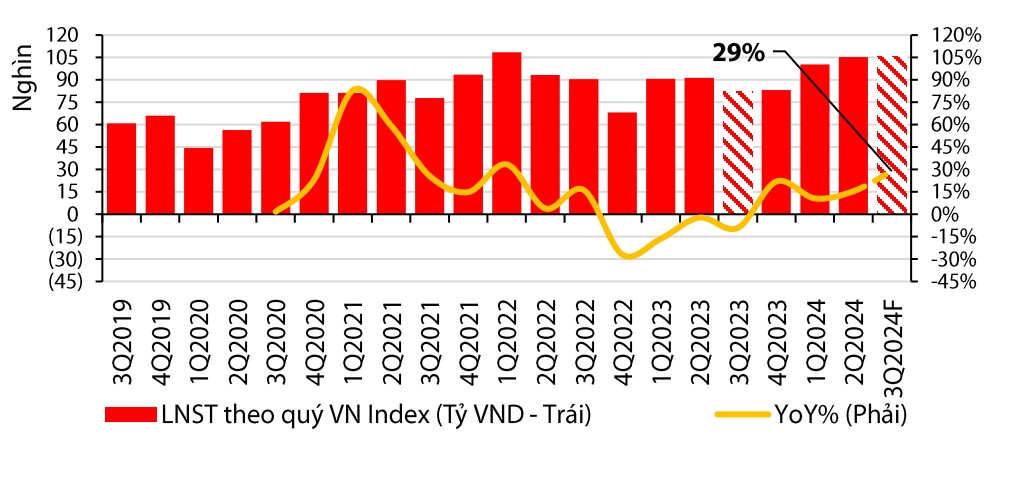

Trong báo cáo chiến lược tháng 10/2024 mới phát hành, Chứng khoán Rồng Việt (VDSC) cho biết, sang tháng 10, mùa báo cáo kết quả kinh doanh quý 3/2024 dự kiến sẽ sôi động trong hai tuần cuối tháng, được kỳ vọng là yếu tố hỗ trợ tích cực cho thị trường. Trong đó, nhóm ngân hàng tiếp tục là đầu tàu dẫn dắt đà tăng trưởng, bên cạnh sự phục hồi của ngành sản xuất và bán lẻ, giúp tăng trưởng lợi nhuận sau thuế của VN-Index ước tính tăng khoảng 28% so với cùng kỳ năm ngoái.

Theo VDSC, động lực tăng trưởng của nhóm ngân hàng bao gồm NIM (biên lãi ròng) quý 3 tăng nhẹ so với quý trước sau khi chất lượng tài sản cải thiện, chi phí tín dụng không còn gây áp lực lớn lên lợi nhuận. Tăng trường tín dụng các ngân hàng thuộc danh mục theo dõi của VDSC (chiếm khoảng 75% tổng lợi nhuận toàn ngành) ước đạt 10,5% so với đầu năm, tăng 19,4% so với cùng kỳ. Đây sẽ chất xúc tác giúp TTCK bứt phá lên điểm số mới khi định giá vẫn ở ngưỡng giao dịch trung bình.

VDSC dự báo, VPB, CTG, HDB là ba ngân hàng có nhiều khả năng tăng trưởng cao nhất trong quý 3/2024, với tốc độ tăng trưởng ước tính lần lượt đạt 124%, 72% và 30%.

Nhóm ngân hàng có mức tăng trưởng ở mức khá (15-25%) bao gồm BID, TCB, ACB, và MBB; còn nhóm có mức tăng trưởng dưới 10% bao gồm VCB, VIB, OCB.

Với diễn biến tăng trưởng lợi nhuận kỳ vọng ở mức cao kết hợp với diễn biến về chất lượng tài sản đang ở “điểm uốn”, đơn vị phân tích cho rằng mặt bằng định giá của toàn ngành ngân hàng có nhiều khả năng được thị trường tái định giá từ nay cho tới mùa công bố kết quả kinh doanh quý 3/2024.

|

| Lợi nhuận sau thuế theo quý và tăng trưởng so với cùng kỳ của VN-Index. Nguồn: VDSC |

Rủi ro ngắn hạn có thể đưa VN-Index về 1.230 điểm

Trở lại với thị trường chứng khoán, ngoài kỳ vọng lợi nhuận, VDSC cho rằng VN-Index còn có các yếu tố hỗ trợ khác như việc hoàn thiện các quy định để tháo gỡ các vướng mắc, nhằm mục tiêu nâng hạng thị trường trong năm 2025; động thái cắt giảm lãi suất và chính sách hỗ trợ kinh tế của các ngân hàng trung ương lớn; Trung Quốc công bố các biện pháp kích thích kinh tế mới đây, nếu có thể vực dậy đã tăng trường ở quốc gia này sẽ tạo hiệu ứng lan tỏa đối với Việt Nam khi mức độ giao thương giữa hai nền kinh tế là rất lớn…

Ở chiều ngược lại, rủi ro chiến sự khu vực Trung Đồng leo thang là yếu tố cần cẩn trọng trong ngắn hạn. Việc đáp trả lẫn nhau giữa Israel và Iran, trong kịch bản tiêu cực nhất có thể dẫn đến việc Iran chặn eo biển Hormuz, làm ảnh hưởng đến nguồn cung dầu mỏ và khí đốt tự nhiên. Cú sốc cung có thể khiến giá dầu và khí đốt tăng vọt, gây thêm áp lực lên triển vọng lạm phát và làm phức tạp chính sách tiền tệ của một số ngân hàng trung ương lớn.

Mặc dù VDSC đánh giá kịch bản khủng hoảng ở eo biển Hormuz là khó xảy ra nhưng các hành động leo thang mạnh hơn có thể tạo ra một đợt biến động mạnh trên thị trường chứng khoán toàn cầu trong ngắn hạn.

Về điểm số, đơn vị phân tích kỳ vọng VN-Index sẽ dao động trong biên độ 1.265-1.320 điểm trong tháng 10. Nhìn xa hơn cho những tháng còn lại của quý 4/2024, VN-Index có thể hướng đến chính phục vùng 1.334 – 1.380 điểm khi phản ánh mức tăng trưởng lợi nhuận quý 3 (EPS 12 tháng tăng 14%-15% so với EPS 2023), tương ứng P/E kỳ vọng 14,5-15 lần.

Rủi ro trong ngắn hạn của thị trường là căng thẳng Trung Đông leo thang khiến VN-Index kiểm định lại vùng giao dịch P/E 13,5 lần, tương ứng với VN-Index có thể quay về mức 1.230 trước khi phục hồi trở lại.

Dự báo nhóm ngành tăng trưởng lợi nhuận tốt nhất trong quý 3/2024 Dự báo nhóm ngành tăng trưởng lợi nhuận tốt nhất trong quý 3/2024 |

Lợi nhuận các ngân hàng quý 3: Phục hồi từ mức nền thấp Lợi nhuận các ngân hàng quý 3: Phục hồi từ mức nền thấp |

Tiền gửi ngân hàng từ dân cư lập đỉnh mới Tiền gửi ngân hàng từ dân cư lập đỉnh mới |