Danh sách theo dõi nâng hạng chưa xuất hiện Việt Nam

Ngày 24/6, MSCI đã công bố kết quả phân loại thị trường định kỳ dành cho 84 thị trường chứng khoán trên thế giới, trong đó Việt Nam một lần nữa lỡ hẹn với danh sách xem xét để được nâng hạng từ thị trường cận biên (frontier market) sang thị trường mới nổi (emerging market).

Kết quả này có lẽ cũng đã được dự báo từ trước vì đánh giá của MSCI về thị trường Việt Nam đang thay đổi theo hướng tiêu cực hơn. Trong đánh giá năm nay, MSCI nhấn mạnh tới vấn đề room ngoại trên thị trường Việt Nam, cho rằng “các vấn đề về room nước ngoài đang tác động tới hơn 10% cổ phiếu trên thị trường chứng khoán Việt Nam”.

Cụ thể, các tiêu chí định lượng về thị trường của Việt Nam chưa đáp ứng được yêu cầu của MSCI:

Về giới hạn sở hữu nước ngoài, các công ty trong một số lĩnh vực nhạy cảm và có điều kiện nhất định hiện chịu mức giới hạn sở hữu nước ngoài từ 0 đến 51%. Những hạn chế này có mức độ tác động là hơn 10% tới thị trường chứng khoán Việt Nam.

Về quyền bình đẳng đối với nhà đầu tư nước ngoài, một số thông tin liên quan đến công ty không phải lúc nào cũng có sẵn bằng tiếng Anh. Ngoài ra, quyền của nhà đầu tư nước ngoài bị hạn chế do giới hạn sở hữu nước ngoài nghiêm ngặt được áp dụng đối với cả nhà đầu tư tổ chức cũng như cá nhân.

Về mức độ tự do hóa thị trường ngoại hối, Việt Nam chưa có thị trường giao dịch ngoại hối tại nước ngoài và còn những ràng buộc đối với thị trường ngoại hối trong nước. Ví dụ như các giao dịch ngoại hối phải được liên kết với các giao dịch bảo đảm.

Về đăng ký và lập tài khoản, việc đăng ký là bắt buộc và lập tài khoản cần được sự chấp thuận của Trung tâm Lưu ký Chứng khoán Việt Nam (VSD).

Về quy định thị trường, không phải tất cả các quy định đều có thể tìm thấy bằng tiếng Anh. Tương tự, thông tin về thị trường chứng khoán không phải lúc nào cũng được công bố bằng tiếng Anh và đôi khi không đủ chi tiết.

Về thanh toán và bù trừ thanh toán, MSCI cho biết Việt Nam chưa có cơ sở thấu chi và ký quỹ trước giao dịch (pre-funding).

Về khả năng chuyển nhượng, một số giao dịch ngoại hối và chuyển nhượng chứng khoán cần có sự chấp thuận trước của Ủy ban Chứng khoán Nhà nước Việt Nam.

Tiềm năng nâng hạng thị trường

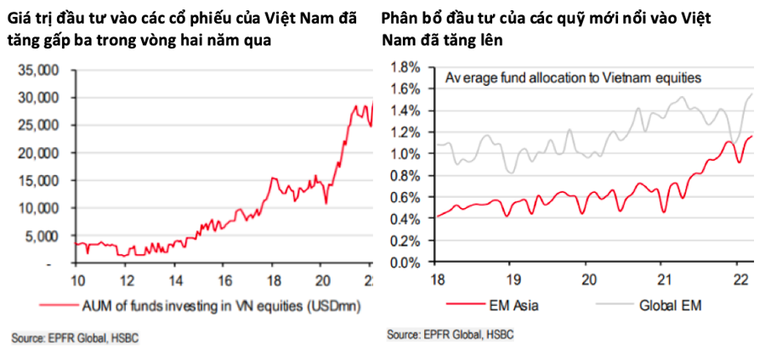

Gần đây, vấn đề nâng hạng thị trường cũng thu hút sự chú ý của Chính phủ Việt Nam bởi nếu được nâng hạng, dòng vốn vào Việt Nam sẽ còn dồi dào hơn nữa. Hiện tại cũng đã có những nỗ lực đẩy mạnh quá trình nâng hạng này. Trong chuyến công du tới Mỹ của Thủ tướng Chính phủ Phạm Minh Chính diễn ra vào ngày 11-17/5, UBCKNN Việt Nam đã hợp tác với sàn NYSE về hỗ trợ nâng hạng thị trường, xây dựng cơ chế để các nhà đầu tư tham gia hai thị trường chứng khoán.

Tuy vậy, chặng đường nâng hạng của Việt Nam có vẻ vẫn còn xa. Theo dự báo của ông Phạm Lưu Hưng, Phó Giám đốc SSI Research cho biết ít phải đến năm 2025, chứng khoán Việt Nam mới có thể chính thức nâng hạng lên thị trường mới nổi.

Trong khi đó, nhận định về tiềm năng nâng hạng của thị trường chứng khoán Việt Nam, trong một báo cáo mới đây, HSBC cho rằng, để được MSCI và FTSE nâng hạng lên thị trường mới nổi (EM), Việt Nam phải đáp ứng một số điều kiện. Các vấn đề chính nổi cộm gồm: giới hạn sở hữu nước ngoài, thiếu thông tin công bố bằng tiếng Anh, chưa có thị trường nội tệ ở nước ngoài và còn nhiều hạn chế trên thị trường nội tệ trong nước, đăng ký tài khoản bắt buộc, ký quỹ khi giao dịch và hạn chế trong chuyển quyền sở hữu ngoài hệ thống giao dịch.

Cũng theo HSBC, dù Việt Nam chưa được MSCI đưa vào danh sách xem xét tuy nhiên nếu thực hiện các cải cách được yêu cầu thì Việt Nam có thể đáp ứng những tiêu chí cần thiết trước tháng 5/2023 (trước đợt xem xét mới).

Trong khi đó, Chủ tịch FiinGroup Nguyễn Quang Thuân nhận định, nâng hạng thị trường là tiến trình tất yếu trong sự phát triển và hội nhập của thị trường chứng khoán về dài hạn. Hiện, quy mô vốn mà các quỹ có thể phân bổ cho các thị trường cận biên chỉ khoảng 95 tỷ USD, còn quy mô vốn dành cho các thị trường mới nổi đang vào khoảng 6.800 tỷ USD. Như vậy, nếu được nâng hạng lên thị trường mới nổi, Việt Nam cũng có thể đón nhận tới hàng chục, thậm chí hàng trăm tỷ USD đổ vào thị trường.

Về thời điểm nâng hạng thị trường, Chủ tịch FiinGroup đánh giá vấn đề kỹ thuật không phải trở ngại lớn và phụ thuộc vào việc triển khai của các cơ quan quản lý, đặc biệt là sự chỉ đạo của Chính phủ. Tuy nhiên, ông Thuân cũng nhận định không phải tất cả đều có lợi khi Việt Nam được nâng hạ lên thị trường mới nổi, bởi việc nâng hạng nếu đạt được, sẽ phải đi cùng với việc tự do hối đoái, tỷ giá sẽ thả nổi theo diễn biến thị trường quốc tế. Đây là những điểm Việt Nam phải cân nhắc rất nhiều, bởi dòng vốn mà nhanh vào thì nó cũng gây xáo trộn cho thị trường tiền tệ, thị trường tỷ giá.

Khả năng chuyển Nigeria sang thị trường độc lập tác động tới Việt Nam

Đáng chú ý, trong đợt đánh giá lần này, điểm có tác động tới thị trường Việt Nam có lẽ là đề xuất chuyển Nigeria từ thị trường cận biên (Frontier Market) sang thị trường độc lập (Standalone Market). Điều này sẽ tác động tới tỷ trọng của các chỉ số trong rổ thị trường cận biên, có cả Việt Nam.

Kể từ tháng 3/2020, các vấn đề tiếp cận thị trường đã xuất hiện trên thị trường cổ phiếu Nigeria. Việc thu hồi vốn từ các khoản đầu tư tại thị trường này vẫn cực kỳ khó khăn với các nhà đầu tư nước ngoài do thanh khoản thấp. Kết quả là các thành phần tham gia thị trường liên tục tỏ ra lo ngại về khả năng đầu tư (investability) và mô phỏng của chỉ số MSCI Nigeria.

“Khả năng thu hồi vốn từ Nigeria đã đi xuống trầm trọng. Kết quả là kể từ tháng 5/2020, MSCI đã triển khai một biện pháp đặc biệt để giảm bớt số lượng quyết định thay đổi với các chỉ số cổ phiếu MSCI có liên quan”, Craig Feldman, Trưởng bộ phận Nghiên cứu Quản lý Chỉ số trên toàn cầu và là thành viên của Ủy ban Chính sách Chỉ số MSCI, cho hay.

“Xét tới bản chất kéo dài của các vấn đề đang tác động tới khả năng tiếp cận thị trường Nigeria, chúng tôi đẩy mạnh quá trình tham vấn để chuyển Nigeria từ thị trường cận biên sang thị trường độc lập”. MSCI đang chờ đợi phản hồi từ các thành phần tham gia thị trường về đề xuất này cho tới ngày 31/8.