|

Nhóm Big 4 dẫn sóng hạ lãi suất huy động

Tại Hội nghị tín dụng bất động sản do Ngân hàng Nhà nước tổ chức tuần trước, ông Nguyễn Thanh Tùng - Tổng Giám đốc Vietcombank cho biết, trước cuộc họp đó, Tổng giám đốc các ngân hàng thương mại đã nhóm họp và thống nhất giảm lãi suất huy động nhằm giảm lãi suất cho vay nói chung và giảm lãi suất cho vay bất động sản nói riêng.

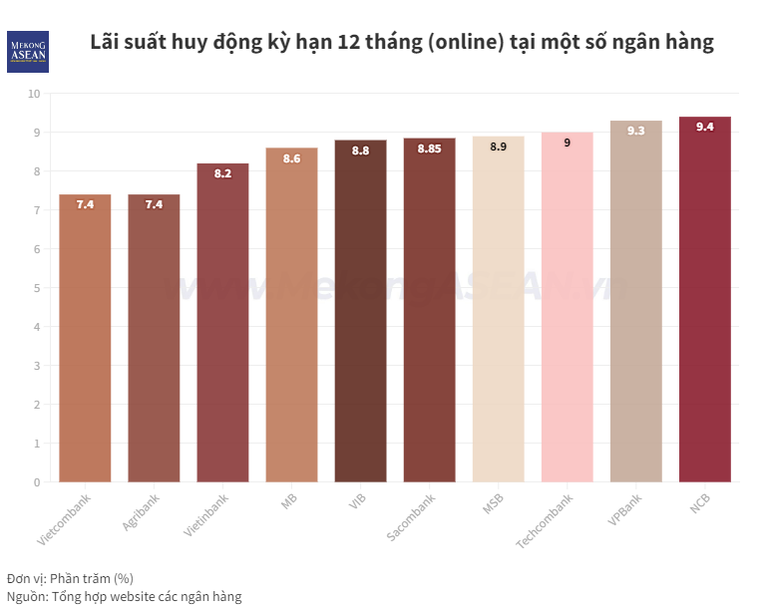

Ngay sau cuộc họp đó, Agribank là ngân hàng tiên phong giảm lãi suất đầu tiên. Hiện lãi suất huy động online kỳ hạn 6 tháng,12 tháng của Agribank lần lượt là 6,1%/năm và 7,4%/năm, ngang với lãi suất huy động tại quầy.

Trong khi đó, Vietcombank cũng đã điều chỉnh lãi suất huy động online ở kỳ hạn 12 tháng xuống mức ngang bằng Agribank (7,4%/năm).

Hai ngân hàng còn lại trong nhóm Big4 là BIDV và VietinBank vẫn chưa công bố biểu lãi suất mới nhưng dự kiến cũng sẽ sớm có sự điều chỉnh.

Với sự điều chỉnh này, mặt bằng lãi suất huy động của nhóm big 4 tiếp tục giữ mức thấp nhất thị trường giống như nhiều năm qua.

Theo đó, làn sóng giảm lãi suất đã lan rộng đến toàn bộ các ngân hàng thương mại cổ phần. Theo khảo sát của Mekong ASEAN, hiện mặt bằng lãi suất huy động online cao nhất trên thị trường đã hạ xuống còn 9,5%/năm, áp dụng phổ biến cho kỳ hạn 12 tháng và 24 tháng. Ở kỳ hạn 6 tháng, lãi suất ở khối ngân hàng thương mại cổ phần chỉ còn phổ biến ở mức 8,8-9,3%, chỉ còn lác đác vài ngân hàng áp dụng mức lãi suất 9,5%/năm cho kỳ hạn 6 tháng.

Như vậy, so với thời điểm trước Tết, đặc biệt là vào tháng 11/2022 có những ngân hàng nâng lãi suất huy động lên 12-13%/năm, thì lãi suất huy động trên thị trường đã hạ nhiệt đáng kể.

|

Kỳ vọng lãi suất huy động đạt đỉnh vào quý 1/2023 và giảm dần từ quý 2/2023

Theo báo cáo cập nhật vĩ mô mới nhất với tiêu đề "Áp lực lên thị trường tiền tệ" vừa công bố, Chứng khoán VNDirect cho biết, lợi suất trái phiếu Chính phủ (TPCP) Việt Nam đang trên đà giảm.

Cụ thể, tính đến cuối tháng 1/2023, trên thị trường thứ cấp, lợi suất trái phiếu Chính phủ kỳ hạn 5 năm và 10 năm của Việt Nam đã giảm 42 và 38 điểm cơ bản so với cùng kỳ, về mức 3,8% và 4,1%. Trên thị trường sơ cấp, lợi suất trái phiếu Chính phủ kỳ hạn 10 năm và 15 năm giảm lần lượt 45 và 40 điểm cơ bản so với đầu năm. Nhóm phân tích cho rằng, xu hướng đảo chiều của lợi suất TPCP thường báo hiệu bước ngoặt của lãi suất tiền gửi.

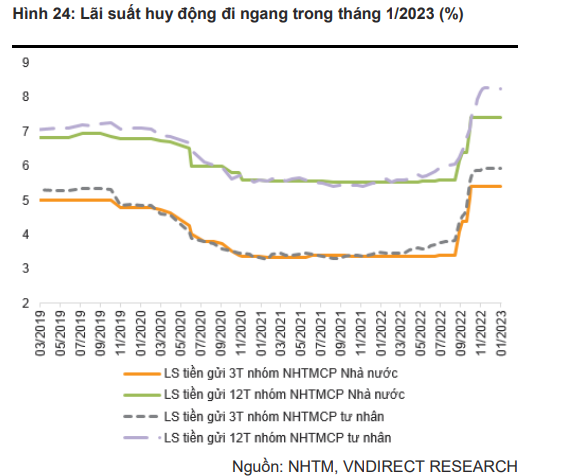

Trong khi đó, lãi suất huy động gần như đi ngang trong tháng 1/2023. Tính đến cuối tháng 1/2023, lãi suất tiền gửi kỳ hạn 12 tháng của các ngân hàng tư nhân và ngân hàng quốc doanh lần lượt là 7,4% và 8,2%.

"Chúng tôi kỳ vọng lãi suất huy động sẽ đạt đỉnh vào quý 1/2023 và sau đó giảm dần từ quý 2/2023", VNDirect nhận định.

|

Những lập luận được công ty chứng khoán này đưa ra bao gồm thị trường dự báo đỉnh của chu kỳ tăng lãi suất của Cục Dự trữ liên bang Mỹ (Fed) ở mức 5,25%, tương đương còn hai lần tăng 0,25 điểm % lãi suất vào cuộc họp tháng 3 và tháng 5 tới. Theo đó, áp lực lên tỷ giá VND có thể hạ nhiệt đáng kể trong nửa sau của năm 2023 khi Fed ngừng tăng lãi suất điều hành.

Ngoài ra, VNDirect duy trì quan điểm NHNN sẽ giữ nguyên lãi suất điều hành trong năm 2023 và tích cực hỗ trợ thanh khoản thị trường thông qua các kênh thị trường mở, mua dự trữ ngoại hối.

Nhu cầu tín dụng dự báo cũng sẽ chậm lại do nhiều doanh nghiệp có thể hoãn mở rộng sản xuất kinh doanh vì lo ngại tiêu dùng suy yếu. Bên cạnh đó, thị trường bất động sản ảm đạm sẽ ảnh hưởng đến tăng trưởng tín dụng, nhóm phân tích VNDirect đánh giá.

Nhận định tương tự, Chứng khoán VietinBank (CTS) trong Báo cáo triển vọng kinh tế vĩ mô mới đây cũng dự báo lãi suất huy động có xu hướng giảm dần về cuối năm 2023, đặc biệt chiều hướng này sẽ gia tăng khi Fed dự kiến sẽ giảm lãi suất điều hành vào quý IV như các chuyên gia đã dự phóng.

Theo đánh giá của các chuyên gia CTS, lãi suất điều hành ở Việt Nam có thể đã đạt đỉnh vào tháng 1. Cụ thể, ngày 8/2, mức lãi suất huy động tối đa ở các ngân hàng lớn chỉ còn khoảng 8,7%/năm, thay vì mức tối đa 9,5%/năm vào cuối tháng 1.

Theo đó, nguyên nhân chủ yếu đến từ dư thừa thanh khoản hệ thống ngân hàng khi mà các nhà băng đã huy động được một lượng lớn vốn từ thị trường 1 ở mức lãi suất cao vào năm 2022, đặc biệt trong bối cảnh nguồn cung vốn được kiểm soát chặt chẽ

Lãi suất huy động chỉ 7 - 8%/năm là phù hợp

Trong Toạ đàm "Điểm sáng đầu tư năm 2023", chiều 15/2, PGS.TS Phạm Thế Anh, chuyên gia Kinh tế vĩ mô, Giảng viên Đại học Kinh tế Quốc dân cho biết, nếu so sánh tỉ lệ lạm phát của Việt Nam (3,15% trong năm 2022) với các nước lớn trên thế giới, chúng ta đang ở vùng lạm phát thấp, có thể chấp nhận được.

Vị chuyên gia này cũng cho rằng, yếu tố tiền tệ gây ra lạm phát sẽ giảm rất nhiều trong năm 2023. Lạm phát trong năm 2023 không phải vấn đề lớn, nguy cơ suy thoái nhiều hơn.

Mặt khác, sau một năm NHNN bán ra nhiều ngoại tệ, gần đây NHNN có lẽ muốn tích trữ kho dự trữ ngoại hối trở lại.

Mặt bằng lãi suất hiện đang duy trì ở mức tương đối cao. Ông cho rằng, không loại trừ trường hợp Ngân hàng Nhà nước đang muốn có điều kiện thuận lợi hơn trong việc mua vào đồng ngoại tệ. Bởi khi giữ lãi suất VND ở mức cao, đồng tiền VND sẽ hấp dẫn hơn và nhà điều hành sẽ dễ dàng mua vào đồng ngoại tệ hơn.

"Đó cũng có thể là một trong những chủ đích mà cơ quan điều hành đang thực hiện", ông Phạm Thế Anh cho hay.

Trong thời gian tới, nếu NHNN thành công trong việc tích trữ được lượng ngoại tệ tương đối khá, theo ông Phạm Thế Anh, chúng ta có thể kỳ vọng điều kiện của thị trường tiền tệ "dễ chịu hơn". Bởi mua vào ngoại tệ, tức là cung nội tệ cũng diễn ra, khi đó NHNN có nhiều dư địa hơn để hạ lãi suất tiền đồng.

"Theo quan điểm của tôi, với tỷ giá và sức ép lạm phát năm 2023, mức lãi suất huy động chỉ 7 - 8%/năm là phù hợp so với mức 9 - 10%/năm như hiện nay", PGS.TS Phạm Thế Anh khuyến nghị.