|

| Doanh nghiệp dầu khí đang hưởng lợi nhờ giá dầu lên cao. |

Trong tuần qua, mặc dù VN-Index chịu áp lực điều chỉnh, cổ phiếu nhóm dầu khí vẫn kéo nhau đi lên. Nhiều mã tăng mạnh với thanh khoản cải thiện như CNG (+11,76%), PVT (+9,59%), PVB (+8,92%), GAS (+7,24%), OIL (+6,42%), PVS (+6,2%)...

Từ giữa tháng 8 tới nay, dầu khí cũng là một trong số ít nhóm đạt thành tích tốt khi thị trường chung có diễn biến giằng co ở vùng giá cao. BSR tăng hơn 22%, OIL tăng 14%, PVS tăng 22%, PVD tăng 17%, PVB tăng 21%... Trong đó, PVS đã phá đỉnh lịch sử tại vùng giá 35.000 đồng, hiện đang thiết lập đỉnh mới ở vùng 39.000 đồng.

Cổ phiếu dầu khí bứt phá trong bối cảnh giá dầu thô lên cao. Dầu thô Mỹ WTI trong tuần qua đã vượt 90 USD một thùng – cao nhất kể từ tháng 11 năm ngoái. Dầu Brent cũng lên 94 USD - cao nhất từ đầu năm. Giá dầu gần đây tăng liên tục do lo ngại nguồn cung bị thắt chặt. Hôm 5/9, Nga và Arab Saudi - hai nước dẫn đầu Tổ chức Các nước Xuất khẩu Dầu mỏ và đồng minh (OPEC+), cùng thông báo gia hạn các biện pháp siết cung dầu đến hết năm nay.

|

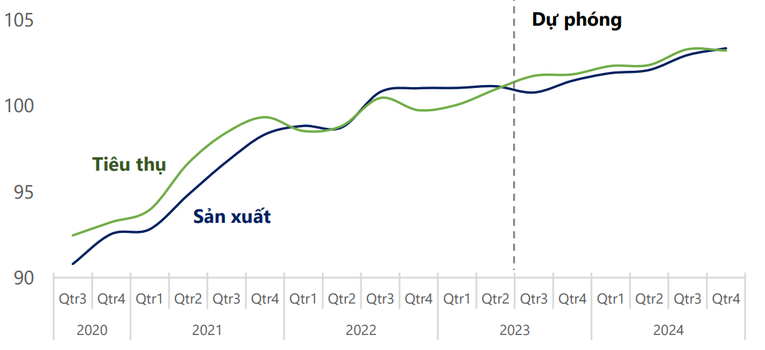

| Cân đối tiêu thụ/sản xuất dầu trên toàn cầu (triệu thùng). Nguồn: DSC/EIA |

Rủi ro với PVS nếu Lô B không như kỳ vọng

Trong báo cáo cập nhật triển vọng ngành dầu khí mới đây, Chứng khoán Rồng Việt (VDSC) cho biết, môi trường giá dầu cao đã hỗ trợ cho đà tăng của giá dịch vụ dầu khí cũng như khơi thông lại các hoạt động thăm dò tìm kiếm. Nhờ đó, sẽ nhiều công việc tiềm năng hơn cho các doanh nghiệp thượng nguồn trong thời gian tới.

Với ngành dầu khí trong nước, VDSC đánh giá dự án Lô B là điểm nhấn chính cho ngành. Tuy nhiên, việc quyết định đầu tư cuối cùng (FID) chậm trễ là rủi ro lớn khi giá cổ phiếu của các doanh nghiệp đã tăng mạnh trước đó theo kỳ vọng dự án. Loại trừ dự án này, VDSC dự phóng lợi nhuận năm 2023, 2024 của nhóm các doanh nghiệp thượng nguồn sẽ duy trì đà tăng trưởng, so với con số tăng trưởng âm của nhóm trung, hạ nguồn.

Theo VDSC, PVS đang phản ánh nhiều kỳ vọng từ dự án Lô B nhất. Nếu FID được chấp thuận, PVS có thể thêm 0,7 tỷ USD - 1 tỷ USD giá trị thi công vào backlog (đơn hàng tồn đọng) hiện tại. Tuy nhiên, cần lưu ý rằng dự án đã lỡ FID nhiều lần trong quá khứ. Do đó, sẽ có rủi ro với cổ phiếu nếu FID không được như kỳ vọng của thị trường.

VDSC dự kiến PVS sẽ đạt doanh thu 19.725 tỷ đồng (tăng 20,2% so với năm 2022) và lợi nhuận sau thuế cổ đông công ty mẹ 794 tỷ đồng (tăng 2,7%) cho năm 2023. Với 2024, lợi nhuận dự kiến sẽ tăng 29,2% lên mức 1.026 tỷ đồng, trong trường hợp không tính giá trị của Lô B. Nếu trúng các gói thầu Lô B, tỷ lệ CAGR của lợi nhuận sau thế là 14,5% trong giai đoạn từ 2024 – 2026, ngược lại tăng trưởng lợi nhuận sẽ khó duy trì.

|

| Cổ phiếu PVS xác lập đỉnh mới trong tháng 9/2023. |

Biên lợi nhuận của BSR trong quý 3/2023 sẽ cải thiện từ 2-3%

Trong báo cáo chiến lược thị trường tháng 9, Chứng khoán DSC đánh giá giá dầu thô có thể tiếp tục đà tăng trong những tháng cuối năm 2023. Cụ thể hơn, chúng tôi nhận định giá dầu thô Brent có thể trở lại mốc $90/thùng vào cuối năm nay. Tuy nhiên, khả năng giá dầu quay lại mốc 100 USD/thùng là rất khó do cung/cầu thị trường hiện tại đã tương đối cân bằng và và rủi ro suy thoái kinh tế toàn cầu vẫn còn hiện hữu.

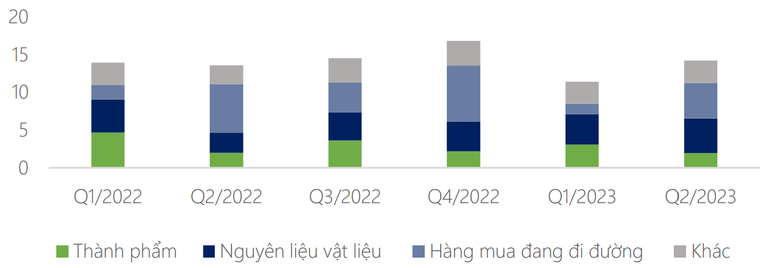

Trong các cổ phiếu dầu khí còn tiềm năng tăng giá, DSC lựa chọn BSR của Lọc hóa dầu Bình Sơn. Lượng hàng tồn kho của BSR trong quý 2/2023 đạt 14.106 tỷ đồng, trong đó 14% là thành phẩm, 32% là nguyên vật liệu (dầu thô) và 33% là hàng hóa đã mua đang trên đường về (dầu thô), tăng mạnh so với quý 1 và tăng nhẹ so với cùng kỳ năm ngoái.

BSR chỉ trích lập 79 tỷ dự phòng giảm giá cho hàng tồn kho trong quý 2, khẳng định hàng tồn kho phần lớn là dầu thô giá thấp. Vì vậy, DSC cho rằng biên lợi nhuận của BSR trong quý 3/2023 sẽ cải thiện từ 2-3% do giá dầu có một đợt tăng mạnh từ 72 USD/thùng lên gần 90 USD/thùng và crack spread (chênh lệch giá hàng hóa – thành phẩm) các sản phẩm xăng dầu tại khu vực châu Á đang phục hồi mạnh mẽ từ đáy tháng 5.

|

| Diễn biến hàng tồn kho dầu thô của BSR. Nguồn: DSC |

DSC ước tính doanh thu và lợi nhuận của BSR trong 2023 là 125.378 tỷ đồng và 7.545 tỷ đồng. EPS 2023F là 2.433 đồng với P/E forward là 7,64 lần. Tổng thể vẫn sụt giảm đáng kể so với nền cao là năm ngoái nhưng sẽ tích cực hơn trong giai đoạn nửa cuối năm khi giá dầu tăng. Ngoài ra, BSR còn đang thu hút sự chú ý của nhà đầu tư bởi câu chuyện chuyển sàn từ HNX sang HoSE.