|

| Doanh nghiệp phân bón chịu áp lực do mức tăng trưởng cao trong năm 2022. Ảnh minh họa |

Các yếu tố thuận lợi cho ngành phân bón đã bắt đầu giảm nhiệt từ quý 3/2022 và phản ánh vào kết quả kinh doanh quý 4/2022 của các doanh nghiệp khi doanh thu và lợi nhuận tụt dốc mạnh.

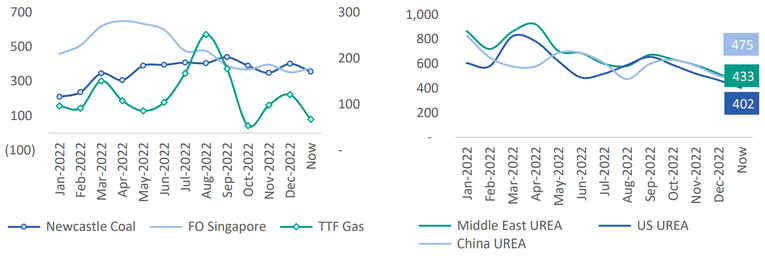

Theo dữ liệu của Investing.com đến đầu tháng 2/2023, giá giao dịch hợp đồng giao kỳ hạn phân ure đã giảm xuống 382 USD/tấn, mức thấp nhất kể từ đầu tháng 5/2021. So với cùng kỳ năm 2022, giá phân urea đã giảm 43,3%. Giá phân ure nói riêng và nhiều loại mặt hàng phân bón đều giữ xu hướng giảm trong bối cảnh nguồn cung được cải thiện, chi phí sản xuất có xu hướng hạ nhiệt.

Trong báo cáo triển vọng các nhóm ngành năm 2023 cập nhật ngày 9/2, CTCP Chứng khoán Ngân hàng và Đầu tư phát triển Việt Nam (BSC) cho rằng, các doanh nghiệp phân bón sẽ đối mặt với áp lực tăng trưởng âm trong năm 2023 do: Mức nền cao trong năm 2022, giá bán kỳ vọng giảm do Trung Quốc tăng lượng xuất khẩu và nhu cầu nhập khẩu của Ấn Độ giảm và Biên lợi nhuận khó duy trì được mức nền cao do kỳ vọng giá bán giảm mạnh hơn giá khí đầu vào.

Theo BSC, giá ure năm 2023 sẽ chịu áp lực giảm do nguồn cung tăng khi Trung Quốc nới lỏng xuất khẩu. Nước này thông báo tiếp tục áp dụng các biện pháp hạn chế xuất khẩu ure cho tới hết 5/2023 (thời gian thông quan từ 15 – 90 ngày), tuy nhiên các biện pháp này đã bớt nghiêm ngặt so với quý 1/2022. Cùng với đó, Ấn Độ đang nỗ lực tăng cường sản xuất ure trong nước và giảm phụ thuộc vào nhập khẩu.

Giá ure các khu vực trên thế giới hiện giảm 35 – 50% so với mức hồi đầu năm 2022, trong khi đó, giá các nguyên liệu chính giảm từ 18 – 30% (ngoại trừ giá khí ở châu Âu và than), cho thấy xu hướng giá ure hiện giảm nhanh hơn so với giá nguyên liệu sản xuất, từ đó dẫn tới việc sụt giảm biên lợi nhuận của các doanh nghiệp sản xuất ure.

|

| Giá các nguyên liệu sản xuất giảm nhiệt (trái) và giá ure tại một số khu vực (USD/tấn). |

Nhận thấy những thách thức của ngành, các doanh nghiệp cũng đã đưa ra kế hoạch thận trọng cho năm 2023. Đạm Phú Mỹ (mã DPM) đặt mục tiêu tổng doanh thu hợp nhất là 17.372 tỷ đồng và lợi nhuận trước thuế là 2.670 tỷ đồng (giảm 60% so với kết quả thực hiện năm 2022).

Đạm Cà Mau (mã DCM) đặt kế hoạch doanh thu 13.458 tỷ đồng và lợi nhuận sau thuế 1.383 tỷ đồng; giảm lần lượt 15% và 67% so với 2022.

Hóa chất Đức Giang (mã DGC) đặt kế hoạch kinh doanh quý 1/2023 với mục tiêu tổng doanh thu hợp nhất 2.578 tỷ đồng, lợi nhuận sau thuế hợp nhất 700 tỷ. Kế hoạch này lần lượt giảm 29% và giảm 54% so với cùng kỳ năm trước; giảm 17% về doanh thu và giảm 38% về lợi nhuận so với quý 4/2022.

Tuy đối mặt với áp lực tăng trưởng âm nhưng theo BSC, về định giá, cổ phiếu DPM và DCM hiện đang được giao dịch ở mức P/E thấp so với trung bình 8 năm (DPM, DCM đang giao dịch với P/E chiết khấu lần lượt 66% và 55% so với trung bình lịch sử).

Đối với DGC, lượng tiền mặt lớn và định giá rẻ (cổ phiếu đang được giao dịch ở mức P/E thấp trong vòng 8 năm gần nhất (5,46 so với 8,05) là những yếu tố hấp dẫn đối với cổ phiếu này.