|

| Các dự án chung cư mới tại Hà Nội. Ảnh: TCTC |

Chính phủ đang thảo luận và dự kiến sắp hoàn thiện chương trình phục hồi kinh tế - xã hội giai đoạn 2022-2023. Theo TS. Cấn Văn Lực, chuyên gia kinh tế trưởng Ngân hàng BIDV, việc thực hiện tốt chương trình phục hồi có thể giúp Việt Nam đạt tốc độ tăng trưởng GDP 6,5-7% trong năm 2022, qua đó tạo ảnh hưởng tích cực với thị trường bất động sản.

Gói kích thích tiếp sức cho thị trường bất động sản 2022

Tại Hội thảo “Gói kích thích kinh tế, quy hoạch và cơ hội đầu tư bất động sản 2022” chiều 23/12, TS. Cấn Văn Lực cho hay Chương trình phục hồi kinh tế - xã hội mà Chính phủ đang xây dựng sẽ bao gồm gói hỗ trợ tín dụng nhà ở, nhà ở xã hội, nhà ở công nhân… Các gói này dự kiến nằm trong chương trình hỗ trợ lãi suất đang được Bộ Tài chính và các cơ quan liên quan thảo luận.

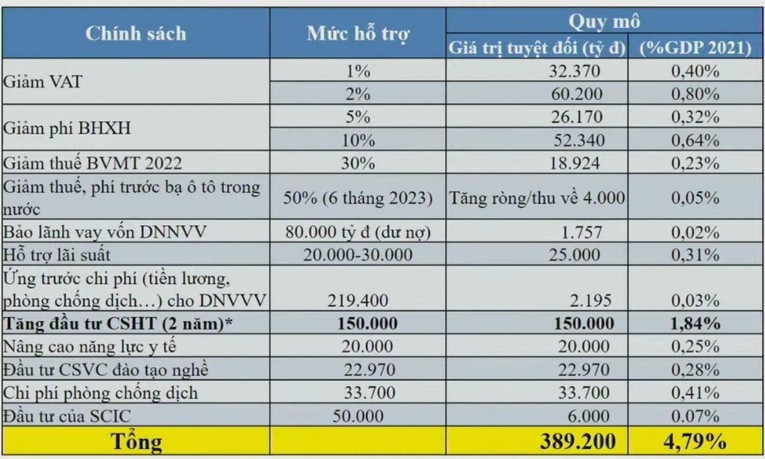

Trước đó, tại Diễn đàn Kinh tế Việt Nam 2021 hồi đầu tháng 12, nhóm nghiên cứu Ủy ban Kinh tế Quốc hội bao gồm TS. Cấn Văn Lực cũng đã đưa ra đề xuất sơ lược về gói hỗ trợ phục hồi kinh tế xã hội 2022-2023, với trị giá thực chi khoảng 450.000 tỷ đồng. Trong đó bao gồm gói hỗ trợ lãi suất với quy mô dự kiến 20.000-30.000 tỷ đồng cho 2 năm.

|

| Chương trình kích thích tài khóa nằm trong gói kích thích phục hồi kinh tế mà nhóm nghiên cứu Ủy ban Kinh tế Quốc hội đề xuất, trong đó bao gồm gói hỗ trợ lãi suất quy mô khoảng 20.000-30.000 tỷ |

Dù chưa phải kịch bản chính thức cho Chương trình phục hồi kinh tế - xã hội 2022-2023 mà Chính phủ đang dự thảo, đề xuất của nhóm nghiên cứu Ủy ban Kinh tế Quốc hội đã phác thảo một bức tranh sơ lược về gói kích thích quy mô lớn sắp được tung ra vào năm tới. Theo đó, chắc chắn gói hỗ trợ lãi suất - dự kiến bao gồm hỗ trợ tín dụng nhà ở - sẽ là một trong những nội dung quan trọng của Chương trình phục hồi này.

Theo TS. Cấn Văn Lực, ngoài hỗ trợ tín dụng, thị trường bất động sản cũng được hưởng lợi lớn từ tác động lan tỏa mà Chương trình phục hồi sắp tới mang lại cho toàn nền kinh tế. Dự kiến nếu triển khai tốt Chương trình này, tăng trưởng GDP Việt Nam năm 2022 có thể đạt 6,5-7%.

Bên cạnh đó, thị trường bất động sản năm tới cũng dự kiến sẽ phục hồi mạnh mẽ nhờ hàng loạt động lực như sự cải thiện môi trường pháp lý, sự thúc đẩy quá trình đô thị hóa và đặc biệt là tốc độ giải ngân đầu tư công.

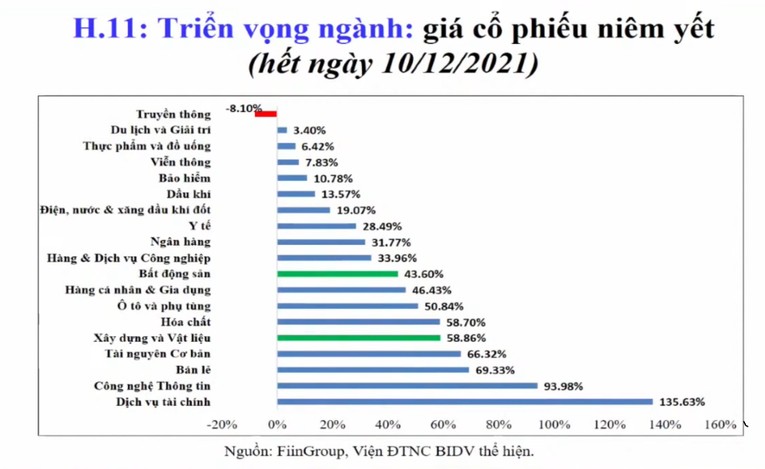

Hàng loạt tín hiệu sáng là lý do khiến trên thị trường chứng khoán thời gian qua vẫn được các nhà đầu tư đánh giá cao về triển vọng doanh nghiệp bất động sản niêm yết.

"Từ đầu năm đến hết ngày 10/12, giá cổ phiếu doanh nghiệp bất động sản niêm yết tăng 43,6%, giá cổ phiếu doanh nghiệp xây dựng và vật liệu xây dựng tăng 59%. Tất nhiên có thể nhà đầu tư đang đánh giá triển vọng doanh nghiệp tương đối lạc quan, nhưng nhìn chung mức tăng giá cổ phiếu thể hiện niềm tin vào triển vọng tích cực của ngành, ít nhất là trong con mắt nhà đầu tư", TS. Cấn Văn Lực nhận định.

|

"Có thể nhà đầu tư đang đánh giá triển vọng doanh nghiệp tương đối lạc quan, nhưng nhìn chung mức tăng giá cổ phiếu thể hiện niềm tin vào triển vọng tích cực của ngành, ít nhất là trong con mắt nhà đầu tư".

Tương tự quan điểm của TS. Cấn Văn Lực, chuyên gia kinh tế, TS. Nguyễn Minh Phong cũng nhận định tại một Hội thảo hồi cuối tháng 11 rằng, thị trường bất động sản năm 2022 sẽ nhận được nhiều tín hiệu và xung lực tích cực cho sự phục hồi và tăng trưởng cả về tổng cung, tổng cầu, giá cả cũng như quy mô và cơ cấu dòng tiền chảy vào thị trường.

Tín dụng bất động sản vẫn còn dư địa tăng

Tại Việt Nam hiện nay, dòng tín dụng bất động sản bao gồm các cấu phần chủ đạo như vốn vay ngân hàng, vốn doanh nghiệp huy động trực tiếp trên thị trường vốn thông qua phát hành trái phiếu doanh nghiệp, vốn tự thân doanh nghiệp, vốn đầu tư công, vốn FDI…

Trong bối cảnh rủi ro nợ xấu tăng lên, Ngân hàng Nhà nước (NHNN) hồi tháng 9 đã có văn bản số 6561/NHNN-TTGSNH gửi các tổ chức tín dụng (TCTD) quy định một số vấn đề trong hoạt động, trong đó yêu cầu các ngân hàng, TCTD kiểm soát chặt chẽ tốc độ tăng trưởng dư nợ tín dụng, chất lượng tín dụng đối với các lĩnh vực tiềm ẩn rủi ro hoặc chịu tác động lớn của dịch COVID-19, đặc biệt là dư nợ lĩnh vực bất động sản với mục đích tự sử dụng.

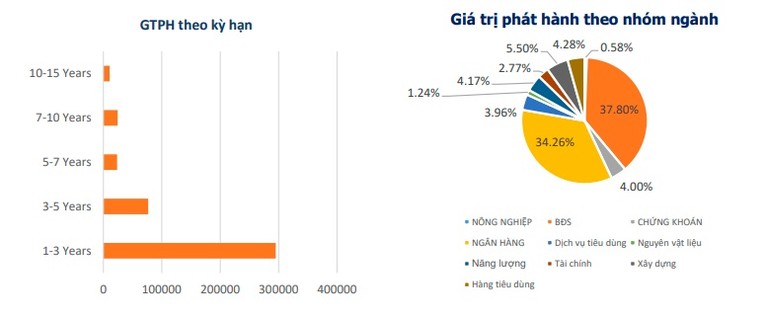

Đầu tháng 12, Bộ Tài chính cũng có chỉ đạo Ủy ban Chứng khoán Nhà nước và các đơn vị chức năng, triển khai các đoàn thanh tra, kiểm tra việc phát hành trái phiếu của các doanh nghiệp bất động sản, TCTD trong bối cảnh thị trường trái phiếu doanh nghiệp có dấu hiệu tăng nóng.

|

| Hết 11 tháng năm 2021, nhóm bất động sản hiện đang dẫn đầu thị trường phát hành trái phiếu doanh nghiệp trong nước với tổng giá trị phát hành đạt 187,16 nghìn tỷ đồng, chiếm 37,8% (Nguồn: VBMA) |

Có nhiều lo ngại động thái siết tín dụng bất động sản từ NHNN và Bộ Tài chính sẽ gây ảnh hưởng đến dòng tín dụng vào thị trường bất động sản trong năm tới.

Nhận định về vấn đề này, TS. Cấn Văn Lực cho hay trong khuôn khổ Hội thảo: "Hiện tượng sốt đất ở một số địa phương trong thời gian qua là điều doanh nghiệp phải hết sức lưu ý. Chính phủ đang kiểm soát chặt chẽ hơn tín dụng bất động sản nhằm lành mạnh hóa thị trường trong năm tới".

Dù vậy, chuyên gia này cho rằng tín dụng bất động sản vẫn còn dư địa tăng. Đầu tiên, tín dụng bất động sản qua kênh ngân hàng (bao gồm cả cho vay mua nhà ở và đầu tư kinh doanh bất động sản) từ đầu năm đến nay vẫn tăng khoảng 7%. Mức tăng này dù thấp hơn mức tăng tín dụng bình quân của toàn hệ thống ngân hàng (khoảng 11%), nhưng nhìn chung phản ánh thực tế dòng vốn vẫn vào thị trường bất động sản.

Vốn huy động qua kênh phát hành trái phiếu và vốn FDI trong lĩnh vực bất động sản cũng tăng khá tốt trong thời gian qua, nhất là bất động sản nhà ở, khu công nghiệp…

Chuyên gia kinh tế, TS. Vũ Đình Ánh cũng nhận định với MEKONG ASEAN rằng, các quy định siết tín dụng bất động sản ít có ảnh hưởng đến dòng vốn vào thị trường bất động sản. Theo ông, việc siết tín dụng vào thị trường bất động sản, mà cụ thể là động thái của NHNN không phải đến giờ mới có, mà đã rục rịch từ khoảng 2 năm trở lại đây thông qua việc tăng hệ số rủi ro các khoản phải đòi để kinh doanh bất động sản lên 200%.

Ông Vũ Đình Ánh lý giải: “Nói tín dụng vào bất động sản nhưng không phải tất cả phục vụ mục đích kinh doanh bất động sản, mà có khoảng 2/3 trong số đó là cho vay mua nhà, sửa nhà nên việc giảm lãi suất vay mua nhà của các ngân hàng sẽ kích thích tăng trưởng tín dụng bất động sản…”

Nguyên nhân thứ hai là giá bất động sản đang tăng rất cao nên các tài sản thế chấp, tài sản đảm bảo để vay ngân hàng (mà 70-80% là bất động sản) cũng có giá trị lớn hơn. Như vậy quy mô vay mượn dựa trên tài sản thế chấp, tài sản đảm bảo này cũng tăng lên. "Trong trường hợp này, nếu người ta sử dụng tín dụng ngân hàng làm đòn bẩy đầu tư vào thị trường bất động sản, các quy định của cơ quan quản lý, mà cụ thể ở đây là NHNN, về siết tín dụng bất động sản sẽ có tác dụng rất hạn chế", TS. Vũ Đình Ánh nói thêm.

Chỉ có một mối quan ngại lớn với tín dụng bất động sản khi Chương trình phục hồi kinh tế - xã hội 2022-2023 chuẩn bị được tung ra, là nguy cơ dòng tiền rẻ khổng lồ tràn vào nền kinh tế nhưng không đến với các lĩnh vực sản xuất kinh doanh mà nằm lại ở các thị trường tài sản như chứng khoán hay bất động sản.

“Ở Việt Nam, phải nói hầu như ai có tiền cũng đưa vào bất động sản. Dòng tiền “chôn chết” vào đất và chứng khoán, không tạo ra giá trị gia tăng cho xã hội là một rủi ro từ góc độ vĩ mô mà các nhà quản lý cần nhìn nhận rõ ràng và có giải pháp xử lý”.