|

| Khối lượng trái phiếu phát hành năm 2022 sụt giảm mạnh. |

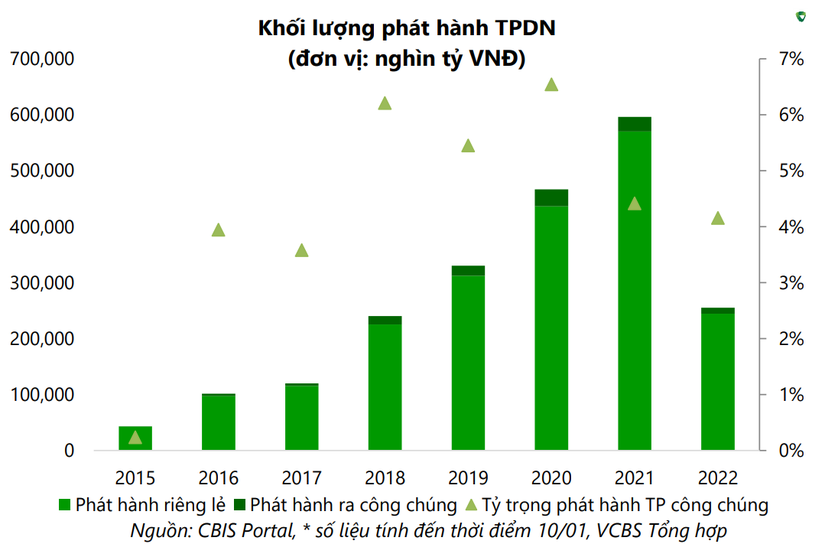

Trong báo cáo cập nhật triển vọng thị trường trái phiếu doanh nghiệp năm 2023, Chứng khoán Vietcombank (VCBS) cho biết, trái với sự phát triển mạnh mẽ trong các năm trước đó, năm 2022 đánh dấu sự chững lại của thị trường trái phiếu doanh nghiệp. Trong 2022, có 454 đợt phát hành trái phiếu doanh nghiệp trong nước với tổng giá trị phát hành đạt 255.163 tỷ đồng (-57,21% so với 2021).

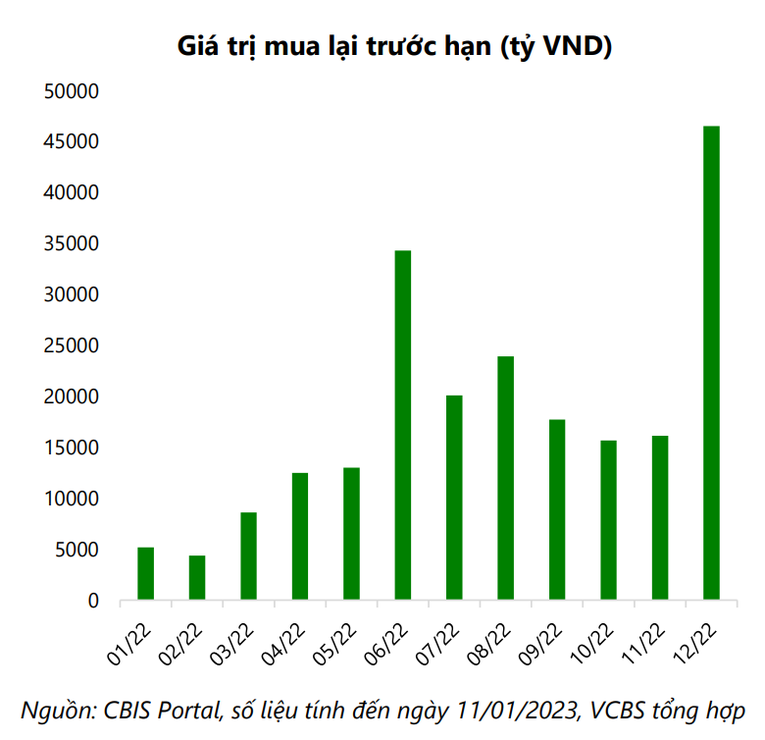

Khối lượng trái phiếu mua trước hạn đạt 218.084 tỷ đồng. Lượng mua lại trái phiếu có xu hướng tăng cao kể từ tháng 6 và đạt đỉnh điểm vào tháng 12. Các doanh nghiệp có giá trị mua lại lớn (loại trừ các ngân hàng) là Azura, Yamagata, CTCP Osaka Garden, Công ty TNHH Khu đông Phú Quốc, CTCP Bông Sen…

Lãi suất trái phiếu doanh nghiệp thả nổi có xu hướng tăng theo xu hướng tăng lãi suất huy động.

Hiện quy mô dư nợ toàn thị trường trái phiếu doanh nghiệp chưa tới 15% GDP; trong đó, riêng trái phiếu doanh nghiệp riêng lẻ khoảng 12,5% GDP (khoảng 1,19 triệu tỷ đồng), còn khá khiêm tốn so với các nước trong khu vực và cũng cách xa mục tiêu đề ra vào năm 2025. Tuy vậy, với diễn biến trong năm 2022, VCBS không đánh giá cao kịch bản nhà đầu tư chuyên nghiệp sẽ sớm trở lại mạnh mẽ tại thị trường này.

Năm 2023, VCBS dự báo quy mô thị trường trái phiếu doanh nghiệp tiếp tục thu hẹp do các nguyên nhân: Lượng trái phiếu đáo hạn lớn trong khi khả năng phát hành mới, phát hành tái cơ cấu bị hạn chế đáng kể với Nghị định 65; chi phí phát hành mới duy trì ở ngưỡng cao; lượng trái phiếu mua lại trước hạn cũng sẽ tiếp tục làm giảm quy mô chung của thị trường.

|

Vẫn kém hấp dẫn khi xét tới tương quan rủi ro, lợi nhuận

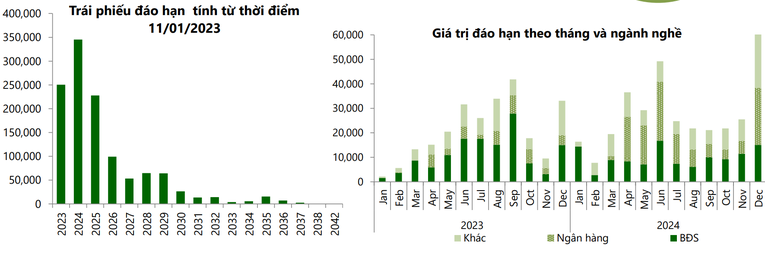

Trong 1,19 triệu tỷ đồng dự nợ trái phiếu doanh nghiệp ở thời điểm tháng 1/2023, khối lượng dư nợ lớn nhất thuộc về ngành bất động sản (37%) và ngân hàng (32%). Khối lượng trái phiếu doanh nghiệp đáo hạn trong năm 2023 ước tính 250.000 tỷ đồng, suy giảm đáng kể so với thời điểm quý 3/2022 do việc chủ động mua lại trước hạn.

Đáng chú ý, giá trị mua lại ngành ngân hàng và bất động sản trong quý 4/2022 lần lượt đạt 35.000 và 24.000 tỷ đồng. Như vậy, xu hướng chủ động mua lại trước hạn phần nào giúp doanh nghiệp, nhà phát hành chủ động hơn đối với nhu cầu chi trả vốn trái phiếu. Động thái này cũng cho thấy những nỗ lực đáng kể nhằm thu xếp vốn, giải tỏa bớt áp lực đáo hạn trong tương lai gần.

Mặt bằng lãi suất trên thế giới đã tăng 3%-4% trong năm qua, áp lực tăng lên mặt bằng lãi suất vẫn còn tập trung chủ yếu vào nửa đầu năm. Trong điều kiện thuận lợi, lãi suất điều hành có thể không tăng thêm trong năm 2023 và mặt bằng lãi suất kỳ vọng sau khi đạt đỉnh trong nửa đầu 2023 sẽ đi ngang và dần hạ nhiệt nửa cuối năm 2023. Theo đó, lãi suất trái phiếu được dự báo tăng nhưng chủ yếu ở phần bù rủi ro.

Giai đoạn này, tâm lý các nhà đầu tư, đặc biệt là cá nhân bị ảnh hưởng, lý giải một phần sức ép lên các hoạt động mua lại trái phiếu trước hạn. Như vậy, mặt bằng lãi suất cao đi cùng với việc nhà đầu tư cần thêm thời gian để lấy lại niềm tin đối với trái phiếu doanh nghiệp sẽ khiến thị trường này trở nên kém hấp dẫn khi xét tới tương quan rủi ro, lợi nhuận.

Đối với nhà đầu tư tổ chức, nhu cầu đầu tư các khoản trái phiếu doanh nghiệp được dự báo có xu hướng giảm khi mức độ rủi ro được đánh giá tăng thêm. Cùng với đó, lựa chọn kênh đầu tư trái phiếu Chính phủ đã trở lại mức định giá hấp dẫn so với nhiều năm trước cũng là yếu tố khiến giảm tính cạnh tranh của kênh trái phiếu doanh nghiệp.

Tổng hợp lại, VCBS cho rằng thị trường trái phiếu doanh nghiệp sẽ tiếp tục giai đoạn trầm lắng với thanh khoản thấp. Điểm đáng chờ đợi sẽ là thời điểm hệ thống giao dịch trái phiếu doanh nghiệp thứ cấp tập trung đi vào vận hành và đem lại tính thanh khoản tốt hơn đối với sản phẩm này.

|

Theo VCBS, áp lực đáo hạn trái phiếu doanh nghiệp trong 3 năm tới vẫn lớn. Năm 2023 vẫn là giai đoạn đẩy mạnh các hoạt động tái cấu trúc, sắp xếp lại các tài sản đảm bảo, thực hiện công bố thông tin hoàn thiện theo quy định của Nghị định 65. Giai đoạn này đã xuất hiện một số trái phiếu chậm trả gốc, lãi.

Từ cuối năm 2022, việc lấy ý kiến sửa đổi dự thảo Nghị định sửa đổi Nghị định 65 đã được đưa ra lấy ý kiến với một số nội dung: Hoãn thực hiện 1 năm quy định về xác định tư cách nhà đầu tư chứng khoán chuyên nghiệp, tạm thời loại bỏ giới hạn đối với nhà đầu tư cá nhân; Giãn thực hiện 1 năm đối với yêu cầu xếp hạng tín nhiệm bắt buộc và quy định giảm thời gian phân phối; Cho phép các trái phiếu đã phát hành trước đây được kéo dài kỳ phát hành thêm tối đa 2 năm và quy định thống nhất 2 hình thức là phát hành trái phiếu riêng lẻ và phát hành trái phiếu ra công chúng…

Như vậy, thời điểm này những giải pháp tổng thể từ phía cơ quan quản lý vẫn là chìa khóa nhằm dần tháo gỡ khó khăn với thị trường, ổn định tâm lý nhà đầu tư nhằm mục tiêu hướng đến sự phát triển của thị trường vốn trong dài hạn.