|

| Ông Trần Đức Anh - Giám đốc Vĩ mô và Chiến lược thị trường KBSV. |

Trao đổi của ông Trần Đức Anh - Giám đốc Vĩ mô và Chiến lược thị trường, Công ty chứng khoán KB Việt Nam (KBSV) với Mekong ASEAN.

PHẢI ĐẾN CUỐI NĂM 2023 FED MỚI ĐẢO CHIỀU CHÍNH SÁCH

Mekong ASEAN: Sau đợt tăng lãi suất tiếp theo của Fed vào đầu tháng 2 vừa qua, ông có nhận định như thế nào? Theo ông chính sách tiền tệ của các ngân hàng trung ương liệu có sớm đảo chiều?

Ông Trần Đức Anh: Động thái tăng lãi suất 0,25% vào đầu tháng 2 vừa qua của Fed không có gì gây bất ngờ cho thị trường, nó đã nằm trong dự báo trước đó. Tiếp theo, quyết định tăng lãi suất của Fed sẽ phụ thuộc vào 2 yếu tố chính: Lạm phát và các vấn đề nội tại của nền kinh tế Mỹ.

Tín hiệu tích cực là lạm phát đã giảm khá nhanh sau khi đạt đỉnh vào giữa năm 2022. Hiện đã trải qua một thời gian dài nên xu hướng giảm của lạm phát là khá bền vững. Tuy nhiên giảm nhanh hay chậm và có đạt kỳ vọng của Fed hay không thì còn phụ thuộc vào nhiều yếu tố.

Đối với nền kinh tế Mỹ thì có diễn biến bất ngờ liên quan đến thị trường việc làm trong tháng 1/2023, đó là tỷ lệ thất nghiệp bất ngờ giảm mạnh xuống 3,4%, từ mức 3,5-3,6% vào các tháng trước đó. Đây là tỷ lệ thất nghiệp thấp nhất trong 50 năm trở lại đây.

Tỷ lệ thất nghiệp thấp cho thấy thị trường việc làm của Mỹ vẫn tương đối nóng, rủi ro suy thoái kinh tế Mỹ đã giảm đi đáng kể. Từ đây, Fed sẽ có dư địa để tập trung đối phó với lạm phát nhiều hơn, và xác suất cao là sẽ tiếp tục tăng lãi suất thêm 2 lần nữa trong năm 2023, vào tháng 3 và tháng 5. Trước đó, thị trường đồng thuận rằng sẽ chỉ có một lượt tăng nữa vào tháng 3. Như vậy theo tôi, phải đến cuối năm thì Fed mới đảo chiều chính sách.

Mekong ASEAN: Còn các diễn biến trong nước, theo ông các vấn đề cản trở thị trường chứng khoán đã được giải quyết?

Ông Trần Đức Anh: Đối với tình hình vĩ mô trong nước thì tôi cho rằng có 2 biến số quan trọng nhất ảnh hưởng đến dòng tiền. Yếu tố thứ nhất là lạm phát. Mặc dù lạm phát tháng 1 tăng đột biến nhưng chủ yếu là do thời điểm Tết người dân tăng cường mua sắm, giá nhiều hàng hóa dịch vụ bị đẩy lên; đồng thời do xu hướng tăng mạnh của giá dầu thế giới, kéo theo giá xăng trong nước điều chỉnh tăng.

Qua giai đoạn tăng, hàng hóa đã hạ nhiệt, giá xăng dầu cũng có xu hướng giảm. Chỉ có vấn đề điều chỉnh giá của Chính phủ liên quan đến các mặt hàng điện, giáo dục; tuy nhiên tôi cho rằng Chính phủ sẽ cân đối để điều chỉnh.

Về tỷ giá, từ mức đỉnh xấp xỉ 115 điểm thiết lập vào tháng 9 năm ngoái, Dollar Index hiện đã giảm về ngưỡng 101 điểm, tương đương mức giảm gần 12,2%. Mức giảm tương đối mạnh kéo theo tỷ giá trong nước giảm sâu. Thời điểm hiện tại, tỷ giá USD trong nước dưới mức 23.500 đồng, trong khi năm ngoái có thời điểm lên hơn 24.000 đồng.

Khi vấn đề liên quan đến tỷ giá và lạm phát không còn căng thẳng, việc Ngân hàng Nhà nước mua vào ngoại hối từ đầu năm đến nay cũng ít nhiều giúp giải quyết tình trạng căng thẳng thanh khoản, giúp cho lãi suất huy động của các ngân hàng bắt đầu giảm. Nếu xu hướng này tiếp tục thì có thể kỳ vọng mặt bằng lãi suất đã đạt đỉnh, sẽ dần hạ nhiệt, là điều kiện để thị trường chứng khoán phục hồi tốt từ mức thấp hiện tại.

Dĩ nhiên là còn rủi ro liên quan đến thị trường trái phiếu doanh nghiệp. Tuy nhiên đến thời điểm hiện tại, tác động của các vụ việc lớn xảy ra trong năm 2022 đã giảm dần, đã phần nào được khắc phục hoặc có hướng giải quyết. Rủi ro có khả năng rơi vào giữa năm nay khi lượng trái phiếu doanh nghiệp đáo hạn lớn.

Điểm tích cực là xu hướng lãi suất đang giảm, mặc dù giảm không nhanh nhưng sẽ giúp giảm gánh nặng chi phí lãi vay cho doanh nghiệp. Chính phủ đã nhìn thấy những vấn đề của thị trường trái phiếu doanh nghiệp và có động thái, như sửa đổi Nghị định 65 theo hướng hỗ trợ nhiều hơn cho doanh nghiệp phát hành trái phiếu. Ví dụ doanh nghiệp có thể gia hạn thêm 2 năm trong trường hợp có hơn 60% trái chủ đồng ý. Điều này giúp các doanh nghiệp có thời gian tái cơ cấu nợ, chờ thị trường bất động sản hồi phục để bán dự án thu tiền về.

|

Mekong ASEAN: Mặc dù thị trường khó giảm sâu nhưng với dòng tiền yếu như hiện tại thì VN-Index cũng rất khó để bứt phá?

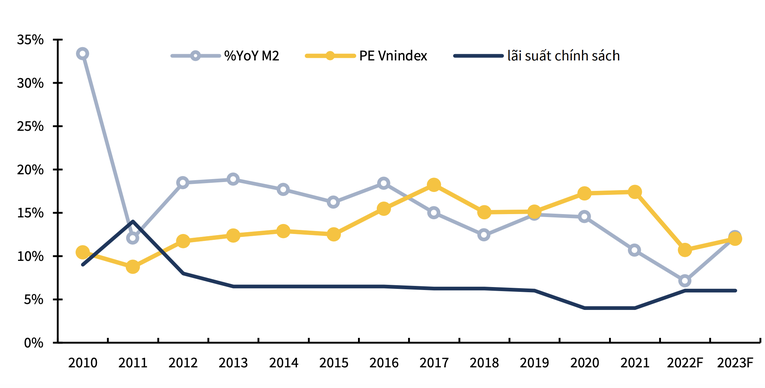

Ông Trần Đức Anh: Dòng tiền trên thị trường chứng khoán có mối liên hệ rất mạnh với mặt bằng lãi suất. Nhìn lại giai đoạn 2020-2021 khi mặt bằng lãi suất rất thấp, đâu đó chỉ khoảng 4-5%, dòng tiền chuyển dịch từ kênh huy động sang thị trường chứng khoán. Với chi phí rẻ nên nhà đầu tư có thể vay để đầu tư vào chứng khoán.

Ngược lại, thời điểm hiện tại khi lãi suất huy động 7-9% thì dòng tiền chuyển dịch ngược lại từ kênh chứng khoán sang các kênh huy động. Mặc dù xu hướng giảm lãi suất đã khá rõ nét nhưng chưa phải là nhanh. Hiện tại khó kỳ vọng đột biến về dòng tiền nên thị trường cũng khó bứt phá mạnh mẽ, tuy nhiên không phải là không có xu hướng hồi phục.

VÙNG CÂN BẰNG CỦA VN-INDEX VÀO CUỐI NĂM 2023 SẼ LÀ 1.250 ĐIỂM

Mekong ASEAN: Đánh giá tổng thể, ông dự báo VN-Index trong năm nay sẽ diễn biến ra sao, nhà đầu tư có nên kỳ vọng kiếm lời từ thị trường chứng khoán?

Ông Trần Đức Anh: Tôi cho rằng có cơ hội để VN-Index tăng điểm cao hơn, vì thị trường đã trải qua một năm quá khốc liệt. Thống kê lịch sử 20 năm trở lại đây cho thấy, chỉ có duy nhất giai đoạn mới thành lập 2002-2003, thị trường mới có 2 năm liên tiếp giảm, còn lại sau một năm giảm đều bước sang một năm tăng.

Bối cảnh vĩ mô cũng hợp lý cho diễn biến đó, vì những gì xấu nhất đã hội tụ trong năm 2022, khiến thị trường lao dốc mạnh giảm gần 40%. Chỉ số VN-Index có mức giảm sâu nhất thế giới dù vĩ mô không xấu, điều này cho thấy thị trường chứng khoán đã phản ứng quá đà. Mức giảm này đa phần xuất phát từ tâm lý yếu của nhà đầu tư, khi 90% giao dịch từ nhà đầu tư cá nhân.

Theo tôi, vùng điểm cân bằng vào thời điểm cuối năm 2023 sẽ là 1.250 điểm, dựa vào các yếu tố: Lãi suất trong nước hạ nhiệt; tăng trưởng lợi nhuận các doanh nghiệp niêm yết tiếp tục nhưng sẽ giảm, chỉ khoảng 6-8%; Fed đảo chiều chính sách vào cuối năm 2023; Trung Quốc mở cửa nền kinh tế…

Về mặt tổng thể, thị trường chứng khoán vẫn hấp dẫn. Thực tế, vào cuối năm 2022, nhà đầu tư nước ngoài đã nhìn ra cơ hội và tăng cường mua ròng với giá trị mạnh. Nhà đầu tư có thể dành một phần tỷ trọng vào thị trường chứng khoán, tuỳ thuộc vào khẩu vị rủi ro, độ tuổi, am hiểu về các lĩnh vực tài chính.

Người trẻ, chấp nhận rủi ro cao có thể dành toàn bộ vào chứng khoán. Người khẩu vị rủi ro thấp hơn có thể giải ngân tỷ trọng nhỏ, phần lớn gửi tiết kiệm vì mặt bằng lãi suất hiện tại khá cao, tại một số ngân hàng lên tới 8%, vượt trội so với lạm phát. Nhà đầu tư nên tranh thủ bởi lãi suất cao sẽ không kéo dài, trong 1-2 quý tới có thể giảm nhanh.

|

| Tăng trưởng cung tiền M2, lãi suất cơ bản và P/E của VN-Index (%). Nguồn: KBSV |

Mekong ASEAN: Vậy theo ông trong bối cảnh hiện tại, chiến lược đầu tư như thế nào sẽ mang lại hiệu quả?

Ông Trần Đức Anh: Đối với nhà đầu tư trung, dài hạn thì hoàn toàn có thể giải ngân một phần ở vùng giá hiện tại, vì trong ngắn hạn thị trường có thể biến động khó dự báo nhưng về dài hạn triển vọng tương đối tích cực; đặt trong bối cảnh định giá thấp và tình hình kinh tế vĩ mô sáng của Việt Nam.

Nhà đầu tư có thể chọn lựa theo 2 cách. Một là các cổ phiếu có định giá thực sự rẻ. Với mức P/E thị trường 12 lần như hiện tại thì rất nhiều cổ phiếu so với P/E ở vùng gần đáy (so với 5-7 năm trở lại đây). Tiêu chí là doanh nghiệp hoạt động kinh doanh ổn định, có thể khó khăn trong ngắn hạn nhưng triển vọng trong trung và dài hạn vẫn tốt.

Thứ 2 là đầu tư vào cổ phiếu vẫn có tăng trưởng cao xuyên suốt những quý trở lại đây, bất chấp biến động về môi trường vĩ mô. Tuy mức định giá có thể tương đối cao nhưng đây là lựa chọn khá an toàn cho mục tiêu dài hạn.

Đối với nhà đầu tư lướt sóng, tôi cho rằng thời điểm hiện tại việc giải ngân tương đối khó, vì thị trường đã trải qua nhịp tăng 3 tháng liền, với mức tăng 20-30% của VN-Index. Nhà đầu tư nên chờ nhịp điều chỉnh, tuy nhiên phải đánh đổi rủi ro là thị trường tăng luôn thì sẽ lỡ mất cơ hội.

Đối với nhà đầu tư mới thì không nên lướt sóng cổ phiếu mà nên đầu tư vào chứng chỉ quỹ, quỹ đầu tư để chuyên gia quản lý giúp tài sản hoặc lựa chọn phương pháp đầu tư dài hạn, tích sản với các cổ phiếu doanh nghiệp tốt.

Mặc dù với các cổ phiếu này có thể khó đột biến, phải mua ở mức giá cao nhưng lợi nhuận thu lại sẽ tốt hơn so với lãi suất gửi tiết kiệm, hoặc có thể kỳ vọng vào sự biến động lớn khi có yếu tố thuận lợi. Như giai đoạn 2020-2021, có những bluechip đầu ngành tăng giá 30-40%.

CƠ HỘI ĐẦU TƯ VÀO NGÀNH THÉP CHƯA RÕ RÀNG

Mekong ASEAN: Về nhóm ngành cụ thể, ông có gợi ý gì về chủ đề đầu tư trong năm nay?

Ông Trần Đức Anh: Thị trường đang kỳ vọng thanh khoản của cả nền kinh tế được giải toả bớt trạng thái căng thẳng, như cuối năm 2022. Thanh khoản được cải thiện thì một số ngành tài chính như ngân hàng, chứng khoán sẽ hưởng lợi. Hai ngành này mặt bằng giá cổ phiếu cũng giảm tương đối mạnh trong năm 2022, có cơ hội hồi phục trở lại rõ nét.

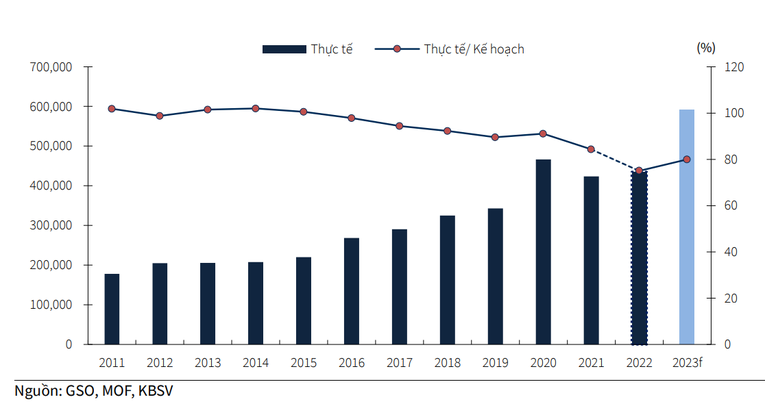

Thứ hai là nhóm ngành đầu tư công, được thúc đẩy bởi quyết tâm của Chính phủ để thúc đẩy tăng trưởng kinh tế, khi nền kinh tế được dự báo gặp khó khăn trong môi trường lãi suất tăng, thị trường bất động sản trầm lắng, xuất khẩu suy yếu...

Bên cạnh đó là nhóm hưởng lợi từ việc Trung Quốc mở cửa hoàn toàn, dỡ bỏ chính sách Covid: Du lịch, hàng không, nguyên vật liệu phụ thuộc giá cả hàng hoá khi nhu cầu tiêu thụ của Trung Quốc hồi phục.

|

| Giải ngân đầu tư công của Việt Nam (tỷ đồng). |

Mekong ASEAN: Liên quan đến 2 nhóm ngành có ảnh hưởng lớn đến thị trường là bất động sản và thép, ông có nhận định như thế nào?

Ông Trần Đức Anh: Bất động sản là một trong những nhóm giảm sâu nhất trong năm 2022, tuy nhiên nhìn cả chu kỳ dài sau khi tăng nóng trong 2020-2021 và giảm trong năm 2022 thì mặt bằng giá cũng chưa phải là thấp, so với giai đoạn trước Covid. Mặt khác, câu chuyện rủi ro liên quan đến thị trường bất động sản vẫn còn đó, với 2 rủi ro lớn nhất là mặt bằng lãi suất và trái phiếu doanh nghiệp.

Với nhóm ngành thép, tôi xin lấy ví dụ về mã đầu ngành Hoà Phát với thị phần 40%. Doanh nghiệp liên tục đẩy mạnh tăng công suất trong vài năm trở lại đây khi triển khai dự án Dung Quất 2, nhưng lại gặp thị trường bất động sản trầm lắng trong khi giải ngân đầu tư công năm 2022 cũng không quá thuận lợi. Nhu cầu giảm mạnh khiến Hoà Phát có thời điểm đóng một loạt lò cao, lợi nhuận ảnh hưởng lớn. Bên cạnh đó là giá thép giảm sâu.

Nhìn sang 2023, ngành thép có điểm tích cực là đầu tư công được đẩy mạnh, là một trong những nguồn tiêu thụ lớn. Trung Quốc đã mở cửa và có chính sách thúc đẩy hạ tầng để khôi phục nền kinh tế. Đây có thể là yếu tố hỗ trợ giá thép đi lên. Tuy nhiên, thị trường bất động sản dân cư khó hồi phục nhanh.

Về tổng thể, tôi cho rằng bức tranh kinh doanh xấu nhất của Hoà Phát đã diễn ra vào quý 4/2022 và sẽ dần hồi phục vào năm 2023. Tuy nhiên có hồi phục nhanh hay không thì phụ thuộc vào nhiều yếu tố, đặc biệt là thị trường bất động sản và diễn biến giá thép. Sau nhịp hồi phục mạnh trong 3 tháng trở lại đây thì mức giá hiện tại, cơ hội đầu tư vào ngành thép cũng không rõ ràng.