|

Theo Báo cáo của Ủy ban Chứng khoán Nhà nước, tính đến cuối năm 2023, số lượng tài khoản nhà đầu tư mới tham gia thị trường tăng mạnh 395.290 tài khoản so với cuối năm 2022, đưa tổng số lượng tài khoản chứng khoán lên hơn 7,29 triệu tài khoản, tương đương 7,5% dân số, vượt mức 5% dân số theo mục tiêu được Chính phủ đưa ra trong Đề án "Cơ cấu lại thị trường chứng khoán và bảo hiểm đến năm 2020, định hướng đến năm 2025".

Nhằm thúc đẩy thị trường chứng khoán, thị trường vốn phát triển minh bạch, bền vững, từ 01/1/2024, doanh nghiệp phát hành trái phiếu riêng lẻ bắt buộc phải công bố kết quả xếp hạng tín nhiệm (XHTN) theo Nghị định 08/2023/NĐ-CP ngày 05/3/2023. Đồng thời, nhà đầu tư cá nhân muốn tham gia trái phiếu doanh nghiệp phải là nhà đầu tư chứng khoán chuyên nghiệp, tuân thủ những quy định tại Nghị định 65/2022/NĐ-CP.

Mekong ASEAN đã có cuộc trao đổi với ông Nguyễn Quang Thuân, Tổng Giám đốc FiinRatings, về vai trò của công cụ này đối với nhà đầu tư cũng như sự phát triển bền vững của thị trường vốn, thị trường trái phiếu Việt Nam.

Ông Nguyễn Quang Thuân cho biết, ngành xếp hạng tín nhiệm ở Việt Nam vẫn còn khá mới mẻ. Sau khi có khung pháp lý của Chính phủ theo Nghị định 88/2014/NĐ-CP ngày 26/9/2014, hiện nay Việt Nam có 3 tổ chức xếp hạng tín nhiệm nội địa được cấp phép hoạt động, bao gồm Saigon Ratings, FiinRatings và gần đây nhất là VIS Rating.

Nhiệm vụ của các tổ chức XHTN nội địa là thực hiện đánh giá và XHTN các doanh nghiệp hay các tổ chức phát hành công cụ nợ, hoặc về chính các sản phẩm công cụ nợ bao gồm TPDN có hoạt động huy động vốn từ thị trường. Kết quả XHTN ra sao và mức độ rủi ro tín dụng ở mức nào để thị trường có thể tham chiếu trong quá trình xem xét đầu tư, giao dịch và quản trị rủi ro trong suốt quá trình đầu tư.

Điều này cũng giống như việc phân loại chất lượng và dán nhãn hàng hóa trong siêu thị vậy. Nhiệm vụ của tổ chức XHTN là thực hiện phân tích, đánh giá và “dán nhãn” vào hàng hóa trên thị trường đó. Còn cơ quan quản lý chính là đơn vị cấp phép và giám sát hoạt động của siêu thị cùng với sự tham gia của Sở giao dịch Chứng khoán, đơn vị tư vấn phát hành, đơn vị quản lý tài sản đảm bảo, đơn vị quản lý và đại diện quyền sở hữu...

Mekong ASEAN: Vì sao phải có những đơn vị độc lập “dán nhãn” như thế, thưa ông?

Ông Nguyễn Quang Thuân: Nói đến thị trường vốn thường bao gồm vốn ngân hàng, vốn tín dụng, vốn huy động trên thị trường cổ phiếu và vốn nợ, vốn TPDN hoặc chứng chỉ tiền gửi. Đây đều là các sản phẩm thu nhập có tính cố định, phức tạp trong khi rủi ro cũng có thể rất lớn. Đó là lý do cơ bản vì sao theo thông lệ quốc tế và khu vực cần có XHTN độc lập cho các sản phẩm này.

Khác với chứng khoán là cổ phiếu sẽ có lên có xuống, rủi ro cao mà lợi nhuận cũng có thể cao, TPDN có thu nhập cố định, lợi nhuận cố định trong khi rủi ro cũng có thể rất lớn. Đó là lý do chính dẫn đến việc thị trường cần có những đánh giá xếp hạng độc lập cho các sản phẩm này, làm cơ sở tham chiếu cho các thành viên thị trường và nhà đầu tư trong việc lựa chọn và giao dịch "hàng hóa".

Tín dụng ngân hàng tại Việt Nam hoạt động theo truyền thống khi nền kinh tế phụ thuộc hoàn toàn vào ngân hàng đã vài chục năm, từ thời kỳ đổi mới đến nay. Ngân hàng có nghiệp vụ riêng và họ cũng thực hiện XHTN khách hàng theo quy chuẩn của Ngân hàng Nhà nước.

Hình thức huy động vốn từ TPDN chỉ mới phát triển mạnh khoảng 7 năm gần đây. Người mua sở hữu trái phiếu không chỉ có ngân hàng, bảo hiểm, doanh nghiệp, nhà đầu tư tổ chức, công ty chứng khoán, còn có các nhà đầu tư cá nhân chuyên nghiệp và cả nhà đầu tư nhỏ lẻ.

Ngân hàng có hệ thống thông tin và nghiệp vụ để đánh giá được khả năng tín dụng của doanh nghiệp. Còn nhà đầu tư phi ngân hàng, nhất là các nhà đầu tư cá nhân hoặc các tổ chức không có nguồn lực sẽ rất khó có thể đánh giá được trái phiếu hay doanh nghiệp phát hành trái phiếu chất lượng tín dụng rủi ro ở mức như thế nào.

Từ thực tế đó, vai trò của các tổ chức xếp hạng tín dụng nội địa độc lập ngày càng trở nên rõ nét hơn và góp phần vào việc hoàn thiện “nền tảng mềm” của thị trường.

Mekong ASEAN: Các tổ chức xếp hạng tín dụng quốc tế có vai trò tương đương với các tổ chức nội địa không, thưa ông?

Ông Nguyễn Quang Thuân: Tổ chức XHTN quốc tế họ quan tâm và đánh giá thị trường Việt Nam dưới một lăng kính khác, đó là so sánh Việt Nam và các doanh nghiệp Việt Nam trong tương quan với các thị trường quốc tế. Khi các doanh nghiệp lớn của Việt Nam như VinGroup, Masan phát hành ở thị trường quốc tế, họ buộc phải tham gia XHTN quốc tế. Chính phủ khi vay nợ nước ngoài, tham gia thu hút vốn đầu tư quốc tế từ nước ngoài cũng buộc phải tham gia XHTN quốc tế. Thực tế, Việt Nam hiện đang được S&P xếp hạng BB+

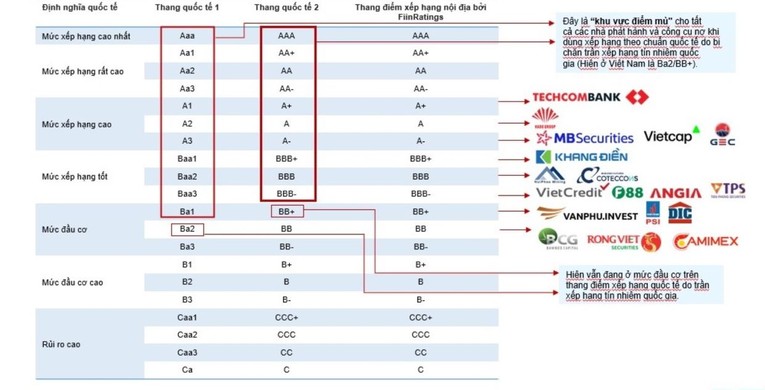

Trong khi đó, giá trị của XHTN quốc tế như trên đối với thị trường vốn trong nước có tác dụng rất thấp vì nhiều yếu tố, trong đó có vấn đề chúng ta bị áp trần bởi mức XHTN quốc gia ở mức BB+ như đã nói ở trên. Khi đó, tất cả các doanh nghiệp và sản phẩm trái phiếu của các doanh nghiệp Việt Nam sẽ được xếp hạng bằng hoặc dưới mức BB+ này.

Do đó, XHTN quốc tế có giá trị rất ít cho việc phục vụ nhà đầu tư trong nước. Thực tế là, các ngân hàng Việt Nam đều được các tổ chức quốc tế xếp hạng xung quanh mức BB, rất khó phân loại. Mức xếp hạng này rất ít giá trị nếu như nhà đầu tư nào đó muốn so sánh mức độ rủi ro khi đầu tư vào trái phiếu của một ngân hàng lớn (được xem là mức rủi ro rất thấp) như Vietcombank so với một ngân hàng cùng hạng nhỏ hơn, chưa nói đến các ngân hàng yếu.

Cũng có người thắc mắc, tại sao doanh nghiệp đã có kiểm toán báo cáo tài chính rồi mà vẫn cần XHTN? Mọi người đều biết rằng, kiểm toán là việc xác minh và đánh giá tính trung thực và hợp lý của số liệu báo cáo tài chính hoặc số liệu tài chính của doanh nghiệp tại thời điểm này hoặc trong kỳ kế toán gần nhất mà các doanh nghiệp trên sàn đều phải thực hiện theo quy định.

Trong khi đó, chức năng chính của việc XHTN là đánh giá khả năng trả nợ của doanh nghiệp trong tương lai. Đánh giá này mang tính tương đối và về mặt chuyên môn rất khác với nghiệp vụ kiểm toán. Việc dự báo về dòng tiền trong tương lai là điểm khác biệt so với kiểm toán báo cáo tài chính. Trong khi kiểm toán dựa trên các chuẩn mực kế toán, các quy định về tài chính, còn XHTN dựa vào nhiều yếu tố định lượng và định tính khá nhiều. Chính vì vậy, hoạt động XHTN là một quá trình diễn ra thường xuyên chứ không mang tính thời điểm như hoạt động kiểm toán.

Mekong ASEAN: Quy chuẩn hay thang điểm XHTN của Việt Nam có sự khác biệt so với XHTN quốc tế hay không?

Ông Nguyễn Quang Thuân: XHTN Việt Nam là hệ thống điểm xếp hạng mang tính nội địa trong khi thang điểm của quốc tế là hệ thống điểm xếp hạng rộng hơn và bao phủ nhiều quốc gia và nhiều thị trường. Tương tự như trong giải bóng đá, một bên là “giải vô địch quốc gia” và một bên là “giải vô địch thế giới” phải khác nhau. Do đó, việc so sánh tương quan sẽ đòi hỏi thêm thời gian và mức chênh lệch cũng khá nhiều tùy mức xếp hạng.

|

| XHTN nội địa xóa "điểm mù" của thang điểm XHTN quốc tế, cung cấp thêm góc nhìn, hỗ trợ nhà đầu tư trong nước và quốc tế có sự so sánh rõ ràng hơn về mức độ tín nhiệm của nhà phát hành và công cụ nợ mà không xét đến trần xếp hạng quốc gia. Nguồn: FiinRatings |

Ví dụ như một doanh nghiệp đầu ngành ở Việt Nam như Vietcombank, Vinamilk, FPT… FiinRatings có thể xếp hạng rất cao AAA hoặc AA, tức là bằng hoặc gần bằng Chính phủ Việt Nam, nhưng với quốc tế thì chỉ BB+ thôi vì bị chạm trần với khoảng cách khá xa. Hoặc với doanh nghiệp bất động sản, FiinRatings xếp hạng BB+ thì quốc tế họ cũng xếp hạng BB+ vì bị chạm trần xếp hạng quốc tế áp dụng cho các doanh nghiệp Việt Nam.

XHTN nội địa bởi FiinRatings có dải đánh giá rộng hơn từ AAA cho đến C, hệ thống thang điểm xếp hạng cũng giống như hệ thống giáo dục Việt Nam đánh giá xếp hạng “Xuất sắc”, “Giỏi”, “Khá”, “Trung bình”, “Yếu”. Trong đó, mức AAA là rủi ro thấp nhất, nhưng không có nghĩa là không có rủi ro, kể cả khi đầu tư vào trái phiếu Chính phủ. AA rủi ro rất thấp, A rủi ro thấp, BBB là rủi ro bình thường và cứ như vậy, BB là rủi ro tương đối cao, B là rủi ro cao và C là rủi ro rất cao.

Tương ứng với mỗi mức xếp hạng này sẽ có những thống kê về lịch sử vi phạm nghĩa vụ nợ. Dựa trên cơ sở đó, nhà đầu tư sẽ áp dụng những kỹ thuật cụ thể để có thể tính toán mức lãi suất mong muốn cho một trái phiếu cụ thể hoặc hỗ trợ công tác phân bổ danh mục đầu tư tùy theo khẩu vị đầu tư và khẩu vị rủi ro của họ.

Vậy tại sao phải chia ra nhiều phân hạng A - B - C như vậy, rồi còn (+) và (-), là bởi vì đánh giá dựa trên một tổng thể hàng trăm nghìn doanh nghiệp, thậm chí trên thế giới là hàng triệu doanh nghiệp. Các tổ chức XHTN thế giới phải chia ra nhiều phân hạng nhỏ hơn để thị trường có thể dễ áp dụng hơn qua việc tăng sự khác biệt về thứ hạng.

Trong tổng số hơn 800 nghìn doanh nghiệp ở Việt Nam, theo ước tính của chúng tôi trong cũng chỉ có khoảng trên dưới 500 doanh nghiệp thực sự có nhu cầu huy động vốn nợ trên thị trường vốn.

Với quy mô thị trường như thế thì số lượng các tổ chức XHTN nên được giới hạn nhằm hạn chế tình trạng “mua điểm”. Các thị trường khác như Thái Lan, Indonesia, Malaysia… cũng chỉ có 3 tổ chức XHTN. Trung Quốc thì hơi đặc biệt khi có đến 11 tổ chức XHTN và đã để lại nhiều bài học về hiệu quả của hoạt động này. Trên thế giới hàng triệu doanh nghiệp nhưng cũng chỉ có ba tổ chức xếp hạng tín nhiệm quốc tế lớn và một vài tổ chức XHTN chuyên ngành hẹp.

|

Mekong ASEAN: Hàng nghìn doanh nghiệp mà chỉ có số ít tổ chức XHTN, ông có thể cho biết việc tổ chức thực hiện đánh giá sẽ diễn ra như thế nào?

Ông Nguyễn Quang Thuân: Việc XHTN được thực hiện theo ngành, nhóm ngành và điều này khác với hoạt động kiểm toán độc lập hay thẩm định là phải làm từng doanh nghiệp riêng với đặc thù khác nhau. Vì vậy, các tổ chức XHTN thông thường phải xây dựng mô hình chấm điểm tín dụng riêng và có điểm XHTN sơ bộ của ngành, nhóm ngành và các doanh nghiệp lớn trong lĩnh vực đó trước khi thực hiện XHTN bất kỳ doanh nghiệp nào trong ngành đó.

Chính vì vậy, các đơn vị XHTN, như FiinRatings, mỗi năm có thể thực hiện xếp hạng hàng trăm doanh nghiệp với nguồn lực hiện tại. Công việc xếp hạng chủ yếu dựa vào chuyên viên phân tích nhưng việc áp dụng mô hình phân tích và chấm điểm đã được thực hiện trước đó. Các yếu tố rủi ro của ngành là giống nhau, chỉ có các yếu tố đặc thù của doanh nghiệp thì phải phân tích và đánh giá thêm, tùy theo chất lượng công bố thông tin của doanh nghiệp hoặc mô hình kinh doanh của doanh nghiệp.

Ví dụ, một chuyên viên phân tích đã làm XHTN một doanh nghiệp trong ngành bất động sản dân cư đồng thời có thể bao quát được 20-30 doanh nghiệp trong ngành. Đó là mức tiêu chuẩn của ngành này. Chẳng hạn như Công ty CRISIL, đối tác của S&P Group ở Ấn Độ, mỗi chuyên viên phân tích chính và phụ sẽ phụ trách khoảng 30 doanh nghiệp trong một ngành, lĩnh vực.

Mekong ASEAN: Các tổ chức XHTN ở Việt Nam hiện nay có quy chuẩn chung không, thưa ông?

Ông Nguyễn Quang Thuân: Đây là một câu hỏi rất hay. Bởi đó là vấn đề mà chúng ta cần xem xét để có hướng dẫn cụ thể hơn cho các đơn vị XHTN có thể áp dụng việc chuẩn hóa thang điểm XHTN, hỗ trợ thị trường nhận diện các mức độ rủi ro một cách thuận tiện hơn. Tổ chức này xếp hạng doanh nghiệp theo hệ thống ABC, tổ chức kia xếp hạng XYZ sẽ khiến nhà đầu tư bối rối.

Hiện nay, FiinRatings đang trong quá trình nghiên cứu và tính toán xác xuất vỡ nợ tương ứng với mức xếp hạng tín nhiệm. Ví dụ, mức A thì xác suất vỡ nợ trong 3 năm vừa qua là bao nhiêu, mức B xác suất chậm trả lãi trái phiếu và gốc là bao nhiêu để người ta dùng và ứng dụng thực tế trong công tác quản trị rủi ro, lựa chọn công cụ nợ để đầu tư và đặc biệt là định giá trái phiếu. Chúng tôi sẽ sớm công bố kết quả. Khi đó, không chỉ nhà đầu tư trái phiếu, các trái chủ dùng, các tổ chức, ngân hàng cũng có thể tham chiếu nhằm hỗ trợ công tác quản trị rủi ro tín dụng, cụ thể là theo chuẩn quản trị rủi ro quốc tế Basel III trở đi.

Trong ngành quản trị rủi ro tín dụng, Ngân hàng Nhà nước đã ban hành Thông tư 22/2023/TT-NHNN, ngày 29/12/2023, sửa đổi Thông tư 41/2016/TT-NHNN về hệ số rủi ro và có tham chiếu đến các kết quả XHTN quốc tế (có hiệu lực từ tháng 7/2024). Khi mức độ bao phủ của XHTN lớn hơn, chúng tôi kỳ vọng NHNN có thể cho phép các tổ chức tín dụng tham chiếu đến mức XHTN nội địa bởi các đơn vị được cấp phép để hỗ trợ hoạt động quản trị rủi ro tín dụng.

Xin cảm ơn ông!