|

| iWealth từng gây chú ý trên thị trường trái phiếu sau khi phát hành thành công 2 lô trái phiếu với tổng giá trị theo mệnh giá 750 tỷ đồng. |

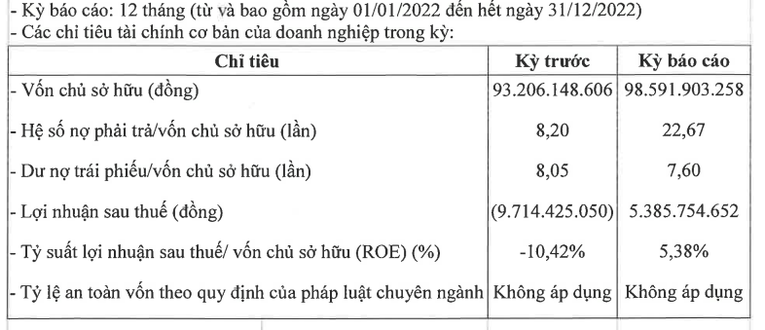

Cụ thể, trong năm 2022, iWealth báo lãi 5,4 tỷ đồng, cao hơn nhiều khoản lỗ 9,7 tỷ đồng của cùng kỳ năm trước. Tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu (ROE) là 5,38%, tăng mạnh so với số âm 10,42% năm 2021.

Tính tới ngày 31/12/2022, vốn chủ sở hữu của iWealth là 98,6 tỷ đồng, tăng 5,8% so với thời điểm cuối năm ngoái; trong khi tổng nợ phải trả là 2.235 tỷ đồng, cao gấp 22,67 lần vốn chủ sở hữu và tăng gần gấp 3 lần so với đầu năm. Dư nợ trái phiếu giảm nhẹ về còn 749,4 tỷ đồng.

|

| Các chỉ tiêu tài chính của iWealth trong năm 2022. Ảnh: HNX |

Thành viên Masterise Homes phát hành 2.300 tỷ đồng trái phiếu lãi suất 6%/năm

Đầu tư Gia sản iWealth hoạt động chính trong lĩnh vực “Hoạt động hỗ trợ dịch vụ tài chính chưa được phân vào đâu”, có tiền thân là Công ty TNHH Mua bán nợ Hòa Bình (HBDC), được thành lập vào năm 2012, địa chỉ tại phường 2, tp Tân An, tỉnh Long An. Trụ sở công ty hiện đặt tại phố Đào Duy Từ, phường Hàng Buồm, quận Hoàn Kiếm, thành phố Hà Nội.

Người đại diện pháp luật của iWealth là bà Phan Thị Thu Thảo. Bên cạnh vai trò tại iWealth, nữ doanh nhân sinh năm 1968 này còn là người đại diện pháp luật của CTCP Tư vấn VAM. Đáng chú ý, VAM từng có Chủ tịch HĐQT là ông Nguyễn Xuân Minh, Giám đốc Khối ngân hàng đầu tư của Techcombank và Chủ tịch HĐTV của Chứng khoán TCBS.

Vào năm 2021, iWealth (lúc đấy còn là Mua bán nợ Hòa Bình) từng gây chú ý trên thị trường trái phiếu sau khi phát hành thành công 2 lô trái phiếu với tổng giá trị theo mệnh giá 750 tỷ đồng.

Cụ thể, vào tháng 5/2021, công ty phát hành thành công 300 tỷ đồng trái phiếu mã HBDCB2124001 với kỳ hạn 3 năm, lãi suất kỳ tính lãi đầu tiên (mỗi kỳ 3 tháng) là 9%/ năm, các kỳ sau bằng lãi tham chiếu cộng biên độ 2,78%.

Tới tháng 10/2021, công ty tiếp tục phát hành thành công 450 tỷ đồng trái phiếu mã HBDCB2124002. Lô trái phiếu có kỳ hạn 3 năm, lãi suất 2 kỳ tính lãi đầu tiên (mỗi kỳ 6 tháng) là 8,5%/ năm, các năm sau bằng lãi tham chiếu cộng 2,9%.

Cả hai lô trái phiếu đều không có tài sản đảm bảo, lần lượt được một công ty chứng khoán và một tổ chức tín dụng mua trọn, và đều được thu xếp bởi Chứng khoán TCBS.