|

| Tỷ phú Charoen Sirivadhanabhakdi, ông chủ đứng sau Thaibev. |

Việc Masan thâu tóm Phúc Long vừa qua khiến nhiều người nhớ lại thương vụ Thailand Beverage (ThaiBev) mua lại 53,59% cổ phần Tổng công ty Bia - Rượu - Nước giải khát Sài Gòn (Sabeco). Điểm chung là Masan và ThaiBev đều định giá thương hiệu mua lại cao hơn nhiều lần mức thị trường. Nếu Masan chi 110 triệu USD để sở hữu 31% cổ phần Phúc Long thì ThaiBev trả 5 tỷ USD cho 51% cổ phần Sabeco. Đây đều là mức định giá kỷ lục trong ngành F&B.

Không đơn thuần là thương vụ đầu tư

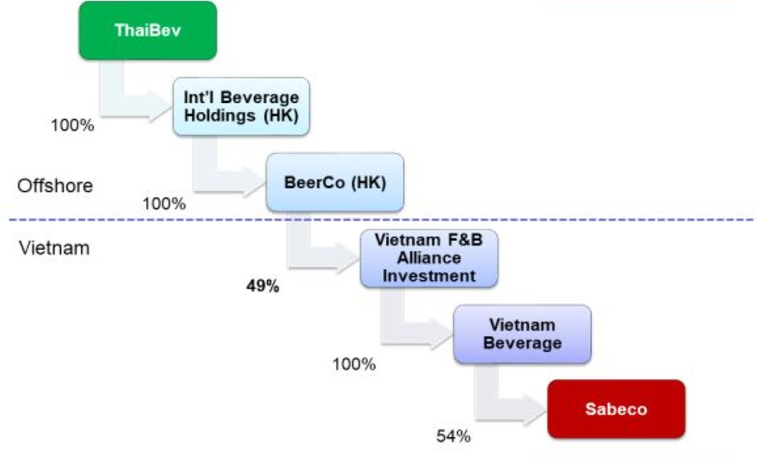

ThaiBev hoàn tất thâu tóm Sabeco vào cuối năm 2017, thông qua Vietnam Beverage thuộc sở hữu 100% của Công ty Cổ phần Đầu tư F&B Alliance Việt Nam. F&B Alliance Việt Nam được nắm giữ gián tiếp 49% bởi Beer Co. Ltd - công ty bia do ThaiBev sở hữu 100% có trụ sở tại Hồng Kông.

Ngày 18/12/2017, Vietnam Beverage đấu giá thành công hơn 343 triệu cổ phần Sabeco với giá 320.000 đồng/cổ phiếu, tương đương khoảng 53,59% cổ phần. Tổng giá trị thương vụ là gần 110.000 tỷ đồng, tương đương 5 tỷ USD. Đây là thương vụ M&A lớn nhất tính đến thời điểm đó của ngành bia châu Á, cũng là thương vụ dẫn đầu về giá trị trong làn sóng các doanh nghiệp nước ngoài mua lại doanh nghiệp Việt Nam.

Khi đó, ThaiBev đánh giá Sabeco sở hữu tài sản hấp dẫn với lịch sử hơn 140 năm với các thương hiệu nổi tiếng như Saigon Beer và 333 Beer. Sabeco không chỉ nắm giữ thị phần lớn nhất trên thị trường bia Việt Nam mà còn được biết đến nhiều ở các nước ASEAN. Với tiềm năng phát triển lớn, ThaiBev kỳ vọng tiếp cận ngay được mạng lưới phân phối rộng lớn tại Việt Nam, củng cố vị thế là hãng bia lớn nhất Đông Nam Á.

Trước đó, để củng cố vị trí thống trị thị trường bia rượu tại Thái Lan, ThaiBev theo đuổi chiến lược thâu tóm các công ty đối thủ và các công ty sản xuất nằm trong chuỗi giá trị: Năm 2006 mua lại Pacific Spirits (UK) Limited, gián tiếp sở hữu 5 nhà máy chưng cất rượu Whiskey tại Scotland; năm 2009 thâu tóm Yunnan Yulinquan Liquor Co., Ltd, gián tiếp sở hữu nhà máy chưng cất rượu tại Trung Quốc; năm 2011 mua lại 64.66% cổ phần Sermsuk Public Company Limited, công ty sở hữu mạng lưới phân phối đồ uống rộng nhất Thái Lan.

|

| ThaiBev phải thông qua 2 công ty được thành lập tại Việt Nam để gián tiếp sỡ hữu Sabeco. |

Sau khi xác lập vị thế tại thị trường nội địa, ThaiBev tiếp tục mở rộng tầm ảnh hưởng sang thị trường Đông Nam Á bằng việc thâu tóm tập đoàn F&N, một trong những công ty kinh doanh đồ uống hàng đầu tại Singapore và Malaysia. Mặc dù ThaiBev chỉ sở hữu 28.53% cổ phần của F&N nhưng 59.35% cổ phần còn lại của doanh nghiệp này đã thuộc về nhóm công ty liên quan đến tỷ phú Charoen Sirivadhanabhakdi.

Với việc sở hữu F&N năm 2013, ThaiBev đưa ra tầm nhìn 2014-2020 là trở thành tập đoàn hàng đầu về đồ uống tại thị trường Đông Nam Á. Do đó, việc mua lại Sabeco không đơn thuần là thương vụ đầu tư mà còn nhất quán với chiến lược kinh doanh của công ty.

Sau khi nắm quyền kiểm soát Sabeco, ThaiBev liên tục có động thái “thay máu” dàn lãnh đạo. Đến giữa 2018, doanh nghiệp của tỷ phú Thái Charoen Sirivadhanabhakdi đã chính thức hoàn tất công việc thay thế người Việt ra khỏi các vị trí chủ chốt tại Sabeco. Trong đó, hai vị trí cao nhất thuộc về hai người Singapore gốc Trung Quốc. Ông Neo Gim Siong Bennett đảm nhiệm vị trí CEO kể từ 1/8/2018, thay cho ông Nguyễn Thành Nam. Ông Koh Poh Tiong được bầu giữ chức vụ Chủ tịch HĐQT.

Không chỉ vấn đề nhân sự, ThaiBev còn thực hiện nhiều cuộc cải cách giúp kết quả kinh doanh của Sabeco được cải thiện trông thấy. Nhà sản xuất bia liên tục đạt mức tăng trưởng tốt về doanh thu và lợi nhuận trong 2 năm 2018 và 2019.

Thời điểm 2017, luật chứng khoán quy định về giới hạn room ngoại tối đa 49% đối với các công ty niêm yết có ngành nghề kinh doanh có điều kiện. Sabeco nằm trong số này nên chỉ có nhà đầu tư trong nước được quyền nắm giữ cổ phần chi phối.

Còn theo luật đầu tư năm 2014, do Vietnam F&B không phải là Nhà đầu tư nước ngoài mà chỉ là tổ chức kinh tế có vốn đầu tư nước ngoài nên việc Vietnam F&B sở hữu 100% vốn Vietnam Beverage không làm cho Vietnam Beverage trở thành “tổ chức kinh tế có vốn đầu tư nước ngoài”.

Như vậy, thông qua 2 lớp công ty được thành lập tại Việt Nam là cách thức để ThaiBev có thể gián tiếp sở hữu cổ phần chi phối tại Sabeco một cách đúng luật. Như sơ đồ cấu trúc giao dịch, ThaiBev chỉ gián tiếp nắm giữ 49% tại Vietnam Beverage, 51% cổ phần còn lại do người Việt Nam nắm giữ.

Nhưng theo hồ sơ ThaiBev công bố lên Sở chứng khoán Singapore, một cổ đông người Việt là người trực thuộc công ty con phân phối đồ uống của ThaiBev tại Việt Nam, cổ đông người Việt còn lại là chuyên gia tư vấn cho thương vụ này.

Hai bước cản

Sự tăng trưởng mạnh vào cuối năm 2019 khiến Thaibev đặt mục tiêu niêm yết Sabeco lên sàn chứng khoán Singapore, nhằm kêu gọi thêm nguồn vốn để mở rộng kinh doanh. Nhưng không ngờ hai bước cản xuất hiện khiến kỳ vọng chưa thành. Đó là Nghị định 100 về tăng mạnh mức xử phạt người uống rượu bia khi lái xe và dịch bệnh Covid-19.

Năm 2020, doanh thu của Sabeco sụt giảm tới 42% so với 2019. Tuy nhiên nhờ kiểm soát chi phí chặt chẽ nên lợi nhuận chỉ sụt giảm gần 7%. Sang năm 2021, Sabeco mới thực sự “ngấm đòn” Covid-19 khi doanh thu thuần chỉ giảm 6% so với 2020 nhưng lợi nhuận lại giảm tới 20%. Đây cũng là mức lợi nhuận thấp nhất của công ty từ năm 2015.

Ban lãnh đạo Sabeco cho biết, dịch bệnh bùng phát tại các tỉnh phía Nam vào năm 2021, vốn là địa bàn tiêu thụ bia trọng điểm của Sabeco, khiến doanh nghiệp đặc biệt khó khăn trong quý III/2021 khi kênh tiêu thụ quan trọng là nhà hàng, quán ăn phải đóng cửa suốt nhiều tháng.

Hai năm liên tiếp lợi nhuận đi lùi nên cổ phiếu SAB của Sabeco cũng không thể thăng hoa để nhanh chóng hoàn vốn cho đại gia người Thái. Thực tế kể từ năm 2018 tới nay, thị giá SAB chưa khi nào đạt mức 320.000 đồng như ThaiBev đã mua. Thậm chí đầu năm 2020 còn rớt xuống mức 120.000 đồng.

Đóng cửa phiên giao dịch 22/2, SAB điều chỉnh nhẹ còn 168.400 đồng/cổ phiếu, tương đương vốn hóa doanh nghiệp 108.761 tỷ đồng (hơn 4,7 tỷ USD). Từ đầu năm 2022 đến nay, mã đã tăng 14% trong khi VN-Index chủ yếu chỉ đi ngang. Tuy nhiên, con số hiện tại vẫn còn cách rất xa mức mà ThaiBev đã chi ra để mua cổ phần chi phối Sabeco.

Mặc dù “con gà” tạm thời dừng “đẻ trứng vàng” nhưng vẫn còn quá sớm để nhận định Sabeco là “ván bài thua” của ThaiBev. Bởi so với các doanh nghiệp bia trên thị trường trong nước khác, Sabeco giữ được doanh thu và lợi nhuận như trên đã là nỗ lực rất lớn. Như Tổng công ty Cổ phần Bia - Rượu - Nước giải khát Hà Nội (Habeco), năm 2021, doanh thu giảm 6,6% xuống còn 6.963 tỷ đồng; lãi ròng công ty mẹ chỉ đạt 317 tỷ đồng, giảm tới 52,3% so với năm 2020. Đây là mức lợi nhuận thấp nhất trong lịch sử niêm yết của Habeco.

Bên cạnh đó, trên sàn chứng khoán, Sabeco nằm trong số ít doanh nghiệp quy mô lớn chi trả cổ tức cao, đều đặn qua nhiều năm. Mới đây, công ty vừa thông qua nghị quyết tạm ứng cổ tức bằng tiền mặt năm 2021 với tỷ lệ chi trả 15% trên mệnh giá cổ phiếu. Tức là cổ đông sở hữu mỗi cổ phần sẽ nhận về tương ứng 1.500 đồng.

Với hơn 641 triệu cổ phiếu đang lưu hành, ước tính Sabeco cần chi hơn 960 tỷ đồng để trả cổ tức cho cổ đông trong tháng 3 tới. Trong đó, hai cổ đông lớn nhất là Vietnam Beverage và Tổng công ty Đầu tư Kinh doanh vốn Nhà nước (SCIC) lần lượt nhận 515 tỷ đồng và 346 tỷ đồng. Sabeco cũng vừa mới hoàn tất đợt trả cổ tức gần nhất vào cuối tháng 1, ngay trước kỳ nghỉ Tết. Phía ThaiBev cùng SCIC cũng đã nhận về lần lượt 687 tỷ đồng và 462 tỷ đồng.

Theo báo cáo về ngành thực phẩm đồ uống mới đây, Chứng khoán SSI dự báo nhu cầu thực phẩm đồ uống sẽ phục hồi dần dần do Việt Nam là một trong 6 quốc gia có tỷ lệ bao phủ vắc xin cao nhất thế giới hiện nay. Tuy nhiên, do dịch bệnh vẫn diễn biến khó lường nên việc tiêu thụ có thể chưa phục hồi mạnh mẽ ngay nửa đầu năm, mà phục hồi dần dần. Từ quý III/2022, kỳ vọng tốc độ tăng trưởng sẽ cao hơn nhiều.

|

| SAB vẫn chưa thể tìm lại mức giá đỉnh mà ThaiBev đã chi để chi phối Sabeco. |

Với Sabeco, SSI đưa ra dự báo lợi nhuận ròng kỳ vọng tăng trưởng 18,5% trong năm 2022 và EPS sẽ tăng lên 6.598 đồng. Dựa trên triển vọng hồi phục và tăng trưởng, SSI đưa ra giá mục tiêu cho cổ phiếu SAB là 188.000 đồng.

Cụ thể, trong quý IV/2021, Sabeco đã giành lại thị phần nhờ mạng lưới phân phối rộng khắp, nhất là ở các khu vực ít chịu ảnh hưởng bởi dịch. Trong đó, phân khúc bia phổ thông tăng trưởng mạnh hơn phân khúc cao cấp và công ty tiếp tục tăng cường quảng cáo, khuyến mãi để đẩy mạnh doanh số. Ngoài ra, trong năm 2022, cổ phiếu SAB còn được hỗ trợ bởi thông tin kỳ vọng là Nhà nước sẽ thoái 36% vốn còn lại tại Công ty.

Thời gian qua, ThaiBev cũng tích cực đẩy mạnh chiến lược phát triển cho mảng bia. Tháng 2/2021, doanh nghiệp của tỷ phú Charoen Sirivadhanabhakdi chính thức xác nhận việc lên kế hoạch niêm yết mảng bia trên Sàn giao dịch chứng khoán Singapore, dự kiến huy động được khoảng 2 tỷ USD. Tuy nhiên đến tháng 4, công ty thông báo sẽ hoãn vì thị trường không chắc chắn và triển vọng không mấy sáng sủa trước tác động từ đại dịch COVID-19.

"IPO chắc chắn sẽ xảy ra", Chủ tịch kiêm Giám Đốc điều hành (CEO) Thapana Sirivadhanabhakdi cho biết tại cuộc họp báo thường niên của Thai Beverage hồi tháng 10. Dù vậy, thời gia cụ thể bắt đầu vẫn được được định rõ. “Bởi chúng tôi phải tuân thủ quy định và đang đợi sự chấp thuận của Sàn GDCK Singapore một lần nữa. Một khi nhận được sự chấp thuận, chúng tôi sẽ tiến hành”, vị này nói thêm.