|

| Ảnh minh họa. |

Sẽ có nhịp phục hồi mạnh?

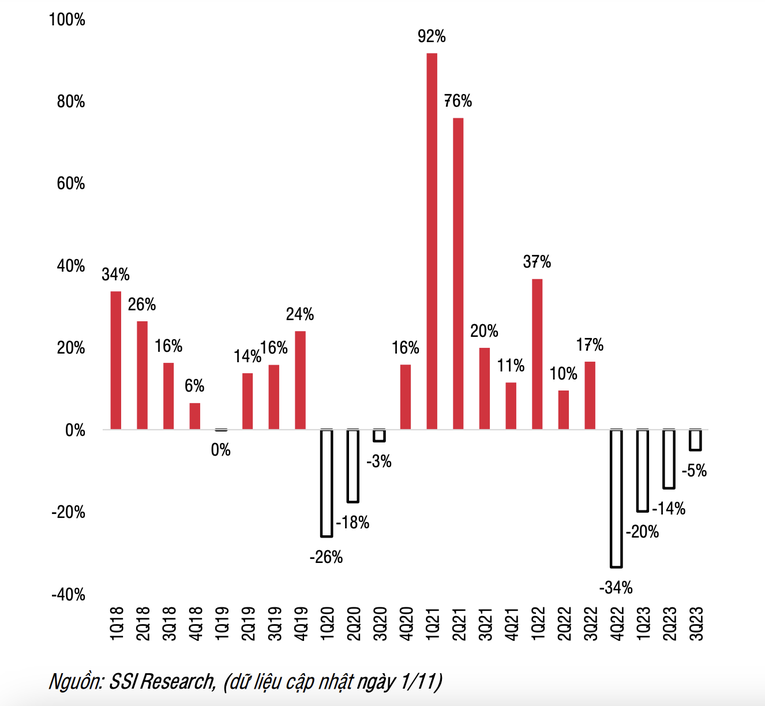

Trong báo cáo chiến lược đầu tư tháng 11 vừa cập nhật, SSI cho biết, tín hiệu phục hồi kết quả kinh doanh quý 3/2023 của các doanh nghiệp niêm yết vẫn khá mờ nhạt khi lợi nhuận giảm trở lại (giảm 3,5% so với quý 2/2023). Tuy nhiên, xu hướng ổn định được ghi nhận khi tổng doanh thu toàn thị trường chỉ giảm nhẹ so với cùng kỳ và so với quý trước. Tổng lợi nhuận sau thuế giảm 5% so với cùng kỳ sau khi liên tục ghi nhận mức giảm mạnh hai chữ số trong 3 quý trước.

Lũy kế 9 tháng đầu năm, tổng lợi nhuận giảm 15,8% so với cùng kỳ năm trước. Động lực tăng trưởng chính của thị trường đến từ sự trở lại của các nhóm ngành dầu khí và tài nguyên cơ bản, dịch vụ tài chính. Ngược lại, các nhóm ngành tiêu dùng, bán lẻ, hóa chất, bất động sản tiếp tục giảm.

Với nền so sánh thấp ở quý 4/2022, SSI kỳ vọng lợi nhuận của thị trường sẽ tăng trưởng dương trở lại trong quý này.

Theo công ty chứng khoán, các yếu tố định giá hấp dẫn, mặt bằng lãi suất thấp, các chính sách cụ thể tháo gỡ khó khăn cho doanh nghiệp được đẩy mạnh qua chính sách tài khóa của Chính phủ tiếp tục là động lực cho thị trường trong trung và dài hạn.

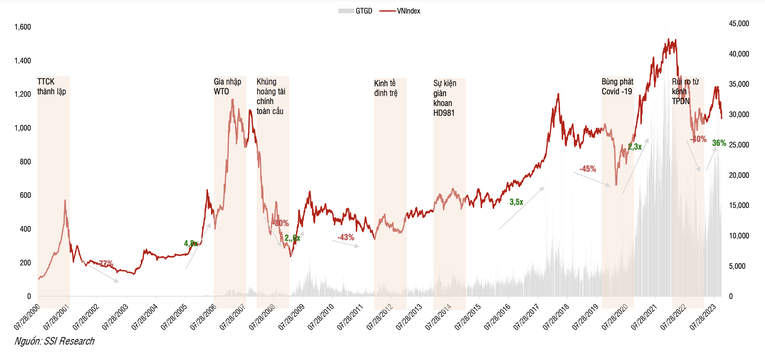

Mặc dù trong ngắn hạn còn các rủi ro tiềm ẩn như môi trường lãi suất cao ở Mỹ, rủi ro địa chính trị, sự phục hồi yếu của nền kinh tế trong nước nhưng nhìn về lịch sử, dù do bất cứ yếu tố tác động nào, những nhịp điều chỉnh với biên độ hơn 15% trên VN-Index thường đi kèm nhịp hồi phục mạnh mẽ sau đó và luôn mang lại suất sinh lợi vượt trội.

“Nhịp điều chỉnh hiện tại đã khiến VN-Index mất gần 18% điểm số từ đỉnh ngắn hạn và đưa hệ số định giá P/E và P/B forward về gần các mức thấp nhất trong lịch sử 5 năm là 11 lần và 1,6 lần. Đây là nền tảng định giá tốt giúp thị trường tạo sức bật khi các động lực tăng trưởng cho thị trường phục hồi trở lại”, SSI lạc quan, đồng thời dự kiến sự biến động của thị trường trong tháng 11 sẽ khá rộng và theo hướng tích cực, trong phạm vi 1.005 -1.145 điểm.

|

| Lịch sử cho thấy thị trường thường phục hồi mạnh sau các nhịp điều chỉnh sâu. |

Nhóm phân tích cho rằng thị trường sẽ ưa chuộng nhóm cổ phiếu có sự phục hồi lợi nhuận vượt trội hơn mặt bằng chung và biến động trong ngắn hạn tiếp tục là cơ hội tích lũy đầu tư ở những cổ phiếu trong nhóm này.

Với tiêu chí đó, SSI lựa chọn 5 cổ phiếu cho chiến lược đầu tư tháng 11, gồm IDC, PVT, CTG, BID và FPT.

IDC (Tổng Công ty Idico): Thoả thuận hợp tác (MOU) trong quý 3/2023 tăng mạnh 87% so với quý trước nhờ dòng vốn FDI phục hồi.

SSI ước tính diện tích cho thuê trong năm 2024 đạt 95 ha (tăng 35% so với 2023), trong đó có các hợp đồng lớn như Hyosung (thuê 25 ha tại KCN Phú Mỹ với giá thuê đạt 125 USD/m2/chu kỳ thuê). Đồng thời, công ty dự kiến chuyển nhượng dự án Khu đô thị phường 6, Tân An cho Aeon trong năm 2024 để phát triển trung tâm thương mại, có thể thu về hơn 470 tỷ đồng.

Lợi nhuận trước thuế 2023-2024 của IDC ước tính đạt 1.700 tỷ đồng (giảm 34% so với 2022) và 2.400 tỷ đồng (tăng 43% so với 2023). Công ty dự kiến tiếp tục duy trì mức cổ tức 40% bằng tiền mặt trong năm 2024 nhờ dòng tiền tích cực từ khách hàng thuê.

PVT (Tổng Công ty Vận tải Dầu khí) đang hưởng lợi từ chu kì đi lên của ngành vận tải hàng lỏng; ghi nhận lợi nhuận gộp cốt lõi của mảng vận tải trong quý 3 tăng trưởng 28% so với cùng kỳ và 9% so với quý trước.

SSI kỳ vọng PVT sẽ tiếp tục hưởng lợi từ mức giá cước tốt hiện tại với dự phóng lợi nhuận trước thuế cho giai đoạn 2023-2024 lần lượt là 1.600 tỷ đồng (tăng 9,8% so với cùng kỳ) và 1.700 tỷ đồng (tăng 4,3%).

Tại giá hiện tại, PVT đang được giao dịch với P/E 2024 dự phòng là 8x, thấp hơn so với mức cao là 9x trong các giai đoạn trước. Trong ngắn hạn, tăng trưởng lợi nhuận trước thuế quý 4/2023 được ước tính ở mức 15% so với cùng kỳ sẽ là chất xúc tác cho giá cổ phiếu.

|

| Tăng trưởng lợi nhuận sau thuế của toàn thị trường (% so với cùng kỳ). |

CTG (VietinBank): Kết quả kinh doanh quý 3/2023 được duy trì khá tốt với lợi nhuận trước thuế ở mức 4.900 tỷ đồng (tăng 17% so với cùng kỳ). Tăng trưởng tín dụng và huy động đạt lần lượt 8,7% và 4,3% so với đầu năm. CASA cải thiện, NIM ổn định, chất lượng tài sản được kiểm soát, tỷ lệ bao phủ nợ xấu cải thiện...

SSI kỳ vọng CTG tiếp tục đạt kết quả tốt trong quý 4/2023 với tăng trưởng lợi nhuận trước thuế dự báo ở mức 24%. Lợi nhuận trước thuế của CTG cho cả năm 2023 và 2024 dự báo đạt 24.000 tỷ đồng (tăng 14,7% so với cùng kỳ) và 27.800 tỷ đồng (tăng 15,6%). ROE dự báo ở mức 16,6% và 16,8%.

Cổ phiếu CTG hiện đang được giao dịch ở mức P/E và P/B năm 2023 là 9,1x và 1,1x. Đối với 2024, P/E và P/B tương ứng là 7,9x và 1,1x.

BID (Ngân hàng BIDV): Chất lượng thu nhập quý 3/2023 tốt với NIM tương đối ổn định (-2 bps so với quý trước), tỷ lệ hình thành nợ xấu giảm (0,95%, so với 2% trong quý 3) và các khoản thu ngoài lãi tăng trưởng tốt (tăng 18% so với cùng kỳ). Trong kỳ, BID đã xóa khoảng 3.500 tỷ đồng nợ xấu và trích lập thêm 5.900 tỷ đồng chi phí dự phòng. Nhờ đó, tỷ lệ nợ xấu ổn định (1,6%), nợ nhóm 2 giảm và tỷ lệ bao phủ nợ xấu cải thiện lên 158% (so với 152% cuối quý 2).

Lũy kế 9 tháng, lợi nhuận trước thuế của BID đạt 19.800 tỷ đồng (tăng 11,3% so với cùng kỳ). SSI kỳ vọng BID có thể ghi nhận khoảng 7.000 tỷ đồng lợi nhuận trước thuế trong quý 4. Lợi nhuận trước thuế cho cả năm 2023 và 2024 dự báo đạt 26.900 tỷ đồng (tăng 17% so với cùng kỳ) và 30.800 tỷ đồng (tăng 14%). ROE dự báo ở mức 19,8% và 19,4%.

Thương vụ phát hành riêng lẻ (9% vốn điều lệ) là yếu tố hỗ trợ triển vọng kinh doanh của ngân hàng trong trung hạn. Ở thời điểm hiện tại, BID đang trong quá trình lựa chọn đơn vị tư vấn tài chính.

FPT (Tập đoàn FPT): Lũy kế 9 tháng 2023, FPT ghi nhận doanh thu và lợi nhuận sau thuế sau lợi ích cổ đông thiểu số lần lượt là 37.900 tỷ đồng (tăng 22% so với cùng kỳ) và 4.700 tỷ đồng (tăng 20%). SSI kỳ vọng mức tăng trưởng lợi nhuận ổn định 2 chữ số được duy trì trong năm 2024, đặc biệt là mảng CNTT và mảng giáo dục.

Thị trường nước ngoài tiếp tục đóng góp chủ yếu vào mảng CNTT nhờ vị thế vững chắc ở thị trường Nhật Bản, Mỹ và Châu Á-Thái Bình Dương cũng như lợi thế chi phí thấp.

Đối với mảng giáo dục, FPT sẽ hưởng lợi từ việc mở rộng quy mô trường học cũng như kỳ vọng Khoa Vi mạch bán dẫn của Đại học FPT sẽ đào tạo lứa sinh viên đầu tiên và FPT tham gia sâu hơn vào chuỗi giá trị bán dẫn toàn cầu trong tương lai.

Trong quý 4/2023, SSI ước tính lợi nhuận ròng FPT tiếp tục tăng trưởng ở mức 22%. Lợi nhuận sau thuế sau lợi ích cổ đông thiểu số sẽ tăng trưởng 21% năm 2023 và 23% năm 2024.