|

| Ảnh minh họa. |

Chứng khoán Maybank (MSVN) vừa công bố báo cáo chiến lược thị trường chứng khoán tháng 5/2023, đánh giá tích cực việc Chính phủ đã áp dụng thêm các chính sách kích cầu cho nền kinh tế và thị trường bất động sản.

Nhóm phân tích cho biết, tăng trưởng GDP quý 1 thấp (+3,32% so với cùng kỳ) đã khiến Chính phủ phải thay đổi lập trường chính sách. Nhiều chính sách hỗ trợ đã được công bố trong tháng 4/2023 cho thấy ưu tiên đối với tăng trưởng kinh tế.

Hầu hết các chính sách tài khóa được thực hiện trong thời kỳ Covid-19 như cắt giảm thuế hay hoãn, giãn nợ đều được áp dụng lại với quy mô tương tự.

Về mặt tiền tệ, Ngân hàng Nhà nước (NHNN) đã bơm 110.000 tỷ đồng vào nền kinh tế thông qua việc mua 4,8 tỷ USD lũy kế từ đầu năm để dự trữ ngoại hối. NHNN cũng cho phép giãn, hoãn nợ đối với các công ty đang gặp khó khăn, trước đó là hạ 50 điểm cơ bản lãi suất điều hành vào cuối tháng 3/2023.

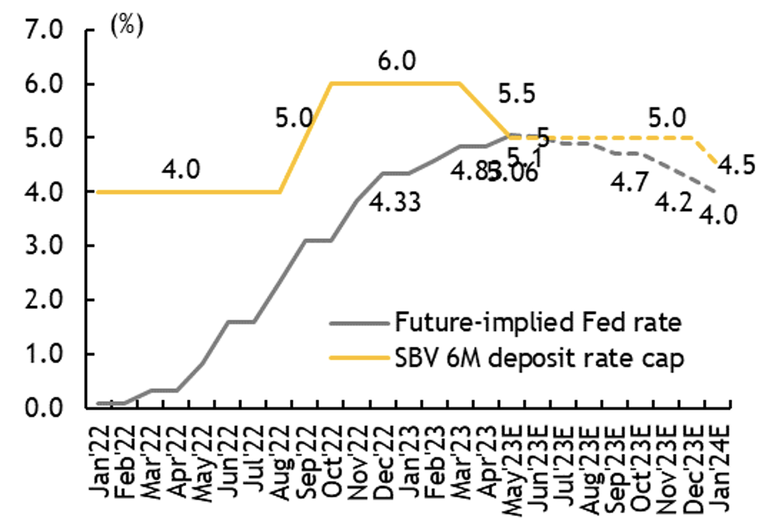

Mặc dù nền kinh tế chưa nhận thấy sự khởi sắc, MSVN kỳ vọng sẽ thấy sự phục hồi dần khi các chính sách cần thời gian để có hiệu lực. Vào tháng 5, công ty chứng khoán kỳ vọng lãi suất điều hành sẽ giảm thêm 50 điểm cơ bản (lãi suất tái cấp vốn, trần lãi suất kỳ hạn 6 tháng), sớm hơn một tháng so với dự báo trước đây, với mức lãi suất của Fed có thể đạt đỉnh ở mức 5- 5,25% và lạm phát trong nước giảm bớt.

Bên cạnh các chính sách áp dụng cho toàn nền kinh tế, MSVN quan sát thấy nhiều biện pháp kích thích chính sách nhắm trực tiếp vào thị trường bất động sản. Một mặt, NHNN đang tìm cách bơm tiền cho các nhà phát triển bằng cách khởi động gói cho vay nhà ở xã hội 120.000 tỷ đồng, tạm thời cho phép các ngân hàng mua trái phiếu chưa niêm yết và nhằm giảm tỷ trọng rủi ro pháp lý đối với các khoản vay liên quan đến bất động sản.

Mặt khác, chính quyền địa phương, đặc biệt là TP HCM, đang cố gắng vực dậy dòng tiền giữa các chủ đầu tư, ngân hàng và người mua nhà, đồng thời lấy lại niềm tin của thị trường bằng cách khởi động lại các dự án bị treo hoặc cấp sổ hồng cho người mua nhà ở các dự án đã hoàn thành.

Novaland - tâm điểm của khủng hoảng bất động sản hiện nay đã khởi công trở lại dự án Grand Manhattan và đặt mục tiêu bàn giao nhà từ quý 2/2023. Novaland cũng đang lên kế hoạch cho một lộ trình tái cấu trúc và phục hồi toàn diện từ quý 3/2023.

“Chúng tôi tin rằng những động thái này sẽ giúp giảm bớt áp lực thanh khoản đối với các nhà phát triển trong những tháng tới trong bối cảnh trái phiếu đến hạn đang tăng lên”, MSVN nhận định.

|

| MSVN kỳ vọng trần lãi suất kỳ hạn 6 tháng sẽ giảm thêm 50 điểm cơ bản vào tháng 5. |

Với khả năng cắt giảm lãi suất thêm 50 điểm cơ bản vào tháng 5, MSVN nhắc lại quan điểm tích cực đối với các ngành và cổ phiếu theo chu kỳ.

Vì vậy, nhóm phân tích lựa chọn 2 cổ phiếu ngành ngân hàng, 2 cổ phiếu ngành bất động sản và 1 cổ phiếu ngành mía đường cho tâm điểm đầu tư tháng 5.

TCB (Techcombank): Hưởng lợi chính từ sự hồi phục của thị trường bất động sản và thị trường trái phiếu

TCB đặt mục tiêu lợi nhuận trước thuế năm 2023 là 22.000 tỷ đồng (giảm 14% so với cùng kỳ), đây là mục tiêu trong kịch bản xấu nhất của MSVN. Ngay cả khi giả định một cách phi thực tế rằng TCB không tạo ra lợi nhuận trong năm nay bằng cách sử dụng tất cả thu nhập để trích lập dự phòng, thì TCB chỉ được giao dịch ở mức P/BV năm 2023 là 0,9 lần. Mức định giá hấp dẫn này mang lại cơ hội lớn để tích lũy cổ phiếu một ngân hàng hàng đầu như TCB.

TCB công bố lợi nhuận trước thuế quý 1/2023 giảm 17% so với cùng kỳ năm ngoái, do tỷ lệ NIM giảm xuống 4,2% so với mức thông thường là 5%. Với sức mạnh và triển vọng kinh doanh đang cải thiện, MSVN cho rằng đây chỉ là sự suy giảm tạm thời và quý 1/2023 đã là mức thấp nhất của TCB.

STB (Sacombank): Sự hồi phục hoàn toàn sắp đến

STB đã công bố mức tăng trưởng lợi nhuận trước thuế quý 1/2023 là 50% so với cùng kỳ, nhờ NIM phục hồi mạnh từ 3,4% trong quý 4/2022 lên 4,3%, do công ty đã xử lý xong các khoản lãi phải thu tồn đọng. ROE nhờ đó tăng lên 19,2%.

32,5% cổ phần còn lại liên quan đến ông Trầm Bê sẽ được bán đấu giá vào quý 4/2023 để hoàn tất việc tái cơ cấu, tạo tiền đề cho lợi nhuận quay lại đáng kể so với các ngân hàng cùng ngành (tức là hơn 20.000 tỷ đồng/năm) sau đó.

Dựa trên mục tiêu của ban lãnh đạo năm 2023, STB chỉ được giao dịch ở mức 1,0 lần.

KDH (Nhà Khang Điền)

Công ty đặt mục tiêu doanh thu năm 2023 là 3.100 tỷ đồng (tăng 6% so với cùng kỳ) và mục tiêu lợi nhuận sau thuế là 1.000 tỷ đồng (giảm 8%), trong đó dự án Classia đóng góp phần lớn trong số này.

Classia đã bán thành công 60% số căn hộ vào năm ngoái và dự kiến sẽ bán thêm 20% trong năm 2023. Phần còn lại được lên kế hoạch hoàn thành trong cùng khung thời gian.

Phân tích trường hợp này, MSVN cho rằng KDH là một trong số ít chủ đầu tư tại TP HCM có quỹ đất sạch, sở hữu bất động sản tại Quận 2 và Bình Chánh. Đặc biệt, Clarita (Dist.2) và Privia sẽ đóng góp chính cho lợi nhuận. Clarita và Privia trước đó đã nhận được giấy phép xây dựng và Privia đã xây đến tầng thứ 4.

KDH đang giao dịch ở mức P/B 1,8x, cao hơn mức P/B 1,5x của ngành bất động sản. Tuy nhiên, tỷ lệ này vẫn thấp hơn mức P/B bình thường 5 năm qua là 2,1 lần. Một sự thay đổi trong chính sách tiền tệ có lợi cho ngành bất động sản sẽ cải thiện niềm tin của nhà đầu tư và nhu cầu đối với cổ phiếu KDH. Do đó, việc đánh giá lại KDH có thể xảy ra.

NLG (CTCP Đầu tư Nam Long)

Công ty dự kiến doanh thu năm 2023 là 4.800 tỷ đồng (tăng 12% so với cùng kỳ) và lợi nhuận trước thuế 586 tỷ đồng (tăng 5%). Mặc dù thị trường bất động sản hiện đang gặp khó khăn, nhưng lợi nhuận từ các dự án trọng điểm như Southgate, Izumi và Akari sẽ đóng góp vào kết quả hoạt động của năm.

Doanh số bán trước của NLG trong quý 1/2023 thấp đúng như dự báo, chỉ 238 tỷ đồng (45 căn bán được, giảm 96% so với cùng kỳ năm ngoái). Tuy nhiên, kết quả đã được cải thiện trong tháng 4, với doanh số bán trước đạt 196 tỷ đồng (44 căn được bán) trong 15 ngày đầu tiên của tháng, gần như tương đương với tổng doanh thu của quý đầu tiên.

Ngoài ra, MSVN cho rằng việc thoái vốn dự án Paragon sẽ hoàn tất trong năm nay. Thương vụ này đã được các bên thảo luận kỹ lưỡng, nhưng M&A đang chờ sự chấp thuận của cơ quan chức năng.

NLG đang giao dịch ở mức P/B 1,4 lần, thấp hơn mức trung bình 5 năm là 1,5 lần và mức P/B trung bình ngành là 1,5 lần; trong khi không có tác động đáng kể nào từ các yếu tố bên ngoài đến các yếu tố cơ bản của công ty.

QNS (Đường Quảng Ngãi)

Lợi nhuận trước thuế quý 1/2023 tăng trưởng ấn tượng 72% so với cùng kỳ lên 358 tỷ đồng, hoàn thành 30% kế hoạch năm 2023.

Mảng đường sẽ là động lực chính cho năm 2023 vì: Giá bán trung bình dự kiến sẽ duy trì ở mức cao (19.000-20.000 đồng/kg) so với 9 tháng đầu năm 2022 (17.500-18.500 đồng/kg); sản lượng đường được dự báo sẽ tăng 38% so với năm ngoái thông qua việc mở rộng diện tích trồng trọt và tăng năng suất đường.

Trong số các công ty sản xuất đường niêm yết tại Việt Nam, QNS mạnh nhất với triển vọng lợi nhuận ổn định và lãi cổ tức tiền mặt ổn định ở mức 7-8%.