|

Theo Thông tư 08/2020/TT-NHNN của Ngân hàng Nhà nước ban hành ngày 14/8/2020 sửa đổi, bổ sung Thông tư 22/2019/TT-NHNN, các ngân hàng sẽ phải giảm tỷ lệ tối đa nguồn vốn ngắn hạn cho vay trung và dài hạn xuống mức 30% thay vì 34% như hiện tại từ ngày 1/10/2023.

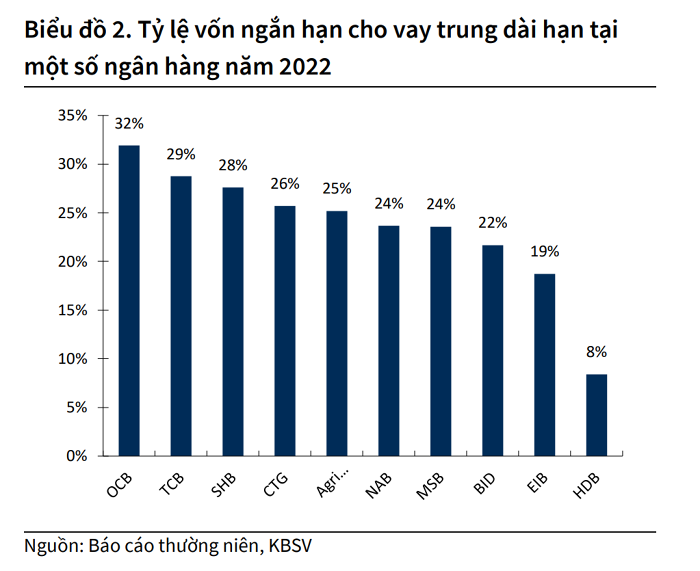

Trong báo cáo phân tích mới đây, Công ty chứng khoán KB Việt Nam (KBSV) chỉ ra rằng, số liệu vào cuối năm 2022, hầu hết ngân hàng đều có tỷ lệ vốn ngắn hạn cho vay trung dài hạn dưới mức 30%, đáp ứng yêu cầu của Thông tư 08 sắp được áp dụng vào đầu tháng 10.

Cụ thể, ngoại trừ OCB có tỷ lệ này ở mức 32%, các nhà băng lớn hầu hết đều đáp ứng yêu cầu của Ngân hàng Nhà nước (NHNN).

Theo đó, tỷ lệ vốn ngắn hạn cho vay trung dài hạn tại Techcombank đạt 29%, Agribank là 25%, VietinBank là 26% và BIDV đạt 22%. Các ngân hàng khác như Vietcombank, HDBank (tỷ lệ đạt 8%) thuộc nhóm ít các ngân hàng có tỷ lệ dưới 10% và gần như không chịu ảnh hưởng từ lộ trình mới.

Tuy nhiên, đến thời điểm cuối quý II, một số ngân hàng đã ghi nhận tỷ lệ vốn ngắn hạn cho vay trung dài hạn nhích lên hơn 30%. Chẳng hạn như Techcombank, tính đến cuối quý 2/2023, ngân hàng này có tỷ lệ vốn ngắn hạn cho vay trung dài hạn đạt 31,6%, cao hơn mức trần 30% sẽ có hiệu lực vào đầu tháng 10.

Dẫu vậy, tính đến tháng 7/2023, các ngân hàng đều đáp ứng tỷ lệ tối đa nguồn vốn ngắn hạn được sử dụng để cho vay trung dài hạn là 34%.

Theo đó, tỷ lệ này duy trì ở mức 32,66% với nhóm các NHTM cổ phần, cao hơn so với nhóm NHTM có vốn Nhà nước (24,97%). Xét chung toàn hệ thống, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn là 26,14%.

|

Đánh giá về quy định mới được áp dụng từ 1/10 tới đây, KBSV cho rằng, việc hạ tỷ lệ nguồn vốn ngắn hạn cho vay trung và dài hạn sẽ có một số ảnh hưởng nhất định tới các ngân hàng.

Theo KBSV, trong ngắn hạn, việc hạ tỷ lệ nguồn vốn ngắn hạn cho vay trung và dài hạn sẽ làm chậm quá trình giảm lãi suất cho vay các kỳ hạn dài của các ngân hàng trong bối cảnh nền kinh tế đang cần được hỗ trợ để tăng trưởng kinh tế. Đồng thời, thông tư mới cũng sẽ phần nào gây áp lực lên nhu cầu huy động kỳ hạn dài của các ngân hàng, làm tăng chi phí vốn (COF) của các ngân hàng, gây áp lực làm thu hẹp biên lãi ròng (NIM).

Trong dài hạn, với chủ trương lành mạnh hóa hoạt động tín dụng và bảo đảm thanh khoản cho hệ thống ngân hàng, việc áp dụng quy định mới được kỳ vọng sẽ giúp các ngân hàng kiểm soát tốt hơn rủi ro thanh khoản, ổn định hoạt động trước những thay đổi trong và ngoài nước, đồng thời thúc đẩy phát triển nền kinh tế bền vững.

KBSV cũng cho rằng, Thông tư 08 sắp sửa thi hành là một phần động lực cho các ngân hàng mua lại trái phiếu trước hạn và tập trung phát hành kì hạn dài trong thời gian tới, bên cạnh động lực đến từ mặt bằng lãi suất đã giảm tương đối so với thời điểm trước.

Hiện hầu hết các ngân hàng đều đáp ứng quy định mới của thông tư 08/2020/TT-NHNN. Các ngân hàng như Vietcombank, HDBank thuộc nhóm ít các ngân hàng có tỷ lệ nguồn vốn ngắn hạn cho vay trung dài hạn dưới 10% và gần như không chịu ảnh hưởng từ lộ trình mới này.

Theo Thông tư 08/2020/TT-NHNN của Ngân hàng Nhà nước ban hành ngày 14/8/2020 sửa đổi, bổ sung Thông tư 22/2019/TT-NHNN quy định các giới hạn, tỷ lệ đảm bảo an toàn trong hoạt động của ngân hàng, chi nhánh ngân hàng nước ngoài, thì các ngân hàng, chi nhánh ngân hàng nước ngoài phải tuân thủ tỷ lệ tối đa của nguồn vốn ngắn hạn được sử dụng để cho vay trung hạn và dài hạn theo lộ trình:

Từ ngày 01/01/2020 đến hết ngày 30/9/2021: 40%. (Thông tư 22 quy định: Từ ngày 01/01/2020 đến hết ngày 30/9/2020 là 40%; từ ngày 01/10/2020 đến hết ngày 30/9/2021 là 37%).

Từ ngày 01/10/2021 đến hết ngày 30/9/2022: 37%; (Thông tư 22 quy định: Từ ngày 01/10/2021 đến hết ngày 30/9/2022 là 34%).

Từ ngày 01/10/2022 đến hết ngày 30/9/2023: 34%; (Theo Thông tư 22/2019 quy định: Từ ngày 01/10/2022 là 30%).

Và cuối cùng từ ngày 01/10/2023: 30%.