M&A tiếp tục sôi động những tháng đầu năm 2022

Báo cáo mới nhất của Ernst & Young (EY) đã chỉ ra, bất chấp những khó khăn về địa chính trị và tài chính, hoạt động M&A đã phục hồi tích cực trên phạm vi toàn cầu. Trong 6 tháng đầu năm 2022, thị trường ghi nhận 2.274 thương vụ mua bán sáp nhập (M&A), với tổng giá trị 2,02 nghìn tỷ USD, giảm 18% về thương vụ và 27% về giá trị và so với cùng kỳ năm ngoái.

Tuy nhiên, so với giai đoạn trước, hoạt động này vẫn đang đi lên với mức tăng 13% về thương vụ và 35% về giá trị.

Theo phân tích của EY, bản chất các thương vụ M&A xuyên biên giới đang thay đổi nhằm phản ánh mức độ căng thẳng địa chính trị trên toàn thế giới. Trong khi số lượng giao dịch M&A xuyên biên giới sụt giảm xuống 24% trong nửa đầu năm 2022 so với 30% giai đoạn 2015-2019, số thương vụ xuyên biên giới giữa các quốc gia liên thuộc lại chứng kiến mức tăng trưởng đáng kể lên 51% năm 2022 so với tỷ lệ trung bình 42% trong giai đoạn 2015-2019.

Phân tích của EY cũng cho thấy, vốn đầu tư từ Trung Quốc vào Mỹ đã giảm từ con số kỷ lục 27 tỷ USD trong nửa đầu năm 2016 xuống chỉ còn 1,9 tỷ USD, trong khi đầu tư của Bắc Mỹ vào châu Âu lại tăng từ 60 tỷ USD lên 149 tỷ USD trong cùng giai đoạn.

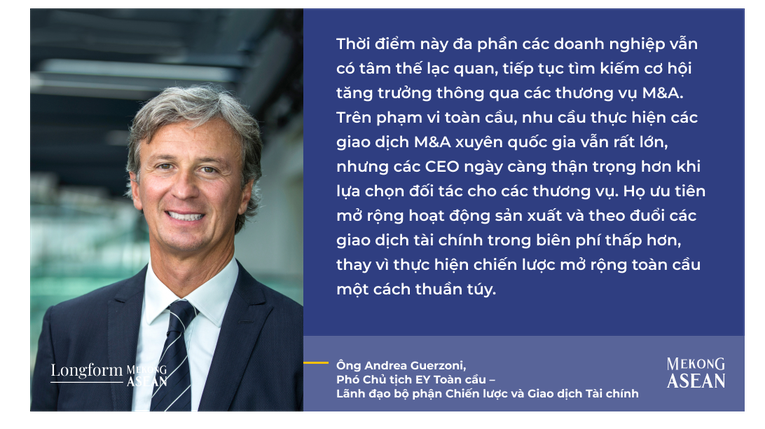

Ông Andrea Guerzoni, Phó Chủ tịch EY Toàn cầu – Lãnh đạo bộ phận Chiến lược và Giao dịch Tài chính, cho biết, nếu loại bỏ các thương vụ M&A theo kiểu mua lại có mục đích đặc biệt (SPAC) diễn ra tương đối sôi động trong nửa đầu năm 2021, hoạt động M&A luôn phải trải qua giai đoạn điều chỉnh trước diễn biến thị trường.

|

Dẫn chứng quốc gia điển hình là Ấn Độ, theo EY, quốc gia này đã khởi đầu năm 2022 vô cùng sôi động, và chỉ xếp sau Mỹ (900 tỷ USD) và Trung Quốc (175 tỷ USD), hai quốc gia thường dẫn đầu các thị trường M&A sôi động nhất. Tổng giá trị các thương vụ M&A từ Ấn Độ ra nước ngoài, từ nước ngoài vào Ấn Độ, và các thương vụ M&A trong nước lên đến 128 tỷ USD, ghi nhận mức tăng mạnh 215% so với mức trung bình trong giai đoạn 2015-2019.

Phân tích của EY cũng cho thấy, cùng với sự bùng nổ hoạt động M&A trong nước của Ấn Độ trong 6 tháng đầu năm 2022 là 107 tỷ USD so với trung bình 21,5 tỷ USD trong giai đoạn 2015-2019, thị trường cũng chứng kiến hàng loạt thương vụ công ty Ấn Độ mua tài sản thuộc sở hữu nước ngoài với tổng giá trị 6,2 tỷ USD so với mức trung bình 2,3 tỷ USD trong giai đoạn 2015-2019.

Tính theo ngành, một lần nữa lĩnh vực Công nghệ đã dẫn dắt hoạt động M&A toàn cầu trong 6 tháng đầu năm 2022. Hoạt động M&A trong lĩnh vực Công nghệ dù giảm 20% so với mức kỷ lục năm 2021 (789 tỷ USD), nhưng vẫn chiếm gần một phần ba (31%) tổng giá trị M&A trên toàn cầu. Các thương vụ tập trung vào các công ty công nghệ hiện đang ở mức gấp đôi so với các giai đoạn trước (tăng 95% so với mức trung bình 322 tỷ USD trong giai đoạn 2015-2019).

Ông Guerzoni cho biết, các chuyên gia phân tích từ lâu đã khẳng định Ấn Độ chính là thị trường M&A lớn tiếp theo. Có vẻ như dự đoán đó cuối cùng đã thành hiện thực. Thị trường Ấn Độ đã nắm bắt được cơ hội vươn lên khi hoạt động M&A sụt giảm ở Trung Quốc.

Theo đó, không thể phủ nhận tầm quan trọng của lĩnh vực Công nghệ trên thị trường M&A. Động lực chính thúc đẩy hoạt động M&A năm 2021 là các thương vụ liên quan tới các dịch vụ dựa trên điện toán đám mây, bảo mật CNTT và phần mềm doanh nghiệp. Những động lực này chưa có dấu hiệu suy giảm trong năm nay.

Tổng giá trị thương vụ giao dịch nửa đầu năm 2022 của Việt Nam gần bằng cả năm 2021

Riêng với thị trường Việt Nam, ông Trần Vinh Dự, Lãnh đạo bộ phận Chiến lược và Giao dịch Tài chính, EY Đông Dương cho biết, hoạt động đầu tư từ quỹ đầu tư tư nhân (PE) và quỹ đầu tư mạo hiểm (VC) tại Việt Nam vẫn tăng trưởng mạnh mẽ trong nửa đầu năm, bất chấp những bất ổn trên thị trường vốn và thị trường nợ. Theo nghiên cứu của EY, tổng giá trị thương vụ giao dịch nửa đầu năm 2022 gần bằng cả năm 2021 (4,97 tỷ USD).

Song, tại Việt Nam, hoạt động M&A trong lĩnh vực công nghệ chưa được như kỳ vọng dù đây vẫn là lĩnh vực thu hút sự quan tâm của các nhà đầu tư.

Báo cáo của EY cho biết, chỉ có 4 thương vụ M&A liên quan đến công nghệ trong nửa đầu năm, so với 7 thương vụ của cùng kỳ năm 2021. Đáng chú ý, 6 tháng đầu năm 2022 ghi nhận một thương vụ khá lớn. OnPoint, đơn vị cung cấp các giải pháp thương mại điện tử tại Việt Nam, công bố gọi vốn thành công 50 triệu USD từ một quỹ đầu tư thành viên của Temasek Holdings. Thỏa thuận này nhắm đến ngành thương mại điện tử đang phát triển nhanh chóng ở Việt Nam và cũng là thương vụ gọi vốn tư nhân lớn trong lĩnh vực hỗ trợ phát triển thương mại điện tử tại Đông Nam Á trong 5 năm qua.

Trong những năm gần đây, những lĩnh vực công nghệ thu hút được lượng vốn đầu tư lớn tại Việt Nam gồm thương mại điện tử, công nghệ tài chính (Fintech), công nghệ giáo dục (Ed-tech), logistics và tự động hóa kinh doanh. Theo đó, chuyên gia EY nhìn nhận, hoạt động này có thể sẽ giảm nhiệt trong 6 tháng cuối năm 2022.

|

Vốn đầu tư tư nhân chắc chắn sẽ thúc đẩy hoạt động M&A, nhưng cần cẩn trọng trước những cú sốc

Trong khi đó, với xu hướng toàn cầu, báo cáo của EY chỉ ra rằng, bất chấp sự bất ổn lan rộng, nền kinh tế toàn cầu đang trong giai đoạn dễ đổ gãy, và sự gia tăng của các quy định pháp lý, hoạt động M&A vẫn đang tiếp tục diễn ra với sự thúc đẩy bởi dòng chảy đặc biệt mạnh mẽ của nguồn vốn tư nhân. Dù các điều kiện trên thị trường vốn bị thắt chặt trong 6 tháng đầu năm 2022, các quỹ đầu tư tư nhân (PE) vẫn nắm trong tay lượng tiền mặt lớn cần được giải ngân trong nửa cuối năm nay.

Ông Guerzoni kỳ vọng, nguồn vốn tư nhân sẽ là động lực chính cho các giao dịch cả về vốn và nợ trong những tháng sắp tới. Bởi nguồn vốn tư nhân đang dồi dào trong khi lãi suất ngân hàng ở mức cao, hy vọng xu hướng này sẽ tiếp tục khẳng định vai trò cơ bản hơn của thị trường vốn tư nhân đối với nền kinh tế toàn cầu. Một trong những rào cản đối với dòng chảy các thương vụ này sẽ xuất hiện nếu các điều kiện thị trường trở nên xấu đi, đến mức các khoản tài trợ nợ dần cạn kiệt hoặc trở nên cực kỳ đắt đỏ.

Hoạt động M&A trên toàn cầu đã chứng tỏ khả năng lấy lại đà tăng trưởng đáng kể, dù phải đối mặt với những khó khăn về địa chính trị. Tuy nhiên, đà tăng trưởng này có thể chịu đựng được các cú sốc tiếp theo hay không vẫn còn là một câu hỏi. Các cú sốc đó có thể là những đợt phong tỏa diện rộng, căng thẳng địa chính trị leo thang, hay một cuộc suy thoái kinh tế, ông Guerzoni lưu ý.

Năm 2022 sẽ là một năm sôi động đối với các giao dịch M&A tại Việt Nam

Trong báo cáo công bố hồi tháng 7 với chủ đề "Các xu hướng M&A Toàn cầu: Cập nhật giữa năm 2022" của PwC, ông Tiong Hooi Ong, Phó Tổng Giám đốc, Lãnh đạo Dịch vụ Tư vấn giao dịch, PwC Việt Nam cho biết, sự phục hồi kinh tế mạnh mẽ của Việt Nam với mức tăng trưởng GDP năm 2022 được dự báo là 6,5% cùng các quy định và chính sách hỗ trợ cho nhà đầu tư, nửa cuối năm 2022 là cơ hội để các nhà kinh doanh đánh giá lại chiến lược và hành động.

Ông Tiong Hooi Ong nhìn nhận, các nhà giao dịch thương vụ đang thích ứng với môi trường kinh doanh mới. Trong đó, biến động ngắn hạn trên thị trường tài chính, áp lực lạm phát, lãi suất tăng nhanh, gián đoạn chuỗi cung ứng và căng thẳng địa chính trị đều có khả năng phát triển thành xu hướng dài hạn.

Đây là thời điểm để các nhà lãnh đạo thực thụ và các nhà giao dịch có năng lực thực hiện các bước đi táo bạo và tạo tiền đề cho năm năm tới, đạt được các mục tiêu quan trọng nhất đối với doanh nghiệp hoặc danh mục đầu tư của họ. Hoạt động M&A có thể là cách để theo đuổi các cơ hội mang lại giá trị trong một nền kinh tế đầy thách thức.

"Bất chấp những trở ngại về kinh tế vĩ mô, năm 2022 sẽ là một năm sôi động đối với các giao dịch M&A tại Việt Nam và thu hút nhiều sự quan tâm của các quỹ đầu tư nước ngoài.

Chúng tôi nhận thấy sự gia tăng của các quyết định chiến lược nhằm tối ưu hóa danh mục đầu tư, khi các nhà giao dịch thoái vốn nhằm tập trung nguồn lực vào việc nâng cao năng lực doanh nghiệp và chuyển đổi các lĩnh vực kinh doanh cốt lõi thông qua M&A", đại diện PwC nhìn nhận.