|

Tại báo cáo cập nhật về ngành dệt may ngày 12/11, CTCP Chứng khoán Mirae Asset cho rằng, mặc dù ngành may mặc tại Việt Nam đang dần cải thiện nhưng khả năng môi trường kinh doanh năm 2024 vẫn sẽ phải đối mặt với những thách thức chủ yếu đến từ những bất ổn về vĩ mô.

KỲ VỌNG TÍN HIỆU TÍCH CỰC

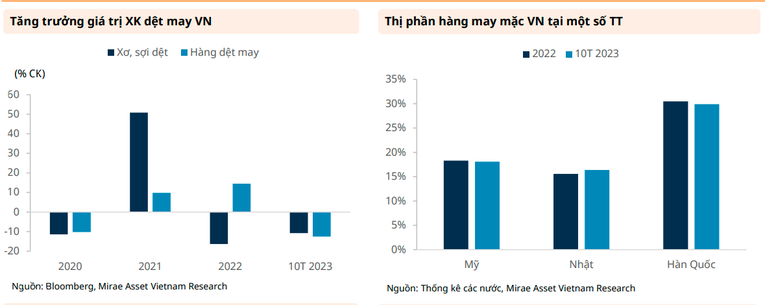

Theo thống kê của Tổng cục Hải quan, trong 10 tháng năm 2023, giá trị xuất khẩu sợi và hàng may mặc lần lượt đạt 3,6 tỷ USD và 27,8 tỷ USD, giảm 10,8% và 12,4% so với cùng kỳ năm ngoái.

Trong đó có một số diễn biến trái chiều về tăng trưởng xuất khẩu tại các thị trường trọng điểm của Việt Nam như hàng xuất sang Mỹ đạt 11 tỷ đồng, giảm 20,6% so với cùng kỳ năm ngoái; sang Hàn Quốc đạt 2,4 tỷ đồng, giảm 3,6%; sang Canada 848,6 triệu USD, giảm 16,6%. Trong khi đó xuất khẩu sang thị trường Nhật Bản tăng nhẹ 0,6%, lên 2,9 tỷ USD.

|

Về xơ, sợi, trong 9 tháng năm 2023, giá trị xuất khẩu sợi từ Việt Nam sang Trung Quốc đạt 1,7 tỷ USD đi ngang so với cùng kỳ và chiếm 53,1% tổng giá trị xuất khẩu sợi tại Việt Nam. Còn về xuất khẩu sợi Việt Nam sang Hàn Quốc, sau 9 tháng đã thu hẹp mức giảm xuống 24,2% so với cùng kỳ, đạt 284 triệu USD..

Nhận định về thị trường giai đoạn cuối năm 2023, đầu năm 2024, chuyên gia Mirae Asset cho rằng, các thị trường chính của ngành dệt may sẽ có sự cải thiện.

Trong quý 3/2023, các thị trường trọng điểm của ngành dệt may Việt Nam nhìn chung ghi nhận mức tăng trưởng GDP khá tốt. Theo World Bank dự báo, tăng trưởng GDP thực năm 2023 của các thị trường trọng điểm của Việt Nam sẽ tiếp tục phục hồi với Mỹ (+1,1%); EU (+0,4%); Nhật Bản (+0,8%); và Trung Quốc (+5,6%).

"Sự tăng trưởng ở các nền kinh tế này sẽ dẫn đến sự phục hồi về thu nhập và nhu cầu. Hơn nữa, nỗi lo về một cuộc suy thoái nghiêm trọng nhiều khả năng sẽ giảm, điều này hỗ trợ việc chi tiêu cho các sản phẩm dệt may", báo cáo viết.

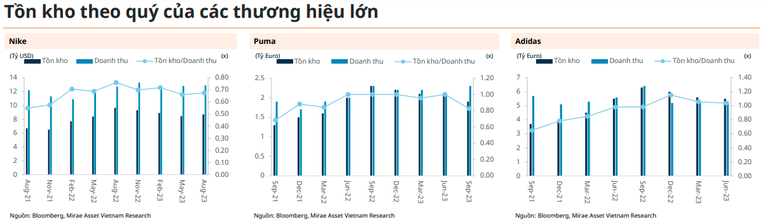

Bên cạnh đó, vào cuối quý 3/2023, tỷ lệ hàng tồn kho trên doanh thu của các thương hiệu lớn như Nike, Inditex, GAP, H&M và Puma duy trì ở mức thấp, trong khi doanh số bán hàng có dấu hiệu tăng trong bối cảnh các kỳ nghỉ lễ (noel, tết nguyên đán) sắp tới. Những tín hiệu tích cực về doanh số bán hàng có thể dẫn đến số lượng đơn đặt hàng tăng lên trong năm 2024.

|

Mặc dù vậy, chuyên gia Mirea Asset vẫn chỉ ra một số thách thức của ngành dệt may như tâm lý tiêu dùng dường như đã suy yếu hơn. "Tại Mỹ - thị trường dệt may trọng điểm của Việt Nam ghi nhận tiền tiết kiệm của hộ gia đình giảm và duy trì ở mức thấp, điều này báo hiệu cho hoạt động tiêu dùng trong tương lai có thể gặp thách thức", chuyên gia đánh giá.

Ngoài ra, cùng với việc dòng vốn FDI vào Việt Nam ngày càng tăng, các doanh nghiệp dệt may sẽ phải chịu áp lực từ chi phí lao động ngày càng tăng. Trong khi, hiện nay người lao động Việt Nam dễ dàng tìm kiếm việc làm ở nước ngoài hơn, điều này càng làm trầm trọng thêm sự cạnh tranh về chi phí nhân công trong nước.

MỘT SỐ DOANH NGHIỆP MAY CÓ TĂNG TRƯỞNG TRONG NĂM 2024

Tại báo cáo, chuyên gia Mirae Asset cũng đưa ra một số nhận định liên quan đến một vài doanh nghiệp dệt may lớn.

Về Tập đoàn Dệt may Việt Nam (Vinatex, Mã: VGT), theo chuyên gia, với vị thế dẫn đầu ngành dệt may Việt Nam, doanh nghiệp này tiếp tục bị ảnh hưởng bởi sự thiếu đơn hàng trong quý 3/2023 với tỷ suất lợi nhuận và doanh thu giảm mạnh.

Công ty ghi nhận doanh thu quý 3 ở mức 4.093 tỷ đồng (giảm 11,1%). Biên lợi nhuận gộp giảm xuống 10,1% và lợi nhuận gộp giảm xuống 412.3 tỷ đồng (giảm 16,3%).

Ngoài ra, lợi nhuận từ công ty liên kết cũng ghi nhận giảm còn 132.4 tỷ đồng (giảm 19,3%). Kéo theo lợi nhuận hoạt động và lợi nhuận sau thuế của Vinatex lần lượt đạt 84,7 tỷ đồng (giảm 58,4%) và 80,5 tỷ đồng (giảm 54,3%).

Với kết quả trên, Mirea Asset dự báo lợi nhuận sau thuế cổ đông kiểm soát của Vinatex cho năm 2023 và 2024 lần lượt là 66,5 tỷ đồng (giảm 89,8%) và tăng trưởng trở lại trong năm 2024 với 416,5 tỷ đồng.

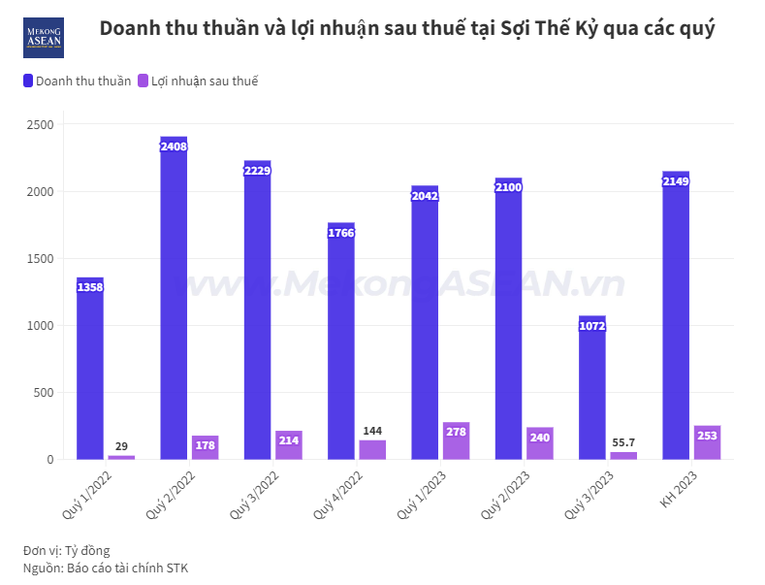

Tại CTCP Sợi Thế Kỷ (Mã: STK), quý 3/2023 công ty này tiếp tục gặp khó khăn với doanh thu giảm 7,2% so với quý liền kề, đạt 378 tỷ đồng. Biên lợi nhuận gộp vẫn ở mức thấp 14,7% , và lợi nhuận gộp giảm đáng kể xuống còn 55,8 tỷ đồng, giảm 38,5% cùng kỳ.

Do đó, đối với năm 2023, chuyên gia Mirae Asset hạ dự báo doanh thu của Sợi Thế Kỷ xuống còn 1.631 tỷ đồng giảm 22,9% do những bất ổn vĩ mô cản trở việc phục hồi nhu cầu sợi và dệt may. Dự phóng lợi nhuận sau thuế năm 2023 ở mức 90,6 tỷ đồng (giảm 62,6%).

|

Trong năm 2024, báo cáo cho rằng, nhu cầu sợi sẽ tiếp tục phục hồi giúp cho sản lượng của STK tăng lên. Ngoài ra, dự án Unitex GĐ1, dự kiến hoàn thành vào quý 1/2024 và đi vào hoạt động từ quý 2, sẽ bổ sung khoảng 18.000 tấn sợi có giá trị cao vào tổng sản lượng của STK.

Do đó, chuyên gia kỳ vọng, doanh thu năm 2024 sẽ tăng đáng kể lên mức 2.704.8 tỷ đồng tăng 65,8% và lợi nhuận sau thuế ở mức 179.4 tỷ đồng tăng 98% so với năm 2023.

Một trong những doanh nghiệp kinh doanh kém khởi sắc nhất quý 3/2023 phải kể đến CTCP Sản xuất Kinh doanh và Xuất nhập khẩu Bình Thạnh (Gilimex, mã: GIL).

Trong kỳ, Gilimex ghi nhận khoản lỗ hoạt động 19,3 tỷ đồng và khoản lỗ ròng 19,7 tỷ đồng. Kéo theo hoạt động 9 tháng 2023, công ty này ghi nhận doanh thu 706 tỷ đồng (giảm 75,7%) và lỗ ròng 63,7 tỷ đồng trong khi cùng kỳ lãi hơn 351 tỷ đồng.

Với tình hình kinh doanh hiện tại, Mirae Asset cho rằng, khi những bất ổn quốc tế gia tăng, con đường phục hồi của Gilimex sẽ vẫn còn nhiều khó khăn. Năm 2023, chuyên gia điều chỉnh doanh thu dự báo đạt 948 tỷ đồng (giảm 70%) với khoản lỗ thuộc về cổ đông kiểm soát 54,5 tỷ đồng (từ khoản lỗ trước đó là 18 tỷ đồng).

Trong năm 2024, Mirae Asset kỳ vọng nhu cầu tại các thị trường trọng điểm sẽ dần phục hồi và dự báo doanh thu GIL đạt 1.264 tỷ đồng (tăng 33,3%) và lợi nhuận sau thuế cho cổ đông kiểm soát 2024 ở mức 52 tỷ đồng.

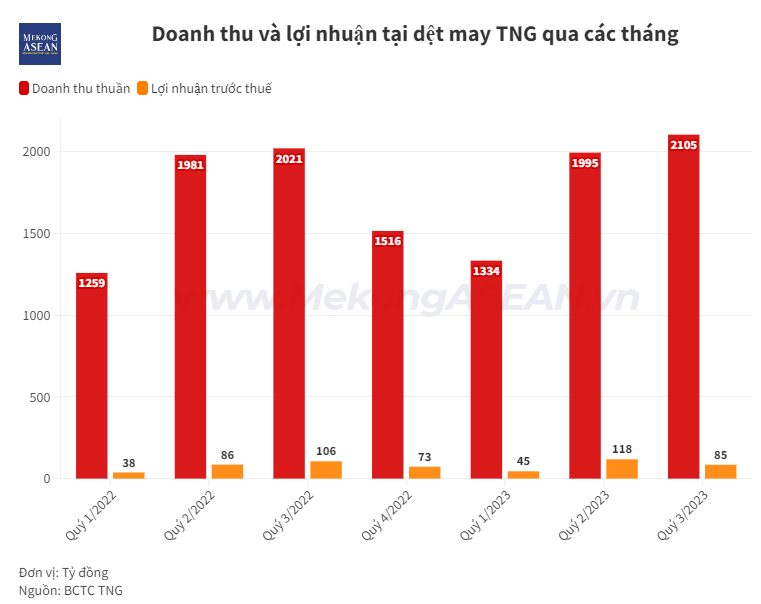

Tại CTCP Đầu tư và Thương mại TNG (mã: TNG), mặc dù may mặc Việt Nam tiếp tục thiếu đơn hàng trong quý 3/2023, nhưng TNG vẫn ghi nhận doanh thu tăng trưởng khi đạt 2.104,7 tỷ đồng; tăng 4,2%.

Tuy nhiên, tỷ suất lợi nhuận gộp vẫn ở mức thấp 13,8% và lợi nhuận gộp giảm xuống còn 290 tỷ đồng (giảm 3,1%). Cùng chi phí tài chính tăng đáng kể lên 93,4 tỷ đồng do lãi suất cao. Kết quả, TNG ghi nhận lợi nhuận sau thuế quý 3/2023 ở mức 69,5 tỷ đồng (giảm 34,5%).

|

Đối với tình hình kinh doanh năm 2023 và 2024, chuyên gia Mirae Asset hạ thấp tỷ suất lợi nhuận dự báo để phản ánh tình trạng thiếu đơn đặt hàng và chi phí tài chính tăng cao, vì lãi suất cao có thể sẽ được duy trì cho đến giữa năm 2024. Do đó, dự báo lợi nhuận sau thuế cổ đông kiểm soát 2023 và 2024 tại dệt may TNG sẽ lần lượt ở mức 217 tỷ đồng (giảm 25,7%) và 341.3 tỷ đồng (tăng 57,3%)