|

Báo cáo công bố ngày 15/7 với chủ đề "Các xu hướng M&A Toàn cầu: Cập nhật giữa năm 2022" của PwC cho biết, hoạt động M&A đã diễn ra chậm lại sau khi đạt mức kỷ lục vào năm 2021. Những biến động kinh tế đã làm chậm lại các thương vụ mua bán và sáp nhập trong nửa đầu năm 2022.

Tuy nhiên, hoạt động giao dịch vừa quay trở lại mức tăng trưởng năm 2019 và dự kiến sẽ đóng một vai trò quan trọng trong chiến lược phát triển của các doanh nghiệp trong 6 tháng tới.

Cụ thể, các nhà giao dịch đã trải qua hoạt động M&A đạt mức cao kỷ lục trên toàn cầu năm 2021, với hơn 60.000 giao dịch giá trị hơn 5.000 tỷ đô la Mỹ. Nửa đầu năm 2022, hoạt động M&A vẫn tiếp tục khởi sắc dù đã xuất hiện nhiều trở ngại kinh tế, bao gồm lạm phát và lãi suất ngân hàng tăng nhanh, cổ phiếu suy giảm và khủng hoảng năng lượng do xung đột Nga - Ukraine.

Báo cáo đã chỉ ra nhiều yếu tố góp phần tạo nên sự tăng trưởng kỷ lục của thị trường M&A vào cuối năm 2021 và nửa đầu năm 2022 - chẳng hạn như khả năng phục hồi của chuỗi cung ứng, tối ưu hóa danh mục đầu tư, Môi trường, Xã hội và Quản trị (ESG) và trên hết là nhu cầu công nghệ để số hóa mô hình kinh doanh.

Tuy nhiên, báo cáo cũng nhấn mạnh rằng, cách tiếp cận trong phương thức thực hiện các giao dịch này sẽ cần phải thay đổi để thích ứng với một môi trường kinh tế không ổn định.

Cụ thể là với mức lạm phát ở nhiều quốc gia đạt mức cao nhất trong 40 năm, các nhà giao dịch thương vụ cần thẩm định doanh nghiệp bằng cách tiếp cận mới - dự báo các kịch bản lạm phát khác nhau và xem xét các tác động đối với thị phần, độ co giãn của giá cả, mối quan hệ với khách hàng và nhà cung cấp, lương thưởng và duy trì nguồn nhân lực.

Ngoài ra, chiến lược nguồn nhân lực của doanh nghiệp sẽ cần được ưu tiên trong bất cứ thương vụ nào vì làn sóng lạm phát tiền lương kỷ lục đang diễn ra trong nhiều thập kỷ, dẫn đến “cuộc đại khủng hoảng nghỉ việc”, tình trạng thiếu hụt kỹ năng, sự tăng cường tham gia của các bên liên quan về tính đa dạng và hòa nhập đều sẽ tác động đến hiệu quả kinh doanh trong tương lai.

Xu hướng M&A trong nửa đầu năm 2022

Mặc dù hoạt động M&A đã diễn ra chậm lại trong nửa đầu năm 2022, nhưng nó chỉ đơn thuần trở lại mức trước đại dịch, với trung bình có khoảng 25.000 thương vụ mỗi nửa năm.

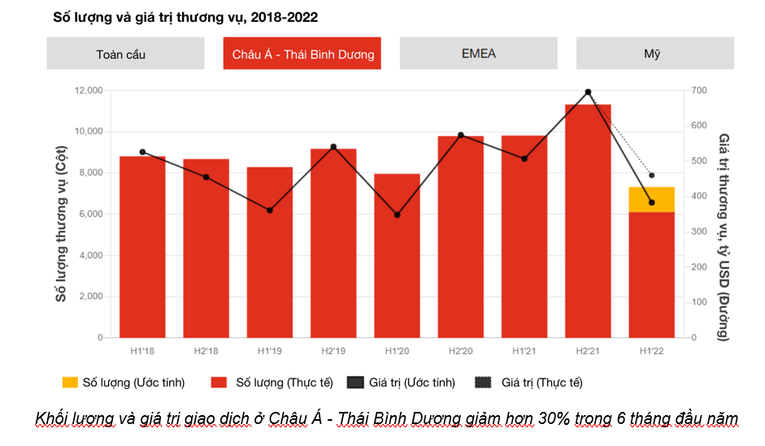

Quá trình thiết lập lại hoạt động M&A đang được thực hiện trên tất cả các khu vực lớn. Châu Á - Thái Bình Dương trải qua sự suy giảm nhiều nhất với khối lượng và giá trị giao dịch đều thấp hơn 30% so với mức đỉnh năm 2021, chủ yếu do những trở ngại kinh tế vĩ mô và các hạn chế phòng dịch được áp dụng trên một số thành phố lớn ở Trung Quốc.

|

Theo đó, giá trị giao dịch cũng đã giảm trở lại mức tương tự như trước đại dịch. Giá trị thương vụ trong nửa đầu năm 2022 xấp xỉ 2.000 tỷ USD, gần gấp đôi so với số liệu ghi nhận trong nửa đầu năm 2020 – giai đoạn kinh tế có nhiều bất ổn.

Tổng số giao dịch quy mô lớn trên toàn cầu đã giảm một phần ba. Tuy nhiên, nửa đầu năm 2022 vẫn có sự góp mặt của các thương vụ lớn. Cụ thể trên thực tế có 4 giao dịch đạt giá trị hơn 50 tỷ USD, so với chỉ một giao dịch trong cả năm 2021.

Quỹ đầu tư tư nhân (PE) mở rộng về cả số lượng và giá trị thương vụ

Theo nghiên cứu của PwC, sự phát triển của mô hình PE đã khiến nó trở thành động cơ thúc đẩy thương vụ M&A - cung cấp một nguồn vốn dồi dào để thực hiện thương vụ. Các PE toàn cầu có lượng tiền dự trữ dồi dào "dry powder" đạt kỷ lục 2.300 tỷ USD vào tháng 6 năm 2022 - gấp ba lần giá trị so với thời điểm diễn ra cuộc khủng hoảng tài chính toàn cầu.

Sự tăng trưởng về vốn này giải thích tại sao tỷ trọng của PE trong hoạt động M&A, từ chiếm khoảng 1/3 tổng giá trị thương vụ cách đây 5 năm, lên gần một nửa tổng giá trị thương vụ hiện nay.

Nhưng PE vẫn không tránh khỏi tác động từ những bất ổn của thị trường. Mặc dù giá trị đầu tư PE đã tăng, nhưng lạm phát và lãi suất ngân hàng tăng nhanh đã khiến việc tạo ra lợi nhuận trở nên khó khăn hơn bao giờ hết. Các PE sẽ cần tận dụng nhiều hơn công nghệ đám mây và phân tích dữ liệu để tăng tốc và cung cấp thông tin tốt hơn cho các quy trình giao dịch cũng như mở rộng hồ sơ đầu tư trong các lĩnh vực và các loại tài sản mới trong quá trình tìm kiếm lợi nhuận.

Xu hướng M&A trong các nhóm ngành

Cũng tại báo cáo, PwC đã chỉ ra các yếu tố và xu hướng kinh tế vĩ mô hiện tại đang ảnh hưởng đến quá trình thực hiện thương vụ của các ngành theo những cách khác nhau:

Thứ nhất, công nghệ, truyền thông và viễn thông. Việc áp dụng kỹ thuật số và công nghệ mới vẫn là một ưu tiên số một. Điều này đã giúp công nghệ, truyền thông và viễn thông dẫn đầu về số lượng đầu tư thương vụ M&A, chiếm hơn một phần tư khối lượng giao dịch và một phần ba giá trị thương vụ trong nửa đầu năm 2022.

PwC kỳ vọng nhu cầu công nghệ sẽ tạo ra cơ hội giao dịch M&A trong công nghệ phần mềm và công nghệ hỗ trợ cơ sở hạ tầng (5G, trung tâm dữ liệu, vũ trụ ảo (metaverse) và các công nghệ liên quan) vào nửa cuối năm 2022.

Thứ hai, dịch vụ tài chính. Báo cáo của PwC chỉ rõ nhu cầu của nhóm ngành này về khả năng số, kết hợp với áp lực liên tục từ các cơ quan quản lý và sự cạnh tranh từ các nền tảng công nghệ và fintech, cho thấy hoạt động M&A sẽ tiếp tục là động lực cho sự chuyển đổi.

Điều đó cũng giải thích tại sao dịch vụ tài chính chỉ đứng sau công nghệ, truyền thông và viễn thông về số lượng thương vụ M&A, chiếm gần 1/4 giá trị thương vụ trong nửa đầu năm 2022. Việc tiếp tục tập trung vào công nghệ, nhu cầu đầu tư bền vững và định giá thấp hơn sẽ giữ cho hoạt động M&A sôi động hơn trong nửa cuối năm.

Thứ ba, thị trường tiêu dùng. Theo PwC, hoạt động M&A trong thị trường tiêu dùng trong sáu tháng tới sẽ gắn chặt với những dấu hiệu kinh tế bất ổn tác động đến niềm tin và chi tiêu của người tiêu dùng. Hành vi tiêu dùng thay đổi sẽ tiếp tục tạo cơ hội cho giao dịch M&A khi các công ty tìm cách chuyển đổi mô hình kinh doanh và định vị lại chính mình để tăng trưởng trong tương lai.

Thứ tư, sản xuất công nghiệp và ô tô. Sự tập trung vào công nghệ và số hóa các mô hình kinh doanh, đầu tư vào chuỗi cung ứng và lực lượng lao động sẽ tạo cơ hội cho hoạt động M&A trong sản xuất công nghiệp và ô tô.

Thứ năm, năng lượng, tiện ích và khai thác. Việc tăng tốc quá trình chuyển đổi năng lượng và tập trung vào an ninh chuỗi cung ứng sẽ thúc đẩy giao dịch M&A trong các lĩnh vực khoáng sản quan trọng và cung cấp năng lượng quốc gia trong nửa cuối năm 2022.

Thứ sáu, y tế. Các chuyên gia PwC chỉ ra rằng, nhu cầu cao về công nghệ sinh học và công nghệ cải tiến mới - chẳng hạn như vắc-xin mRNA, liệu pháp gen và chăm sóc sức khỏe từ xa đang thu hút sự quan tâm của các nhà đầu tư. Để đạt được các mục tiêu tăng trưởng, các công ty dược lớn có thể sẽ thực hiện nhiều giao dịch nhỏ hơn để tránh sự kiểm soát và quy định phức tạp mà các giao dịch lớn hơn có thể mang lại.

Trong khi đó, chia sẻ về hoạt động M&A tại Việt Nam, ông Tiong Hooi Ong, Phó Tổng Giám đốc, Lãnh đạo Dịch vụ Tư vấn giao dịch, PwC Việt Nam cho biết, sự phục hồi kinh tế mạnh mẽ của Việt Nam với mức tăng trưởng GDP năm 2022 được dự báo là 6,5% cùng các quy định và chính sách hỗ trợ cho nhà đầu tư, nửa cuối năm 2022 là cơ hội để các nhà kinh doanh đánh giá lại chiến lược và hành động.

Ông Tiong Hooi Ong nhìn nhận, các nhà giao dịch thương vụ đang thích ứng với môi trường kinh doanh mới. Trong đó, biến động ngắn hạn trên thị trường tài chính, áp lực lạm phát, lãi suất tăng nhanh, gián đoạn chuỗi cung ứng và căng thẳng địa chính trị đều có khả năng phát triển thành xu hướng dài hạn.

Đây là thời điểm để các nhà lãnh đạo thực thụ và các nhà giao dịch có năng lực thực hiện các bước đi táo bạo và tạo tiền đề cho năm năm tới, đạt được các mục tiêu quan trọng nhất đối với doanh nghiệp hoặc danh mục đầu tư của họ. Hoạt động M&A có thể là cách để theo đuổi các cơ hội mang lại giá trị trong một nền kinh tế đầy thách thức.

Bất chấp những trở ngại về kinh tế vĩ mô, năm 2022 sẽ là một năm sôi động đối với các giao dịch M&A tại Việt Nam và thu hút nhiều sự quan tâm của các quỹ đầu tư nước ngoài.

Chúng tôi nhận thấy sự gia tăng của các quyết định chiến lược nhằm tối ưu hóa danh mục đầu tư, khi các nhà giao dịch thoái vốn nhằm tập trung nguồn lực vào việc nâng cao năng lực doanh nghiệp và chuyển đổi các lĩnh vực kinh doanh cốt lõi thông qua M&A.