|

| BOT Xa lộ Hà Nội do CII làm chủ đầu tư. |

CTCP Đầu tư Hạ tầng Kỹ thuật TP HCM (mã CII) ngày 3/4 công bố nghị quyết HĐQT về việc thông qua một số nội dung để trình ĐHĐCĐ thường niên, dự kiến tổ chức vào ngày 26/4 tại TP HCM.

Nội dung thứ nhất là điều chỉnh tỷ lệ chi trả cổ tức bằng tiền mặt cho năm 2022 và năm 2023 lên 15%, thay vì 12% như dự tính trước đó.

Nội dung thứ hai là phương án phát hành trái phiếu chuyển đổi với tổng giá trị 4.500 tỷ đồng.

Cụ thể công ty muốn phát hành 2 gói. Một là phát hành các trái phiếu chuyển đổi ra công chúng với tổng khối lượng hơn 25,2 triệu trái phiếu, giá phát hành 100.000 đồng/trái phiếu. Thời gian phát hành trong năm nay, sau khi được UBCKNN chấp thuận.

Tỷ lệ thực hiện quyền là 10:1, tức cổ đông sở hữu cứ 10 cổ phiếu được quyền mua một trái phiếu.

Trái phiếu có kỳ hạn 10 năm, được trả lãi 3 tháng một lần. Lãi suất áp dụng kết hợp giữa lãi suất cố định và lãi suất thả nổi. Với 4 kỳ tính lãi đầu tiên, lãi suất áp dụng cố định là 10%/năm, những kỳ tiếp theo sẽ được áp dụng lãi suất thả nổi.

Trái phiếu có thể được chuyển đổi thành cổ phần phổ thông trong 10 đợt, bắt đầu sau 12 tháng kể từ ngày phát hành; và cổ phần này sẽ được tự do chuyển nhượng. Tỷ lệ chuyển đổi là 1:10 (mỗi trái phiếu được chuyển đổi thành 10 cổ phần phổ thông).

Theo CII, tổng số tiền thu được hơn 2.522 tỷ đồng sẽ dùng để góp vốn vào CTCP Đầu tư Xây dựng Xa lộ Hà Nội và/hoặc đầu tư vào trái phiếu doanh nghiệp do công ty này phát hành với số tiền tối đa là 2.400 tỷ đồng.

Số tiền còn lại sẽ dự kiến góp vốn hoặc đầu tư vào trái phiếu do Công ty TNHH MTV BOT tỉnh Ninh Thuận phát hành riêng lẻ, số tiền tối đa đầu tư là 1.200 tỷ đồng.

Với gói thứ 2, CII dự kiến phát hành hơn 19,77 triệu trái phiếu chuyển đổi ra công chúng với giá phát hành 100.000 đồng/trái phiếu.

Tỷ lệ thực hiện quyền là 20:1, tức cổ đông sở hữu cứ 20 cổ phiếu được quyền mua một trái phiếu. Trái phiếu có kỳ hạn 10 năm, cứ 3 tháng tính lãi một lần. Trái phiếu cũng được áp dụng giữa lãi suất cố định và lãi suất thả nổi. Với 4 kỳ tính lãi đầu tiên, lãi suất áp dụng cố định là 10%/năm, những kỳ tiếp theo sẽ được áp dụng lãi suất thả nổi.

Trái phiếu cũng có thể chuyển đổi thành cổ phần phổ thông trong 10 đợt, bắt đầu sau 12 tháng kể từ ngày phát hành; và cổ phần này sẽ được tự do chuyển nhượng. Tỷ lệ chuyển đổi là 1:10 (mỗi trái phiếu được chuyển đổi thành 10 cổ phần phổ thông).

Trong tổng số tiền dự kiến thu được hơn 1.977 tỷ đồng, CII sẽ dùng 500 tỷ đồng để thanh toán trái phiếu có mã CIIB2024009, 590 tỷ đồng để thanh toán trái phiếu có mã CIIB2124001. Đây là hai mã trái phiếu được phát hành lần lượt vào tháng 12/2020 và tháng 4/2021.

Đồng thời, CII dự kiến sử dụng số tiền đó góp vốn hoặc/và đầu tư trái phiếu do Công ty TNHH MTV BOT tỉnh Ninh Thuận phát hành riêng lẻ với số tiền tối đa là 1.200 tỷ đồng.

|

| CII huy động vốn với mục tiêu vừa trả nợ vừa thu hồi vốn. |

Giúp sớm thu hồi vốn tại các dự án BOT

CII cho biết, hiện công ty đang sở hữu 7 dự án BOT giao thông, trực tiếp hoặc gián tiếp qua CTCP Đầu tư Cầu Đường CH (CII B&R). Tính đến 31/12/2022, tổng vốn đầu tư chưa thu hồi của CII tại các dự án BOT đạt khoảng 20.844 tỷ đồng. Trong đó, vốn chủ sở hữu của CII và CII B&R là 9.277 tỷ đồng và vốn vay là 11.567 tỷ đồng.

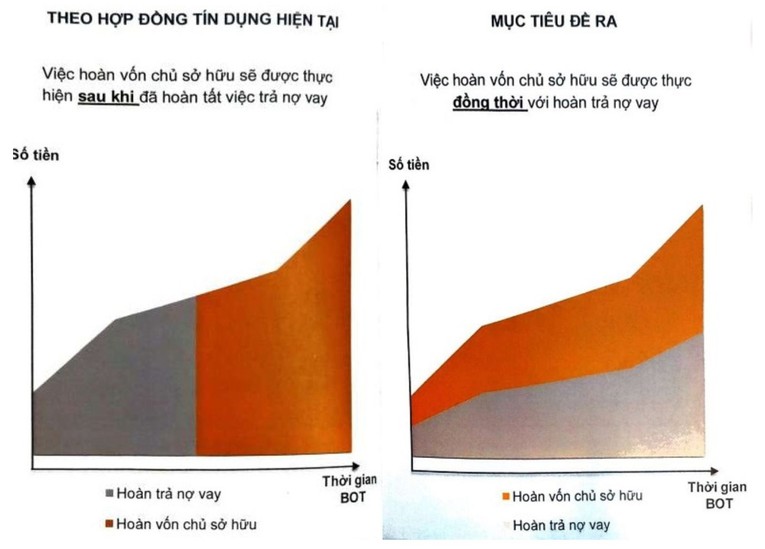

Nguồn thu của CII và CII B&R từ các dự án BOT đang có đặc điểm là vốn và lợi nhuận đầu tư được thu hồi chủ yếu vào cuối chu kỳ dự án; và số tiền thu được ở giai đoạn cuối dự án là rất lớn. Tuy nhiên thời gian thu hồi vốn lại khá dài (thông thường trên 10 năm).

Theo nguyên tắc cấp tín dụng với các khoản vay liên quan đến dự án BOT, các tổ chức tín dụng có quyền ưu tiên thu trước gốc và lãi vay từ dòng tiền ròng của dự án trước khi công ty hoàn trả lợi nhuận và vốn chủ sở hữu cho nhà đầu tư.

Vì vậy, theo CII, với việc tái cấu trúc các khoản nợ bằng hai gói trái phiếu chuyển đổi sẽ giúp sớm thu hồi vốn chủ sở hữu đã đầu tư vào các dự án BOT, tạo dòng tiền ổn định để chia cổ tức cho cổ đông 3 tháng một lần, với tỷ lệ chi trả bình quân đạt hơn 15%/năm, trả lãi và gốc trái phiếu.