|

| Mảng sữa đậu nành của Đường Quảng Ngãi được dự báo khó đột phá. |

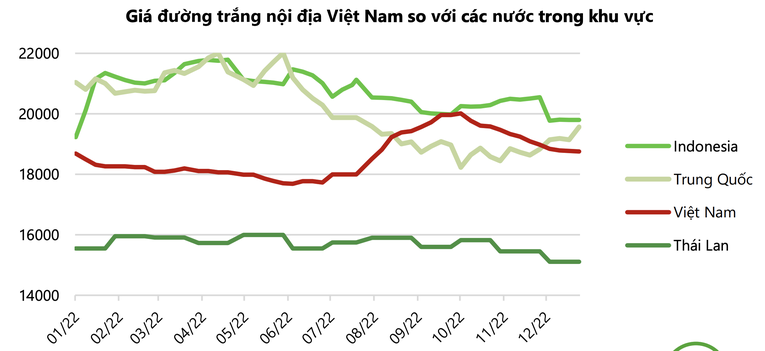

Trong báo cáo ngành mía đường vừa cập nhật, Chứng khoán Vietcombank (VCBS) thông tin, giá đường tinh luyện RS năm 2023 sẽ vẫn duy trì ở mức cao, dao động trung bình quanh 18.000 – 18.500 VND/kg.

Nhu cầu đường toàn Việt Nam dự kiến tăng nhẹ lên mức 2,3 – 2,4 triệu tấn/năm; giá đường nhập khẩu kém cạnh tranh sau áp thuế; giá đường nhập khẩu từ Thái Lan và có nguồn gốc Thái Lan (Lào, Campuchia) sau khi áp thuế chống bán phá giá ước tính khoảng 22.000 VND/kg, cao hơn giá đường Trung Quốc, Indonesia và Việt Nam từ 10-15%.

|

Trong bối cảnh giá đường vẫn neo ở mức cao, các doanh nghiệp trong ngành đều sẽ được hưởng lợi. Tuy nhiên với thế mạnh và tình hình hoạt động của mỗi công ty, triển vọng không giống nhau.

Với Đường Quảng Ngãi (QNS), VCBS nhận định, mảng đường giảm tốc trong khi mảng sữa chưa thực sự đột phá.

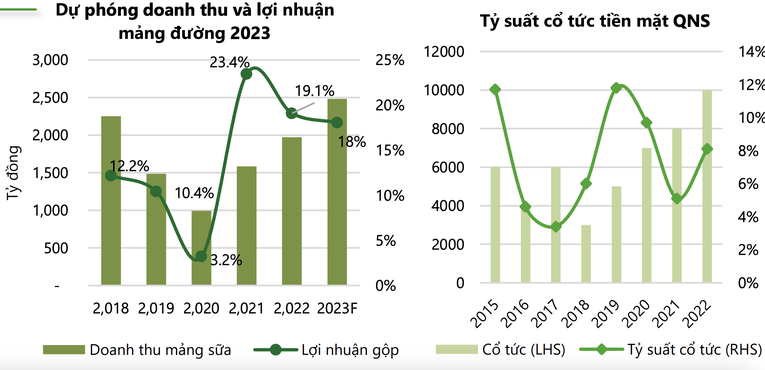

Cụ thể, trong năm 2023, sản lượng đường tinh luyện RS của QNS được dự phóng tăng trưởng khả quan, đạt 160.000 tấn (+23% so với cùng kỳ) nhờ mở rộng diện tích vùng nguyên liệu đáng kể. Trong khi đó, lượng đường RE (đường cao cấp) được giả định sẽ đi ngang (khoảng 20.000 tấn/năm) do khả năng gia tăng hạn ngạch nhập khẩu của công ty chưa rõ ràng.

Tuy nhiên, tỷ suất biên gộp của mảng đường sẽ tiếp tục giảm do chi phí mua mía năm 2023 đã được nâng lên mức 1,05 triệu đồng/tấn (tăng 11% so với năm 2022) và giá đường khó có thể tăng mạnh (tăng 2%). Cho cả năm 2023, VCBS giả định biên lợi nhuận mảng này khoảng 18% (- 110 điểm cơ bản từ mức 19,1% cùng kỳ).

Mảng sữa đậu nành cũng được dự báo khó có sự đột phá dù giá nguyên vật liệu có giảm. Theo ban lãnh đạo công ty, sản lượng tiêu thụ sữa đậu nành trong 2023 ước tính đi ngang so với cùng kỳ do triển vọng nhu cầu kém tích cực, ước tính khoảng 270 triệu lít.

Về biên lợi nhuận, giá đậu nành thế giới dự kiến giảm 8% so với cùng kỳ nhưng QNS sẽ không hưởng lợi nhiều từ xu hướng này do công ty đã nhập trước 50% nguyên liệu đầu vào từ cuối 2022. Cho nửa sau 2023, nhóm phân tích ước tính lợi nhuận gộp mảng sữa có thể hồi phục dần về mức 41% nhờ giá nguyên vật liệu đầu vào giảm so với 2 quý đầu năm.

Trong kế hoạch phân phối lợi nhuận, QNS dự kiến duy trì tỷ lệ chi trả cổ tức ở mức 30%/ mệnh giá cho năm 2022, tương ứng với tỷ suất cổ tức 7,9%. Đây là một mức tương đối hấp dẫn trong bối cảnh chung còn nhiều biến động và định giá của QNS đang ở mức phù hợp thị trường (P/E 10,7x – tương đương mức trung bình 5 năm).

|

| Dự phóng doanh thu, lợi nhuận và tỷ suất cổ tức tiền mặt của QNS. |

Với Mía đường Sơn La (SLS), sản lượng đường bán ra toàn niên vụ 2022/2023 dự kiến tăng 60% so với cùng kỳ. Theo SLS, sản lượng đường RS năm 2023 của công ty ước tính đạt 68.000 tấn (+6% so với cùng kỳ) do diện tích vùng nguyên liệu mở rộng và năng suất mía thu hoạch tăng cao.

Cùng với lượng tồn kho kỷ lục cuối tháng 6/2022, VCBS ước tính lượng RS tiêu thụ toàn niên vụ của SLS có thể lên đến 84.700 tấn, tăng 62% so với cùng kỳ nhờ nhu cầu đầu ra tốt.

SLS có lợi thế so với các doanh nghiệp mía đường khác do vùng nguyên liệu gần nên giá thành sản xuất thấp. Niên vụ 2022/2023, giá thu mua mía cả nước tăng cao do thiếu mía nguyên liệu, tuy nhiên SLS vẫn duy trì được mức thu mua mía thấp nhờ liên kết chặt chẽ với người nông dân.

Cho cả năm 2023, VCBS ước tính biên lợi nhuận gộp mảng đường của SLS đạt 27,5% (giảm 200 điểm cơ bản so với mức 29,6% của 2022) với giả định giá mía đầu vào cao hơn 6% so với cùng kỳ.

SLS là doanh nghiệp có lịch sử trả cổ tức rất cao, lên đến 100% với những năm kết quả kinh doanh vượt trội như niên vụ 2021/2022. Với kết quả kinh doanh 2 quý niên độ vụ 2022/2023 đã vượt 2,5 lần kế hoạch đề ra, SLS khả năng sẽ tiếp tục có một năm mạnh tay chi trả cổ tức.

CTCP Thành Thành Công – Biên Hoà (TTC AgriS, mã SBT) được kỳ vọng tăng trưởng sản lượng nhờ mở rộng vùng nguyên liệu và kênh xuất khẩu. Lũy kế 6 tháng niên vụ 2022/2023, sản lượng tiêu thụ đường của SBT tăng trưởng đáng kể, trong đó, kênh xuất khẩu tăng mạnh nhất (+70% so với cùng kỳ), kênh B2B +26%.

Việc Trung Quốc mở cửa trong 2023, nhu cầu phục hồi mạnh song nguồn cung trong nước giảm sẽ giúp SBT có cơ hội gia tăng xuất khẩu vào thị trường này. Giai đoạn 2021-2025, SBT tập trung mở rộng vùng nguyên liệu tại Úc đến 20.000 ha. Tháng 8/2022, công ty đưa vào vận hành 1.244 ha, năng suất thu hoạch dự kiến trung bình 900 tấn mía/ngày. Trong niên độ 2022/2023, công ty đẩy nhanh tiến độ với mục tiêu 5.000 ha, đây sẽ là tiền đề để doanh nghiệp mở rộng trong dài hạn.

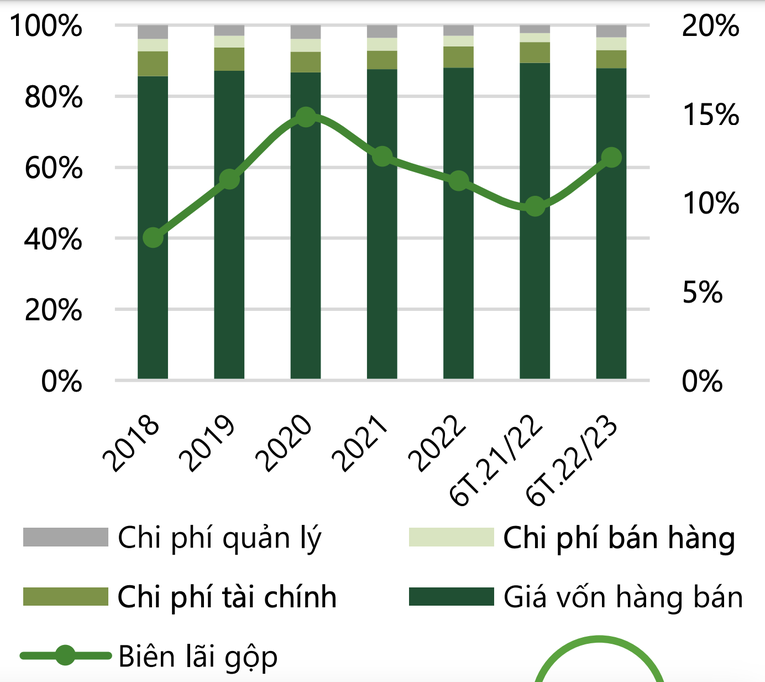

Tuy nhiên, chi phí tài chính và nguyên vật liệu tăng cao sẽ kìm hãm tăng trưởng lợi nhuận sau thuế. Với chi phí sản xuất, SBT chỉ tự chủ 53% vùng nguyên liệu, do đó công ty sẽ chịu áp lực từ việc giá thu mua mía gia tăng trong thời gian gần đây.

|

| Cơ cấu chi phí của SBT. |

Về chi phí tài chính, tại thời điểm 31/12/2022, quy mô nợ vay của SBT đã tăng mạnh 42% so với cùng kỳ, trong đó đặc biệt là nợ vay ngắn hạn (+71% so với cùng kỳ, tương đương với 30% quy mô tổng tài sản), do hợp nhất đơn vị thành viên Global Mind Australia. Vì thời gian đầu tư vùng nguyên liệu kéo dài, VCBS cho rằng SBT chưa thể có sự tăng trưởng doanh thu đột phá ngay, trong khi gánh nặng nợ vay sẽ là lớn trong các năm tới.