|

Chứng khoán Rồng Việt (VDSC) trong báo cáo vĩ mô tháng 4 nhìn nhận, 2 vấn đề nổi bật trong điều hành chính sách tiền tệ trong quý 1/2024 là: Áp lực tỷ giá tăng mạnh trong quý đầu năm ảnh hưởng đến mục tiêu ổn định thị trường tiền tệ và nhu cầu vốn trong nền kinh tế yếu dẫn đến dư thừa thanh khoản trên thị trường liên ngân hàng.

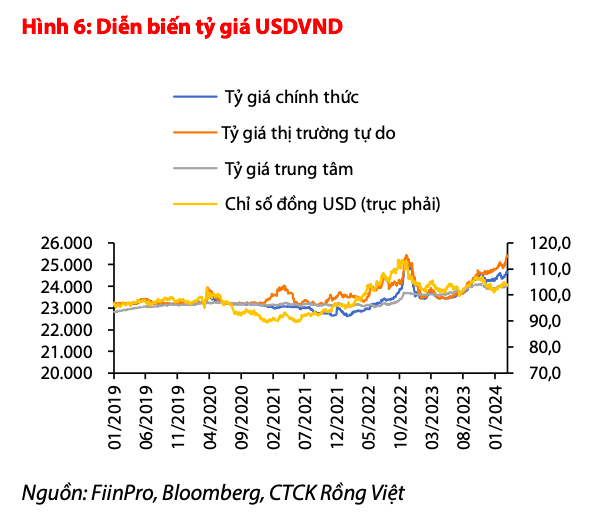

Đối với vấn đề tỷ giá, VDSC vẫn bảo lưu quan điểm tiền đồng có thể mất giá khoảng 3% trong nửa đầu năm 2024. Hiện tại, tỷ giá trên thị trường liên ngân hàng đã vượt ngưỡng tâm lý là 25.000 đồng/USD. Tỷ giá niêm yết của Vietcombank đã tăng lên 25.130 đồng/USD tại phiên giao dịch ngày 3/4, tăng 2,9% so với cuối năm 2024.

"Tỷ giá trên thị trường vượt đỉnh cũ đã thiết lập vào tháng 11/2022, đà tăng này có thể tiếp diễn đưa tỷ giá trên thị trường liên ngân hàng lên sát ngưỡng 25.500 đồng/USD như mức neo của tỷ giá trên thị trường tự do. Tuy nhiên, chúng tôi vẫn kỳ vọng áp lực tỷ giá sẽ hạ nhiệt trong nửa sau của quý 2 khi Cục Dự trữ Liên bang Mỹ (Fed) bắt đầu cắt giảm lãi suất," VDSC dự báo.

|

Đối với vấn đề dư thừa thanh khoản trên thị trường liên ngân hàng, theo VDSC, để ứng phó, NHNN đã hút về một lượng tiền với quy mô khoảng 163,5 nghìn tỷ đồng trên thị trường mở, tính đến ngày 3/4/2024.

Việc hút ròng qua kênh tín phiếu NHNN được kích hoạt từ 11/03 và duy trì hơn nửa tháng qua, lãi suất bình quân là 1,5%/năm và kỳ hạn là 28 ngày. Lượng tín phiếu NHNN đang lưu hành trên thị trường là 172,0 nghìn tỷ đồng, sẽ đáo hạn dần trong tháng 4/2024.

Ở chiều ngược lại, NHNN có động thái bơm tiền qua kênh thị trường mở trong hai phiên giao dịch đầu tháng 4 với quy mô khoảng 8,5 nghìn tỷ đồng, lãi suất cho vay kỳ hạn 7 ngày là 4%/năm.

"Vào tháng 4/2023, sau một đợt hút ròng với kỳ hạn dài mà tiền chưa quay trở lại hệ thống, NHNN cũng có hành động tương tự khi thực hiện bơm tiền qua nghiệp vụ mua kỳ hạn để đảm bảo thanh khoản cho hệ thống nên chúng tôi cho rằng hoạt động điều tiết của NHNN trên thị trường mở không phải là vấn đề đáng quan ngại," VDSC nhận định.

Lạc quan độ trễ của chính sách nới lỏng tiền tệ

Xem xét các kênh vốn khác của nền kinh tế, VDSC cho rằng thị trường trái phiếu doanh nghiệp tiếp tục trầm lắng trong quý 1/2024. Báo cáo trích thống kê của FiinPro, tổng giá trị phát hành mới đạt khoảng 19 nghìn tỷ đồng, giảm 36% so với cùng kỳ. Ở kênh trái phiếu Chính phủ, quy mô phát hành trái phiếu Chính phủ đạt khoảng 73 nghìn tỷ đồng trong Q1/2024, chỉ đạt 57,3% so với kế hoạch, giảm khoảng 30% so với cùng kỳ.

Trái với kênh cho vay qua hệ thống ngân hàng, lợi suất của trái phiếu doanh nghiệp có xu hướng tăng trong quý đầu năm, một phần do việc phát hành trái phiếu doanh nghiệp trong quý đầu năm nay vắng bóng nhóm ngân hàng.

Trong khi đó, lợi suất trái phiếu Chính phủ sau nhịp giảm trong 2 tháng đầu năm cũng đã phục hồi trở lại trong tháng 3/2024. Diễn biến này song hành với áp lực tỷ giá leo thang và NHNN thực hiện hút bớt thanh khoản hệ thống. Tính đến ngày 3/4/2024, lợi suất trái phiếu Chính phủ tăng khoảng 0,1 - 0,5 điểm % so với đầu năm, trong đó mức tăng thấp ở kỳ hạn 2-3 năm và tăng nhiều hơn ở kỳ hạn 5-10 năm.

"Việc lợi suất trái phiếu Chính phủ tăng trở lại có thể hàm ý rằng đợt cắt giảm lãi suất huy động trên thị trường 1 có thể đã kết thúc trong quý 1/2024. Câu hỏi đang chờ đợi trong quý 2 và cả thời gian còn lại của năm là mức độ phục hồi của nhu cầu vốn trong nền kinh tế", VDSC đánh giá.

Theo ước tính của Tổng cục Thống kê, tăng trưởng tín dụng tính đến 25/03/2024 đạt 0,26% so với cuối năm trước. Mức tăng trưởng trong hoạt động cho vay của nền kinh tế trong quý 1/2024 như vậy là thấp hơn đáng kể so với diễn biến các năm trước (trung bình 5 năm giai đoạn 2019-2023, tín dụng tăng 3,2% so với đầu năm).

Hiện tại, mặt bằng lãi suất trên thị trường 1 đã giảm cả ở chiều huy động và cho vay. Theo thống kê của NHNN, lãi suất huy động giảm chậm hơn lãi suất cho vay trong quý 1/2024, giảm lần lượt 0,4 điểm % cơ bản và 0,6 điểm % so với đầu năm.

VDSC cũng quan sát thấy nhiều ngân hàng tích cực đưa ra các ưu đãi nhằm kích thích nhu cầu vay vốn. Cùng với hoạt động kinh tế quý 1 vẫn tạo tiền đề cho sự cải thiện trong các quý tới, nhóm phân tích duy trì quan điểm lạc quan trong thận trọng rằng doanh nghiệp và người dân sẽ "thẩm thấu" được tác động trễ của chính sách nới lỏng tiền tệ trong các quý tới, từ đó bộc lộ được qua hành vi tăng tiêu dùng và đầu tư.