|

| Thiết kế Vinhomes Golden Avenue tại Móng Cái, Quảng Ninh. |

Trong báo cáo phân tích về CTCP Vinhomes (mã chứng khóa VHM) cập nhật ngày 25/9, VNDirect đưa quan điểm thận trọng về triển vọng tiêu thụ của thị trường bất động sản trong thời gian còn lại của năm 2023, do mặt bằng lãi suất cho vay hiện tại vẫn chưa đủ hấp dẫn đối với phần đông người mua nhà, giá nhà trong phân khúc có nhu cầu ở thực vẫn cao do thiếu cung, việc cởi bỏ các nút thắt pháp lý cần thêm thời gian để tạo ra tác động thực tế lên thị trường.

Do đó, công ty chứng khoán cho rằng doanh thu của VHM sẽ giảm tốc trong nửa cuối năm nay, sau đà tăng trưởng mạnh mẽ trong nửa cuối 2022 và nửa đầu 2023. Doanh thu của VHM được dự báo sẽ đạt 105.900 tỷ đồng trong cả năm 2023, tương đương với mức tăng trưởng 70% so với năm 2022. Lợi nhuận ròng ước tính tăng 27%, đạt 36.500 tỷ đồng.

Bước sang giai đoạn 2023-2024, VNDirect cho rằng các điều kiện thuận lợi hơn cho thị trường bất động sản sẽ hỗ trợ tốt hơn cho việc bán hàng của Vinhomes.

Mở bán 3 dự án nhà ở xã hội trong nửa cuối năm 2023

Trong thời gian từ tháng 6 đến tháng 8/2023, VHM đã cho ra mắt thị trường thêm 3 dự án: Vinhomes Sky Park tại Bắc Giang, nhắm đến đối tượng khách hàng là người dân địa phương và chuyên gia làm việc tại thành phố; Glory Heights - một phân khu thuộc dự án Vinhomes Grand Park (Thủ Đức, TP HCM), cung cấp dịch vụ xây dựng và bán hàng cho Mitsubishi.

Theo VNDirect, thị trường cho thấy phản ứng tích cực đối với các dự án này, với tỷ lệ hấp thụ cao đạt được trong chỉ trong khoảng thời gian ngắn. Tại Vinhomes Sky Park, 296/400 căn hộ đã được bán tính đến thời điểm cuối tháng 6; tại Glory Heights 2.000 căn hộ (gần 90% tổng số lượng sản phẩm đang được cung ra thị trường) đã bán hết trong vòng một ngày rưỡi.

Ngoài ra, Mega Grand World - dự án khu phức hợp giải trí và thương mại quy mô lớn nằm trên vị trí giáp ranh giữa Vinhomes Ocean Park 2 và Vinhomes Ocean Park 3 dự kiến sẽ được ra mắt vào tháng 12/2023, bắt đầu với phân khu Venice.

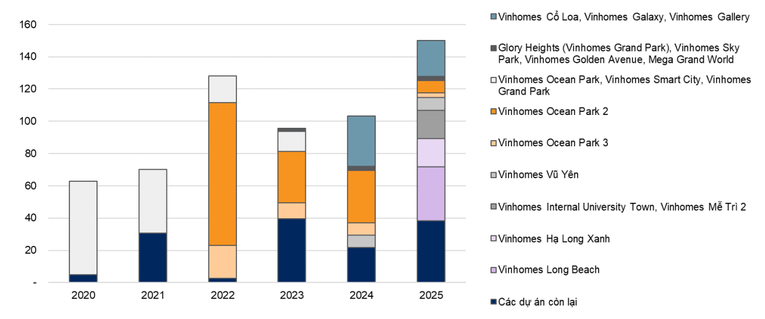

Cùng với các dự án khác dự kiến được mở bán trong giai đoạn 2024-2025 như Vinhomes Cổ Loa, Vinhomes Mễ Trì 2 ở Hà Nội, Vinhomes Vũ Yên ở Hải Phòng, Vinhomes Long Beach…, VNDirect ước tính doanh thu bán trước của VHM sẽ đạt 103.200 tỷ đồng trong năm 2024, tăng 8% so với 2023; 150.200 tỷ đồng trong năm 2025, tăng 45,5% so với 2024. Trong đó, mức tăng trưởng lớn trong năm 2025 chủ yếu đến từ các dự án Vinhomes Hạ Long Xanh (Quảng Ninh) và Vinhomes Long Beach (Cần Giờ, TP HCM).

Cùng với doanh thu tăng trưởng, VNDirect cho rằng môi trường lãi suất thấp hơn sẽ giúp VHM cải thiện biên lợi nhuận ròng. Công ty chứng khoán dự báo lợi nhuận ròng của doanh nghiệp sẽ tăng lần lượt 14,6%/32,9% so với cùng kỳ trong năm 2024-2025, đạt 41.900 tỷ đồng và 55.700 tỷ đồng.

|

| VNDirect dự báo doanh thu bán trước của VHM. Đơn vị: Nghìn tỷ đồng |

Bên cạnh đó, VHM còn là một trong các chủ đầu tư tích cực tham gia xây dựng nhà ở xã hội, với 4 dự án đã được phê duyệt quy hoạch 1/500. Trong đó, dự án ở khu công nghiệp Nam Tràng Cát (Hải An, Hải Phòng), dự án được xây trên một phần diện tích của Vinhomes Star City (Thanh Hóa) và dự án ở Đông Hà (Quảng Trị) dự kiến sẽ được mở bán trong nửa cuối năm 2023. VNDirect ước tính ba dự án trên sẽ mang lại khoảng 2.200 tỷ đồng giá trị hợp đồng ký mới trong giai đoạn 2024-2025.

P/B phù hợp để đầu tư

VNDirect ưa thích cổ phiếu VHM vì Vinhomes là nhà phát triển bất động sản hàng đầu cả nước, chiếm 26% thị phần trên tất cả các phân khúc, 40% tại phân khúc trung cấp và 42% tại phân khúc cao cấp, 35% đối với bất động sản liền thổ, tính đến cuối quý 2/2023.

Doanh nghiệp hiện đang sở hữu quỹ đất quy mô lên đến 17.800 ha, hầu hết được phân bổ tại những vị trí trung tâm đắc địa hoặc có tiềm năng phát triển du lịch. Năng lực triển khai dự án theo sát kế hoạch của Vinhomes cũng là một điểm cộng.

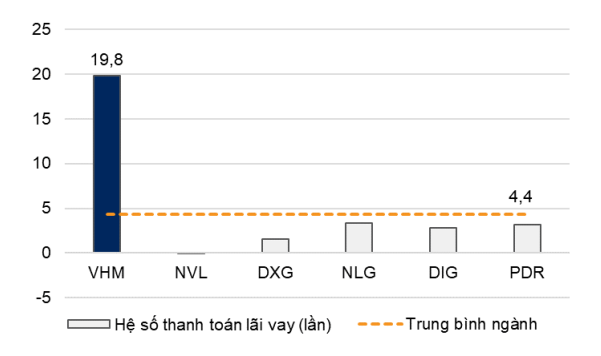

So với các công ty cùng ngành, VHM nằm trong top sở hữu bảng cân đối lành mạnh với tỷ lệ D/E duy trì ở quanh mức 0,2 lần trong vòng 3 năm trở lại đây, thấp hơn nhiều so với mức trung bình ngành là 0,4 lần. Hệ số thanh toán lãi vay ở mức 19,8 lần trong 6 tháng đầu năm 2023, cao hơn đáng kể so với mức trung bình ngành là 4,4 lần. Những yếu tố này giúp giảm thiểu các rủi ro liên quan đến thanh khoản.

|

| Hệ số thanh toán lãi vay của VHM so với các công ty cùng ngành trong 6 tháng đầu năm 2023. |

Với P/B mục tiêu cho trung bình giá trị sổ sách giai đoạn nửa cuối 2023 nửa đầu 2024 là 1,8 lần, VNDirect cho rằng đây là mức P/B phù hợp để đầu tư vào VHM.