|

| Thành Thành Công – Biên Hoà là một trong các doanh nghiệp mía đường niêm yết cổ phiếu trên sàn. |

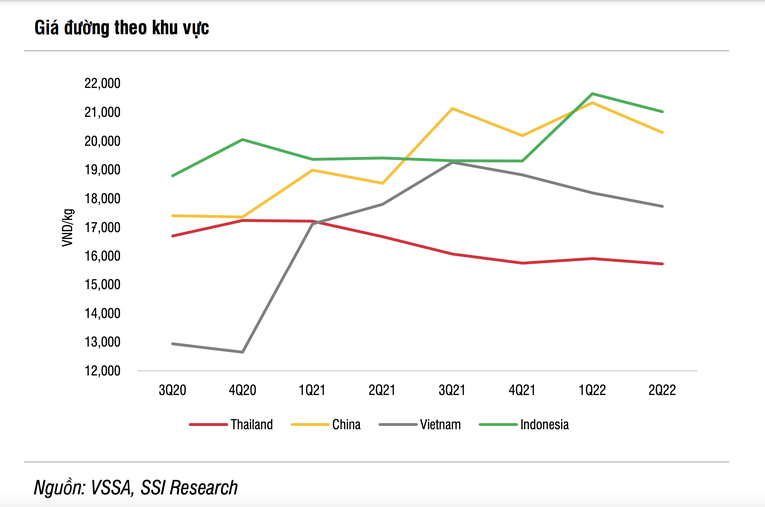

Giá đường có thể tăng lên mức 19.000-20.000 đồng/kg

Trong báo cáo cập nhật triển vọng ngành mía đường mới công bố, bộ phận phân tích Chứng khoán SSI cho biết, Bộ Công Thương đã chính thức áp dụng biện pháp chống lẩn tránh biện pháp phòng vệ thương mại (Quyết định 1514/QĐ-BCT) đối với các sản phẩm đường mía từ 5 nước ASEAN (Indonesia, Malaysia, Campuchia, Lào, Myanmar). Thời gian triển khai từ ngày 8/8/2022 đến ngày 15/6/2026.

Đường Thái Lan sẽ bị áp dụng mức thuế chống bán phá giá là 42,99% và thuế chống trợ cấp là 4,65%. Như vậy, tổng mức thuế là 47,64%, áp dụng cho hầu hết các doanh nghiệp xuất khẩu đường từ 5 nước này mà có sử dụng đường nguyên liệu xuất xứ từ Thái Lan.

Theo Hiệp hội Mía đường Việt Nam (VSSA) và Tổng cục Hải quan Việt Nam, kể từ ngày 1/1/2020, khi Việt Nam chính thức bãi bỏ hạn ngạch thuế quan nhập khẩu đường từ các nước ASEAN theo cam kết ATIGA, lượng đường nhập khẩu từ Thái Lan đã đạt 1,2 triệu tấn (tăng 330% so với cùng kỳ) vào năm 2020, và chiếm khoảng một nửa lượng đường tiêu thụ trên thị trường Việt Nam (từ 2,1-2,3 tấn/năm). Hơn nữa, kể từ khi bị điều tra và đánh thuế AD-AS, đường xuất khẩu của Thái Lan đã được xuất khẩu gián tiếp qua 5 nước ASEAN.

Theo Tổng cục Hải quan Việt Nam, lượng đường nhập khẩu từ 5 nước ASEAN đạt 865.000 tấn (tăng 280% so với cùng kỳ), trong khi lượng đường xuất khẩu từ Thái Lan sang Việt Nam giảm xuống còn 370.000 tấn (giảm 70% so với cùng kỳ) vào năm 2021. SSI cho rằng các biện pháp mới nhất của Bộ Công Thương sẽ giúp tăng khả năng cạnh tranh của mặt hàng đường cũng như hoạt động sản xuất đường trong nước trong dài hạn, do các hạn chế nhập khẩu đường của Thái Lan và sự thiếu hụt nguồn cung ở Việt Nam.

|

Theo VSSA, giá đường Thái Lan thấp hơn 11% so với giá đường Việt Nam, tạo điều kiện cho đường Thái Lan chiếm lĩnh thị trường Việt Nam trong 6 tháng đầu năm. Sản lượng đường trong nước đạt 742.000 tấn (tăng 7,5% so với cùng kỳ) trong niên vụ 2021/2022, đáp ứng khoảng 35% nhu cầu thị trường trong nước. Việc áp thuế suất 47,6% đối với đường nhập khẩu (từ Thái Lan và các nước ASEAN khác) sẽ nâng cao năng lực cạnh tranh của ngành mía đường Việt Nam.

SSI ước tính giá đường nhập khẩu sẽ tăng lên 22.000 đồng/kg sau khi được tính thuế đầy đủ. Giá đường trong nước sẽ tăng tương đương với giá đường nhập khẩu do nguồn cung trong nước thiếu hụt trong thời gian tới. SSI dự đoán giá đường trong nước sẽ tăng lên mức 19.000-20.000 đồng/kg vào cuối năm 2022, tăng 10% so với giá đường hiện tại. Dưới đây là phân tích chi tiết của SSI về 2 doanh nghiệp mía đường trên sàn:

CTCP Thành Thành Công – Biên Hòa (mã SBT, sàn HSX)

Trong năm tài chính 2022, SBT đạt doanh thu thuần là 18,3 tỷ đồng (tăng 23% so với cùng kỳ) và lợi nhuận trước thuế là 995 tỷ đồng (tăng 27% so với cùng kỳ), hoàn thành lần lượt 108% và 133% kế hoạch năm. Doanh thu thuần tăng trưởng nhờ giá bán bình quân cao hơn (tăng 30% so với cùng kỳ), trong khi lợi nhuận sau thuế của cổ đông công ty mẹ tăng trưởng nhờ giao dịch hợp đồng tương lai (437 tỷ đồng) trong năm 2022.

Trong năm tài chính 2022, tỷ suất lợi nhuận gộp của SBT giảm xuống 12,5% (tỷ suất lợi nhuận gộp năm tài chính 2021 là 14,8%), do chi phí đường nguyên liệu cao hơn vì đường nhập khẩu Thái Lan bị áp các biện pháp chống bán phá giá và chống trợ cấp (AD&AS).

Doanh thu hoạt động tài chính giảm đáng kể trong 6 tháng cuối năm tài chính 2022 do giá trị giao dịch hợp đồng tương lai chỉ đạt 100 tỷ đồng (giảm 36% so với cùng kỳ) so với mức 347 tỷ đồng trong 6 tháng đầu năm tài chính 2022. SSI cho rằng lợi nhuận từ hợp đồng tương lai có tác động đáng kể đến lợi nhuận hàng năm của SBT (chiếm khoảng 46% lợi nhuận trước thuế cho năm tài chính 2022).

Giao dịch hợp đồng tương lai được thực hiện thông qua Global Mind Commodities (GMC), một công ty con 100% vốn của SBT Singapore. GMC đã được hợp nhất kể từ quý 2 năm tài chính 2021, khi bắt đầu tiến hành điều tra AD&AS đối với đường Thái Lan.

SBT sở hữu 18% nhà máy sản xuất điện năng lượng tái tạo - GEG (Điện Gia Lai, tổng số cổ phiếu đang lưu hành là 57,3 triệu cổ phiếu). Năm 2022, GEG dự kiến phát hành thêm cổ phiếu cho cổ đông hiện hữu, với giá 14.000 đồng/cổ phiếu (chiết khấu 38% so với thị giá hiện tại) với tỷ lệ thực hiện quyền là 9,4%.

Mới đây, SBT đã đăng ký bán 3,2 triệu cổ phiếu GEG, với ý định giảm tỷ lệ sở hữu tại GEG xuống 17% vào tháng 8/2022. Khoản vốn thu được từ việc bán cổ phiếu GEG có thể sẽ được sử dụng để thực hiện các đợt phát hành quyền mua liên quan đến GEG.

Trong quý 3/2022, SBT đã nâng tỷ lệ sở hữu tại CTCP Toàn Hải Vân từ 19% lên 37% với khoản đầu tư thêm là 971 tỷ đồng, qua đó chuyển từ đầu tư dài hạn thành công ty liên kết. CTCP Toàn Hải Vân là nhà phát triển dự án khu phức hợp Vịnh Đầm tại Phú Quốc, bao gồm khu công nghiệp, cảng biển và khu nghỉ dưỡng Selavia (mở bán vào tháng 6 năm 2022). TTC Land (SCR), một công ty khác trong tập đoàn TTC, sở hữu phần còn lại của CTCP Toàn Hải Vân.

Tại cuộc họp nhà đầu tư vào tháng 7/2022, công ty đặt mục tiêu doanh thu niên độ 2024 - 2025 đạt 25.900 tỷ đồng và lợi nhuận trước thuế đạt 2.800 tỷ đồng, với sản lượng mía thu hoạch dự kiến là 3,6 triệu tấn. Ban lãnh đạo dự định mở rộng diện tích trồng mía ở Queensland, Australia, với số vốn đầu tư lên đến 100 triệu USD.

|

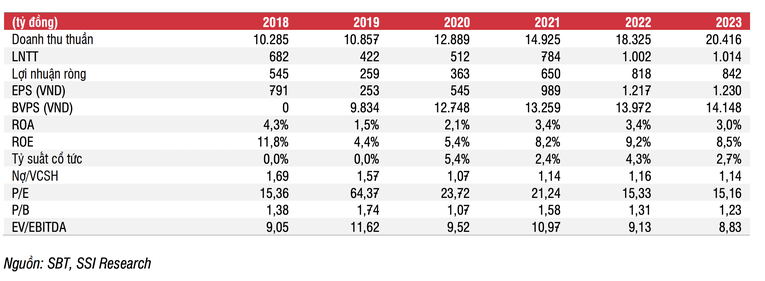

| Dự báo tăng trưởng kinh doanh của SBT. |

Trong năm tài chính 2023, SSI dự báo doanh thu thuần và lợi nhuận sau thuế của cổ đông công ty mẹ SBT lần lượt là 20.400 tỷ đồng (tăng 11% so với cùng kỳ) và 831 tỷ đồng (tăng 3% so với cùng kỳ). Kết quả này dựa trên các giả định: Sản lượng tiêu thụ đi ngang, với tổng lượng đường tiêu thụ là 1,1 triệu tấn. 60% sản lượng đường của công ty sản xuất từ mía và 40% còn lại sản xuất từ đường thô và đường thương mại.

Lưu ý rằng, các công ty con của SBT tại Campuchia và Lào không phải chịu thuế AD-AS khi xuất khẩu đường vào Việt Nam. Do đó, sản lượng đường tự sản xuất của SBT sẽ tiếp tục được cải thiện. Tuy nhiên, việc áp thuế AD-AS sẽ làm tăng giá đường thô nhập khẩu, từ đó tăng giá thành sản xuất.

SBT hiện đang giao dịch ở mức EV/EBITDA năm tài chính 2023 là 9,1 lần, đây là mức định giá thấp nhất trong 4 năm gần đây của SBT (9,0 lần - 11,6 lần). Doanh thu của công ty có thể được hưởng lợi từ việc sản lượng đường trong nước tăng lên nhưng lợi nhuận bị ảnh hưởng nhiều bởi giao dịch hợp đồng tương lai. Công ty có một khoản nợ lớn khiến chi phí lãi vay tăng đáng kể.

CTCP Đường Quảng Ngãi (mã QNS, sàn UPCoM)

Trong 6 tháng đầu năm 2022, QNS công bố doanh thu thuần đạt 4.000 tỷ đồng (tăng 9,7% so với cùng kỳ) và lợi nhuận sau thuế của cổ đông công ty mẹ đạt 541 tỷ đồng (tăng 3,8% so với cùng kỳ), hoàn thành lần lượt 50% và 54% kế hoạch năm. Tăng trưởng được dẫn dắt bởi mảng sữa đậu nành. Tuy nhiên, thị phần trong mảng sữa đậu nành đã giảm từ 90% trong năm 2021 xuống còn 88% trong 6 tháng đầu năm 2022.

Chiến lược của công ty đã chuyển từ sữa đậu nành sang thực phẩm dinh dưỡng. Theo ban lãnh đạo, trong 6 tháng đầu năm, Vinasoy chiếm 18% thị phần trong thị trường thực phẩm dinh dưỡng. Công ty ước tính rằng các sản phẩm mới sẽ mất từ 12-16 tháng để nghiên cứu và phát triển và khoảng 6 tháng để tung ra thị trường.

Sản phẩm thành công nhất của Đường Quảng Ngãi được tung ra trong giai đoạn 2020-2021 là “Fami ít đường”, chiếm 11% doanh thu của Vinasoy trong năm 2021. Tháng 5 năm 2022, Vinasoy giới thiệu sữa chua lên men thực vật Veyo, được định vị ở phân khúc cao cấp và có giá cao hơn khoảng 1,7 lần so với sản phẩm nhãn hiệu Fami.

Theo QNS, công ty đã chủ động giữ lại lượng đường tồn kho trong 6 tháng đầu năm với kỳ vọng giá bán sẽ tăng trong 6 tháng cuối năm. Ban lãnh đạo dự kiến sau quyết định áp thuế của Bộ Công Thương, giá đường trong nước sẽ tăng lên 19.000 - 20.000 đồng/kg (tăng 5 - 10% so với giá hiện tại).

Sản lượng đường tăng lên 140.000 tấn do năng suất cao hơn (68 tấn/ha, tăng 15% so với cùng kỳ), diện tích trồng mía lớn hơn (25.000 ha, tăng 32% so với cùng kỳ) và hiệu suất hoạt động của Nhà máy An Khê được cải thiện (tăng từ 53% giai đoạn 2020/21 lên 60% giai đoạn 2021/22).

|

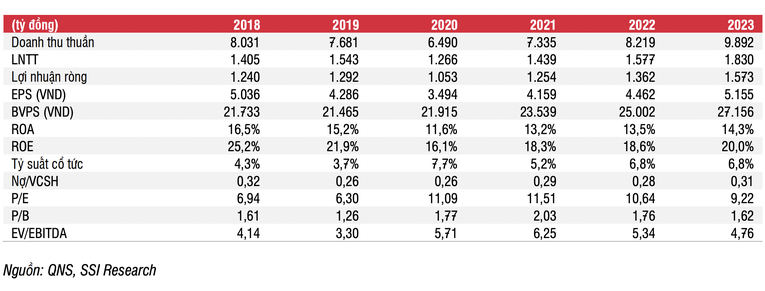

| Dự báo kết quả kinh doanh của QNS. |

SSI ước tính doanh thu thuần và lợi nhuận sau thuế của QNS trong năm 2022 sẽ lần lượt đạt 8.200 tỷ đồng (tăng 12% so với cùng kỳ, nhưng giảm 7% so với ước tính trước đó của SSI) và 1.400 tỷ đồng (tăng 9% so với cùng kỳ, giảm 3% so với ước tính trước đó). Năm 2023, SSI ước tính doanh thu thuần và lợi nhuận sau thuế của QNS lần lượt là 9.900 tỷ đồng (tăng 20% so với cùng kỳ) và 1.600 tỷ đồng (tăng 16% so với cùng kỳ).

QNS đang giao dịch ở mức P/E năm 2023 là 10,6 lần, mức trung bình so với định giá trong 4 năm qua (6,3 lần~ 11,5 lần). SSI duy trì khuyến nghị khả quan đối với cổ phiếu này.