|

Theo dữ liệu của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) tổng hợp từ HNX và SSC, tính đến ngày công bố thông tin 29/9/2023, đã có 14 đợt phát hành trái phiếu doanh nghiệp riêng lẻ được ghi nhận trong tháng 9 với tổng giá trị 13.865 tỷ đồng. Các đợt phát hành có lãi suất trung bình 9,1%/năm, kỳ hạn dao động từ 1,5 đến 8 năm.

Những con số này đánh dấu sự sôi động và tăng trưởng trở lại của thị trường trái phiếu doanh nghiệp.

Lũy kế từ đầu năm đến nay, trên thị trường, tổng giá trị phát hành trái phiếu doanh nghiệp được ghi nhận là 160.253 tỷ đồng, bao gồm 20 đợt phát hành ra công chúng trị giá 18.289 tỷ đồng, chiếm 11,41% tổng giá trị phát hành và 131 đợt phát hành riêng lẻ trị giá 141.964 tỷ đồng, chiếm 88,59% trên tổng số.

Trong đó, ngành ngân hàng chiếm đa số với 69.710 tỷ đồng (chiếm 43,5%) trái phiếu phát hành, theo sau là nhóm bất động sản với 55.607 tỷ đồng (chiếm 34,7%).

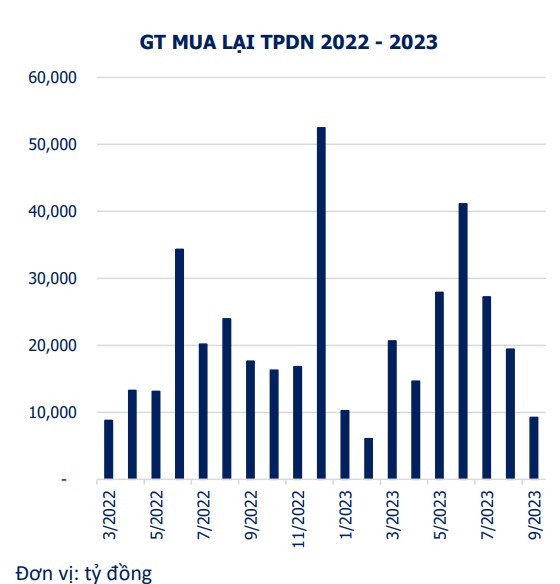

Theo dữ liệu VBMA tổng hợp từ HNX, các doanh nghiệp đã mua lại 9.249 tỷ đồng trái phiếu trong tháng 9/2023. Tổng giá trị trái phiếu đã được các doanh nghiệp mua lại trước hạn lũy kế từ đầu năm đến nay đạt 177.693 tỷ đồng, tương ứng tăng 25,8% so với cùng kỳ năm 2022.

Ngân hàng vẫn giữ vững vị thế là nhóm ngành dẫn đầu về giá trị mua lại, chiếm 50,6% tổng giá trị mua lại trước hạn, tương ứng 89.881 tỷ đồng.

|

Trong 3 tháng còn lại của năm 2023, tổng giá trị trái phiếu sẽ đến hạn theo thống kê của VBMA là 89.061 tỷ đồng. Cơ cấu trái phiếu đáo hạn bao gồm 33% giá trị trái phiếu sắp đáo hạn thuộc nhóm Bất động sản với hơn 29.644 tỷ đồng, theo sau đó là nhóm doanh nghiệp Ngân hàng với 27.161 tỷ đồng (chiếm 30%).

Trong thời gian tới, có 2 lô trái phiếu đã được lên kế hoạch phát hành thuộc về Công ty Cổ phần Vận tải và Xếp dỡ Hải An và Công ty Cổ phần Tập đoàn Khải Hoàn Land.

Cụ thể,

Công ty Cổ phần Vận tải và Xếp dỡ Hải An đã thông qua phương án phát hành riêng lẻ với tổng giá trị phát hành 500 tỷ đồng, số lượng dự kiến là 500 trái phiếu. Đây là trái phiếu chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo, mệnh giá là 1 tỷ VND/trái phiếu, kỳ hạn 5 năm, lãi suất cố định 6%/năm.

Công ty Cổ Phần Tập đoàn Khải Hoàn Land đã thông qua phương án phát hành riêng lẻ với tổng giá trị phát hành 840 tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo, lãi suất cố định, thả nổi hoặc kết hợp, tùy theo điều kiện thị trường.