|

| Tổng tài sản tại ngày 30/6/2023 của Vinaconex giảm 1,8% so với đầu năm về còn 31.409 tỷ đồng. Ảnh: Minh Phong |

Tổng CTCP Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex – HoSE: VCG) vừa công bố báo cáo tài chính hợp nhất quý 2/2023, ghi nhận doanh thu đạt 4.567 tỷ đồng, tăng 110% so với cùng kỳ. Tuy nhiên, giá vốn hàng bán tăng gấp ba dẫn đến lợi nhuận gộp trong kỳ còn 430 tỷ đồng, tăng 38% so với quý 2/2022.

Trong kỳ, doanh thu hoạt động tài chính giảm 27,7% về còn 119 tỷ đồng, trong khi chi phí tài chính tăng mạnh lên 245 tỷ đồng cùng với chi phí bán hàng và chi phí quản lý doanh nghiệp đều tăng cao.

Bên cạnh đó, Vinaconex còn ghi nhận phần lỗ trong công ty liên doanh liên kết lên tới 12,2 tỷ đồng trong khi năm ngoái vẫn có lãi nhẹ, dẫn đến lợi nhuận thuần từ hoạt động kinh doanh giảm 7,7% so với cùng kỳ năm ngoái còn 163 tỷ đồng. Khấu trừ thuế phí, VCG báo lãi sau thuế 130,3 tỷ đồng, giảm 24,3% so với cùng kỳ năm 2022.

Vinaconex chi thêm 500 tỷ đồng mua lại trái phiếu trước hạn

Lũy kế 6 tháng đầu năm 2023, VCG ghi nhận doanh thu 6.532 tỷ đồng, tăng gần 3.000 tỷ đồng với cùng kỳ 2022, tuy nhiên lợi nhuận sau thuế lại giảm hơn 80% về còn 139 tỷ đồng, tương ứng hoàn thành 40% kế hoạch doanh thu và 16% chỉ tiêu lợi nhuận đề ra tại ĐHĐCĐ thường niên hồi tháng 4 vừa qua.

Bóc tách cơ cấu doanh thu, hoạt động xây lắp tăng 340% lên 3.922 tỷ đồng, doanh thu bất động sản đóng góp 1.659 tỷ đồng trong khi cùng kỳ không ghi nhận khoản này. Doanh thu hoạt động xây lắp và cho thuê, cung cấp dịch vụ cũng tăng mạnh lên 337 tỷ đồng và 487 tỷ đồng.

Trên bản cân đối kế toán, tổng tài sản tại ngày 30/6/2023 giảm 1,8% so với đầu năm về còn 31.409 tỷ đồng, bao gồm 1.274 tỷ đồng tiền và các khoản tương đương tiền, 1.928 tỷ đồng đầu tư tài chính ngắn hạn (1.861 tỷ đồng là tiền gửi ngân hàng), 6.690 tỷ đồng hàng tồn kho, 3.705 tỷ đồng tài sản cố định, 6.964 tỷ đồng tài sản dở dang dài hạn…

Tổng các khoản phải thu ngắn hạn của Vinaconex tại cuối quý 2 là 8.613 tỷ đồng, giảm gần 5% so với cuối năm 2022. Trong đó phải thu ngắn hạn của khách hàng là 2.585 tỷ đồng (492 tỷ đồng tới từ Công ty Liên doanh TNHH Phát triển Đô thị mới An Khánh), trả trước cho người bán ngắn hạn là 4.338 tỷ đồng.

|

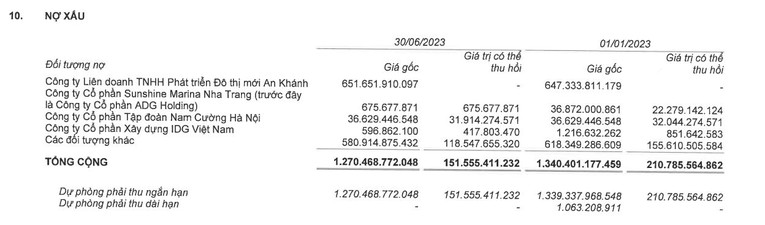

| Nợ xấu tại cuối quý 2 của Vinaconex. Ảnh: BCTC VCG |

Khoản dự phòng phải thu ngắn hạn khó đòi của VCG tại cuối quý 2 là 1.118 tỷ đồng trong đó Công ty Liên doanh TNHH Phát triển Đô thị mới An Khánh có giá gốc là 651 tỷ đồng với giá trị có thể thu hồi bằng 0. 580 tỷ đồng tại các đối tượng khác có giá trị có thể thu hồi là 118 tỷ đồng.

Về cơ cấu nguồn vốn, tổng nợ phải trả của VCG tại ngày 30/6/2023 giảm 614 tỷ đồng so với thời điểm đầu năm 2023 còn 21.455 tỷ đồng, với 13.351 tỷ đồng là vay nợ tài chính, bao gồm 7.292 tỷ đồng vay ngắn hạn và 6.059 tỷ đồng nợ dài hạn.