Tại Hội nghị triển khai nhiệm vụ điều hành chính sách tiền tệ năm 2024 sáng 14/3,

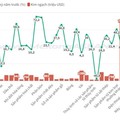

thay mặt Ngân hàng Nhà nước trình bày báo cáo tại cuộc họp, Phó Thống đốc thường trực NHNN Đào Minh Tú cho biết, đến cuối năm 2023, tín dụng toàn nền kinh tế tăng 13,78% so với cuối năm 2022.

Do yếu tố mùa vụ của dịp Tết Nguyên đán cùng với khả năng hấp thụ vốn của nền kinh tế chưa cao, đến ngày 29/2/2024, tín dụng nền kinh tế giảm 0,72% so với cuối năm 2023. Tuy nhiên, tốc độ giảm của tháng 2 đã chậm lại (-0,05%) so với tháng 1 (-0,6%).

NHNN cho biết, mức giảm hiện nay ở hầu hết các ngành, lĩnh vực kinh tế. Có 2 lĩnh vực tăng trưởng trong 2 tháng đầu năm, đó là tín dụng lĩnh vực bất động sản, tăng 0,23% so với cuối năm 2023, tín dụng đối với lĩnh vực chứng khoán, tăng 2,56% so với cuối năm 2023.

"Với thanh khoản dồi dào và còn rất nhiều dư địa tăng trưởng tín dụng, các tổ chức tín dụng hiện có điều kiện thuận lợi để cung ứng vốn cho vay ra nền kinh tế," đại diện NHNN khẳng định.

Vì sao tín dụng hai tháng đầu năm tăng trưởng âm?

Nhận diện bối cảnh, Phó Thống đốc cho hay, kinh tế thế giới diễn biến khó lường, áp lực lạm phát và mặt bằng lãi suất thế giới ở mức cao, đồng USD, giá vàng thế giới diễn biến phức tạp, chênh lệch lãi suất USD/VND,... là những yếu tố tác động tiêu cực lên sự ổn định của tỷ giá VND/USD trong nước, nhất là khi lãi suất VND dự kiến tiếp tục giảm.

Theo đó, chia sẻ nguyên nhân tăng trưởng tín dụng đi lùi trong hai tháng đầu năm, đại diện NHNN cho rằng:

Về nguyên nhân khách quan, theo yếu tố thời vụ, nhu cầu vốn tín dụng thường tăng cao vào dịp cuối năm và thời điểm trước Tết nguyên đán dẫn tới hai tháng đầu năm khó tăng trưởng nhanh quy mô tín dụng.

Bên cạnh đó, cầu và sức hấp thụ vốn của nền kinh tế ở mức thấp. Nhiều doanh nghiệp thu hẹp hoặc ngừng hoạt động do sức ép lạm phát, giá cả vật liệu tăng, thiếu đơn hàng, nhiều yếu tố đầu vào, chi phí sản xuất kinh doanh cao nên không có nhu cầu vay vốn, người dân tăng dự phòng và giảm vay chi tiêu.

"Tín dụng bất động sản chiếm khoảng 21% tín dụng chung, tín dụng bất động sản tăng/giảm thường khiến tín dụng toàn hệ thống tăng/giảm," một nguyên nhân khác được Phó Thống đốc chỉ ra.

Chưa kể, một số nhóm khách hàng có nhu cầu nhưng chưa đáp ứng điều kiện vay vốn, nhất là doanh nghiệp nhỏ và vừa do quy mô vốn nhỏ, năng lực hạn chế, thiếu phương án kinh doanh khả thi.

Trong khi đó, khó khăn trong triển khai một số chương trình, chính sách tín dụng như: đối với Chương trình 120.000 tỷ đồng, các quy định pháp luật liên quan đến dự án nhà ở xã hội (quỹ đất, trình tự, thủ tục mua bán, định giá…) còn nhiều vướng mắc hay một số điều kiện đối với người mua nhà không còn phù hợp,...

Về nguyên nhân chủ quan, NHNN cho rằng, một số ngân hàng còn thận trọng trong thực hiện cấp tín dụng do nợ xấu tăng. Một số khoản nợ cũ lãi suất cao chậm được điều chỉnh giảm để hỗ trợ doanh nghiệp và cá nhân vay vốn.

Việc thực hiện cơ chế tài sản bảo đảm còn thiếu linh hoạt, chủ yếu dựa vào tài sản thế chấp, nhất là trong điều kiện thị trường bất động sản đang trầm lắng. Thiếu sự kết nối, tương tác, chia sẻ, hợp tác của khách hàng và ngân hàng trong việc trực tiếp trao đổi tìm biện pháp tháo gỡ khó khăn về vốn.

Định hướng điều hành chính sách tiền tệ trong thời gian tới

Để tiếp tục thực hiện chỉ đạo của Chính phủ, Thủ tướng Chính phủ, NHNN sẽ bám sát diễn biến thị trường, tình hình kinh tế trong và ngoài nước, tập trung thực hiện các giải pháp sau:

Một là, nghiên cứu sửa đổi, bổ sung văn bản nhằm tăng khả năng tiếp cận vốn tín dụng ngân hàng như kéo dài thời gian thực hiện Thông tư 02 đến hết năm 2024. Hoàn thiện Thông tư sửa đổi, bổ sung Thông tư 16 phù hợp với Luật Các tổ chức tín dụng năm 2024 và thực tiễn thị trường. Sửa đổi đồng bộ các Thông tư quy định về hoạt động cấp tín dụng của tổ chức tín dụng để đồng bộ với các quy định tại Luật các tổ chức tín dụng năm 2024.

Hai là, trong điều kiện kinh tế vĩ mô tiếp tục ổn định, lạm phát được kiểm soát, lãi suất tiếp tục được điều hành ổn định theo hướng từng bước giảm mặt bằng lãi suất chung trong nền kinh tế.

NHNN cũng sẽ điều hành hài hòa giữa lãi suất và tỷ giá phù hợp với tình hình thị trường, diễn biến kinh tế vĩ mô và mục tiêu chính sách tiền tệ. Có các giải pháp khuyến khích tổ chức tín dụng tiết giảm chi phí, chỉ đạo tổ chức tín dụng công khai lãi suất cho vay bình quân.

Ba là, chủ động điều hành tăng trưởng tín dụng nhằm góp phần kiểm soát lạm phát, ổn định kinh tế vĩ mô, hỗ trợ tăng trưởng kinh tế.

Chỉ đạo các tổ chức tín dụng tăng trưởng tín dụng an toàn, hiệu quả, đúng, trúng mục tiêu, đáp ứng kịp thời nhu cầu vốn của nền kinh tế, hướng tín dụng vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên và các động lực tăng trưởng. Đồng thời đơn giản hóa thủ tục vay vốn, tài sản đảm bảo, tạo điều kiện thuận lợi trong việc tiếp cận tín dụng, hạn chế tín dụng đen.

Bốn là, tăng cường công tác thanh tra, giám sát; trong đó tập trung giám sát chất lượng tín dụng, cấp tín dụng đối với các lĩnh vực tiềm ẩn rủi ro, cấp tín dụng đối với khách hàng và người có liên quan, nhóm khách hàng lớn, cấp tín dụng cho ban lãnh đạo, ban điều hành và người có liên quan của các tổ chức tín dụng, cổ đông; đầu tư trái phiếu doanh nghiệp…