|

| Ảnh minh họa |

Trong báo cáo triển vọng ngành ngân hàng vừa cập nhật, SSI cho rằng 2024 vẫn tiếp tục là một năm đầy thách thức đối với ngành ngân hàng về chất lượng tài sản. Mặc dù vậy, tình hình chung sẽ có sự cải thiện so với năm 2023, phần lớn là nhờ vào chi phí vốn đã giảm về mức thấp hơn nhiều so với 2023 và lợi nhuận trước dự phòng (PPOP) có sự cải thiện tạo dư địa để có bộ đệm dự phòng tốt hơn.

Trong kịch bản cơ sở, tăng trưởng GDP có thể phục hồi trong khoảng từ 6% - 6,5%, lãi suất trung bình cả năm duy trì quanh mức thấp nhất trong thập kỷ trở lại đây và Ngân hàng Nhà nước sẽ có ứng phó linh hoạt trong cơ chế ghi nhận và trích lập dự phòng nợ xấu. Theo ước tính của đơn vị phân tích, tăng trưởng lợi nhuận trước thuế năm 2024 của các ngân hàng thuộc phạm vi nghiên cứu dự kiến đạt 15,4%, đây là mức tăng trưởng tốt hơn so với mức 4,6% trong năm 2023.

Phân tích kỹ hơn về chất lượng tài sản các ngân hàng, SSI cho biết, từ cuối năm 2022 đến nay, các quy định được ban hành chủ yếu theo hướng cho ngân hàng cơ chế trì hoãn trong việc ghi nhận và trích lập dự phòng, cũng như tạo điều kiện gia hạn thêm thời gian cho các chủ đầu tư bất động sản giải quyết nghĩa vụ nợ sắp đến hạn.

Tuy nhiên, nợ xấu và nợ cần chú ý tại các ngân hàng mà SSI nghiên cứu đã tăng lần lượt là 53% và 42% so với đầu năm (tính tại thời điểm cuối quý 3/2023). Theo đó, tỷ lệ nợ xấu, nợ nhóm 2 và nợ tái cơ cấu tăng lên lần lượt là 1,98%, 2,38% và 1%. Các khoản vay có vấn đề này tương đương với 5,3% tổng dư nợ tính tại thời điểm cuối quý 3.

Do tăng trưởng tín dụng tăng tốc vào cuối năm, đạt mức trên 13,71% (tăng 4,7% so với tháng trước), SSI kỳ vọng tỷ lệ nợ xấu sẽ giảm xuống trong quý 4/2023, còn 1,89%. Tỷ lệ này có thể sẽ tăng trở lại trong nửa đầu năm 2024 khi tăng trưởng tín dụng chậm lại và các yếu tố vĩ mô chưa có dấu hiệu cải thiện rõ rệt. Tuy nhiên, tỷ lệ nợ xấu cuối năm 2024 sẽ không có nhiều thay đổi so với năm 2023, do cuối năm dự kiến các ngân hàng sẽ đẩy mạnh xóa nợ xấu và nền kinh tế phục hồi mạnh hơn.

Tuy nhiên, các khoản nợ có vấn đề (bao gồm các khoản nợ nhóm 2, các khoản vay tái cơ cấu, trái phiếu doanh nghiệp quá hạn và các khoản vay cũ) vẫn tiếp tục cần được giám sát chặt chẽ. Bên cạnh đó, nếu dự thảo sửa đổi Thông tư 16 nới lỏng việc hạn chế đầu tư trái phiếu doanh nghiệp của ngân hàng được thông qua, không loại trừ khả năng một phần rủi ro tín dụng sẽ quay trở lại đối với các ngân hàng tích cực mua lại trái phiếu doanh nghiệp.

|

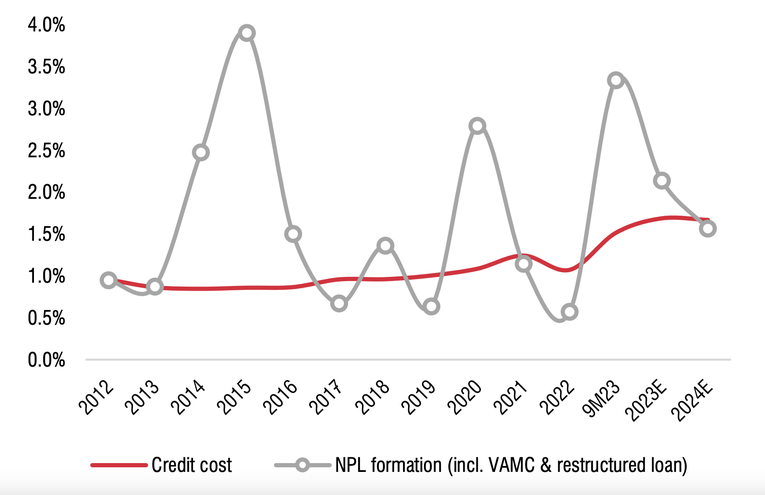

| Chi phí tín dụng được trải đều trong quá trình xử lý nợ xấu. Nguồn: SSI |

SSI cũng lưu ý rằng chi phí tín dụng trong 9 tháng đầu năm 2023 thấp hơn so với số lượng nợ xấu mới hình thành (bao gồm VAMC và khoản vay tái cơ cấu). Nhìn chung, bộ đệm dự phòng đang thấp hơn so với giá trị của các khoản vay có vấn đề tại hầu hết các ngân hàng, ngoại trừ VCB. Vào tháng 9/2023, tỷ lệ dự phòng trên tổng tín dụng là 2,2%, so với tổng nợ có vấn đề là 5,3%.

Các ngân hàng cần phải trích lập thêm dự phòng để cải thiện chất lượng tài sản, nhưng thời gian trích lập dự phòng có thể được kéo dài. Xem xét kết quả xử lý nợ trong giai đoạn 2012-2017 và 2017-2021, SSI nhận thấy 65% nguồn xử lý nợ xấu sẽ đến từ việc sử dụng dự phòng đã trích để xóa nợ xấu. Do đó, hệ thống ngân hàng có thể mất khoảng 2-3 năm để trích lập đủ số dự phòng cần thiết và xóa các khoản nợ xấu đó. Các ngân hàng có chất lượng tài sản tốt hơn (như ACB, VCB, CTG, BID…) sẽ hồi phục sớm hơn và ngược lại.

Ngân hàng nào sẽ hoàn tất xử lý nợ xấu sớm hơn?

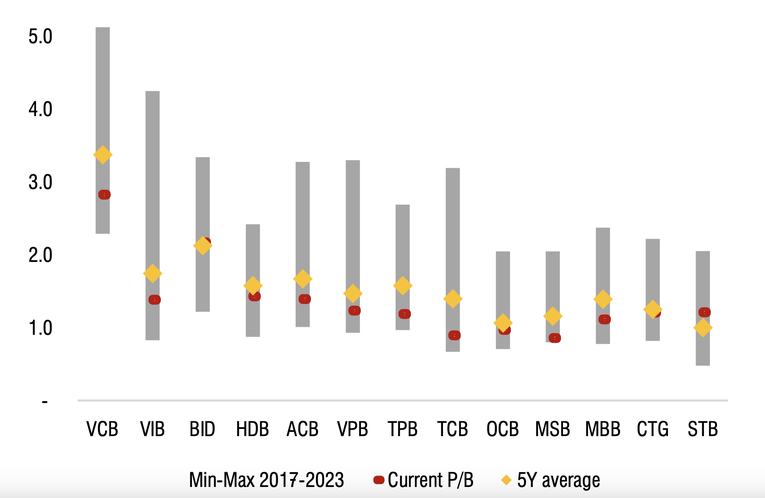

SSI duy trì quan điểm trung lập đối với ngành ngân hàng trong năm 2024 do quá trình củng cố bộ đệm dự phòng tiếp diễn khiến lợi nhuận toàn ngành chưa thể bứt tốc mạnh mẽ ngay. Tuy nhiên, đơn vị phân tích vẫn ưa thích những cổ phiếu có chất lượng tài sản tốt như ACB và VCB, vì các ngân hàng này sẽ hoàn tất xử lý nợ xấu sớm hơn nhiều so với các cổ phiếu cùng ngành.

BID cũng là cổ phiếu được đặt kỳ vọng do kế hoạch phát hành riêng lẻ sắp tới sẽ hỗ trợ tích cực cho quá trình xử lý nợ xấu cũng như triển vọng tăng trưởng trung hạn. Ngoài ra, SSI chọn thêm STB vì câu chuyện xoay quanh tiến độ cơ cấu.

|

| Định giá của các ngân hàng. Nguồn: SSI |

SSI đưa 3 cổ phiếu vào danh sách theo dõi gồm TCB, CTG và MBB. Đối với TCB và MBB, vấn đề cần theo dõi là những diễn biến mới cũng như quá trình tháo gỡ nút thắt của thị trường trường bất động sản để đánh giá liệu các ngân hàng này có thể đạt được tốc độ phục hồi tốt hơn kỳ vọng hay không. Đối với CTG, do ngân hàng đã đẩy mạnh trích lập dự phòng trong 2 năm qua, tốc độ tăng trưởng lợi nhuận có thể sẽ có bước ngoặt mới, có thể là vào cuối năm 2024 hoặc 2025.